Экономическая оптимизация трансформаций

Статья в журнале

Российское предпринимательство *

№ 5 (17), Май 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Иванов Ю.В., Данилочкин С.В. Экономическая оптимизация трансформаций // Российское предпринимательство. – 2001. – Том 2. – № 5. – С. 16-23.

Аннотация:

Трансформации, т.е. слияние, поглощение, разделение предприятий проводятся с целью повышения эффективности производства. Она отражается на таких экономических показателях эффективности как прибыль, рентабельность, показатели финансовых потоков наличности. Рассмотрим эти процессы.

Ключевые слова: разделение предприятий, трансформация, экономические показатели, слияние предприятий, поглощение предприятий

Трансформации, т.е. слияние, поглощение, разделение предприятий проводятся с целью повышения эффективности производства. Она отражается на таких экономических показателях эффективности как прибыль, рентабельность, показатели финансовых потоков наличности. Рассмотрим эти процессы.

Проведение трансформаций связано с затратами капитала. По направлениям расходования средств их можно разделить на две группы:

а) трансформации, проведение которых требует только текущих затрат, к которым относятся затраты на разработку проекта трансформации и собственно затраты на реорганизацию;

б) трансформации, проведение которых требует текущих затрат и инвестиций, другими словами ‑- капитальных вложений.

Типовые варианты трансформаций и направления расходования и возврата средств представлены в табл. 1.

Таблица 1

|

Вид интеграционной стратегии

|

Вид трансформации

|

Вариант трансформации

|

Текущие затраты

|

Инвестиции

| |

|

Вложение средств

|

Возврат средств

| ||||

|

Интеграционная

|

Создание

|

Создание

|

+

|

+

|

|

|

Соединение

|

1.Слияние предприятия

2.Присоединение предприятия 3.Поглощение предприятия |

+ + + |

+ + + |

| |

|

Объединение

|

Объединение

|

+

|

|

| |

|

Интеграционно-дезинтегра-ционная

|

Рекомбинация

|

1.Создание совместных предприятий

2.Франчайзинг |

+ + |

+ + |

|

|

Преобразование

|

Акционирование

Национализация |

+

+ |

+

|

| |

|

Дезинтеграционная

|

Деление

|

1.Продажа части предприятия

2.Разделение на независимые предприятия 3.Выделение дочерних или зависимых предприятий |

+ + + |

|

+ |

|

Разъединение

|

Разъединение

|

+

|

|

+

| |

|

Ликвидация

|

Ликвидация

|

+

|

|

+

| |

2. Соединение предприятий. При слиянии предприятий обычно осуществляются только текущие затраты, предприятия при этом взаимно обмениваются акциями (переход на единую акцию, эмиссия акций) и создается группировка. Присоединение и поглощение предприятий всегда требуют средств на приобретение другого предприятия, его части или пакета акций. Эти затраты являются инвестиционными вложениями. Кроме того, обычно вновь образованное предприятие требует радикальной реорганизации, обновления основных фондов, создания новых производственных мощностей, на что требуются новые инвестиции.

3. Объединение предприятий. В большинстве случаев, особенно при объединении независимых и полузависимых предприятий инвестировать средства не требуется. Исключение составляют такие объединения как консорциум и концерн, организация которых требует инвестиционных вложений.

4. Рекомбинация. При создании совместных предприятий и при развитии франчайзинговой сети всегда осуществляются инвестиционные вложения.

5. Преобразование. Национализация предприятий не требует инвестиций, акционирование – инвестиционный процесс.

6. Деление предприятий. В этом случае картина более сложная. Продажа предприятия обычно осуществляется с целью возврата инвестиций, что представляет собой часть инвестиционного процесса. Разделение же и выделение предприятий инвестиций не требуют.

7. Ликвидация предприятий. Ликвидация предприятий обычно сопровождается возвратом инвестированных средств.

Таким образом, все трансформацию в зависимости от требуемых затрат можно разделить на три части:

1. Трансформации, требующие только текущих затрат. К ним относятся: объединение, преобразование, разделение и выделение предприятий.

2. Трансформации, требующие текущих затрат и инвестиций. К ним относятся создание и соединение предприятий, создание совместных предприятий и франчайзинг.

3. Трансформации, требующие текущих затрат, но приводящие к возврату вложенных средств. К ним относятся продажа части предприятия, разъединение и ликвидация предприятий.

Для трансформаций, требующих текущих затрат, предварительно рассчитываются стандартные экономические показатели: прибыльность и рентабельность продукции до и после трансформации.

Для расчетов применяются следующие формулы.

Прибыль балансовая:

П = В – З (1)

Где: В – выручка от реализации;

З – затраты.

Рентабельность продаж:

Рп = П / З (2)

Для трансформаций, требующих текущих затрат и инвестиций, также рассчитываются стандартные экономические показатели прибыльности и рентабельности продукции до и после трансформации, а также эффективности инвестиций. Расчет эффективности инвестиций проводится методом потока наличности.

Основным содержанием метода потока наличности является расчетное определение чистых доходов, ожидаемых к получению по единицам времени (обычно годам), в течение рассматриваемого периода хозяйственной деятельности, начинающегося, например, с начала создания предприятия до конца его эксплуатации, их приведение к единому моменту времени (обычно к началу рассматриваемого периода) и определение суммы приведенных к единому моменту времени чистых доходов ‑ суммарного экономического эффекта.

Метод потока наличности основан на сопоставлении планируемых величин притоков и оттоков денежных средств. В качестве притоков денежных средств рассматриваются: поступления от реализации продукции, внереализационные доходы, увеличение основного акционерного капитала за счет дополнительных эмиссии акций. Оттоками являются: инвестиционные издержки, включая затраты на формирование оборотного капитала, текущие затраты, платежи в бюджет (налоги и отчисления), обслуживание внешней задолженности (проценты и погашение займов), дивидендные выплаты.

Наиболее рациональным является применение метода потока наличности с последующим дисконтированием кассовых остатков. Пересчет потоков будущих поступлений и платежей производится на момент начала осуществления проекта с помощью коэффициентов приведения DF (discount factor ‑ фактор дисконтирования). Значения этих коэффициентов для каждого интервала планирования рассчитываются с использованием модифицированной формулы сложных процентов:

![]()

где t - порядковый номер интервала, при условии, что за нулевой принят интервал начала осуществления проекта, т. е. DF(Y) = 0;

i - ставка сравнения, в качестве приближенного значения которой могут быть использованы существующие усредненные процентные ставки по долгосрочным банковским кредитам.

Чистый дисконтированный доход (Net Present Value, NPV) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами. ![]()

где Пt ‑ поступления в t - ом году ;

Зt ‑ затраты в t - ом году;

i ‑ ставка дисконта;

Т ‑ срок функционирования объекта.

Или чистую дисконтированную стоимость можно определить как разность между текущей, дисконтированной на базе расчетной ставки процента, стоимостью поступлений от инвестиций и величиной капитальных вложений.

Дисконтирование производится с приведением затрат и поступлении во времени к году начала осуществления проекта (первоначальный этап).

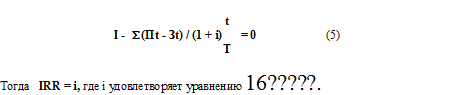

Вторым рассчитываемым параметром является внутренняя норма доходности (Internal Rate of Return, IRR). Также его называют внутренним коэффициентом окупаемости или внутренней нормой дохода (прибыли).

Внутренняя норма доходности представляет собой коэффициент дисконтирования, который при данной величине притоков наличности равен текущей величине оттоков наличности. Это коэффициент, при котором текущая величина поступлений по проекту равна текущей сумме инвестиций, а их разность равна нулю. Показатель внутренней нормы рентабельности определяется исходя из уравнения 16 методом итеративного подбора ставок дисконта:

t ‑ число лет строительства и эксплуатации объекта;

t ‑ число лет строительства и эксплуатации объекта;

Пt ‑ поступления в т – ом году;

Зt – затраты в т – ом году;

I???? ‑ сумма инвестиций в проект.

При создании нового предприятия рассчитываются также точка безубыточности и запас финансовой прочности.

Традиционно точка безубыточности рассчитывается по формуле:

К = Зпост / (Цед - Зпер.ед) (6)

где: К ‑ количество изделий в точке безубыточности

Зпост ‑ постоянные затраты в себестоимости продукции

Цед ‑ цена единицы изделия

Зпер.ед ‑ переменные затраты на единицу изделия.

Если товаров несколько, то формула видоизменяется

К = Зпост х Увi /(Цедi – Зпер.едi) (7)

где i - i -тый товар;

Увi – удельный вес i-того товара в общем выпуске.

Цедi ‑ цена единицы изделия

Зпер.едi ‑ переменные затраты на единицу изделия.

Если номенклатура выпускаемых товаров велика, то рассчитывается порог рентабельности

ПР = Зпост / ОВМ (8)

где ОВМ - валовая маржа в относительном выражении к выручке от реализации.

Валовая маржа рассчитывается по формуле:

ВМ = В – Зпер, т.е ВМ = Зпост + Прибыль (9)

В этом случае обычно определяется также запас финансовой прочности

ЗФН = В – ПР (10)

Пример расчета эффективности соединения предприятий.

Четыре предприятия алюминиевой промышленности: глиноземный завод, алюминиевый завод, металлургический завод и завод по выпуску алюминиевых банок сливаются в алюминиевую компанию. При этом вместо четырех юридических лиц образуется одно.

Технические характеристики предприятий:

глиноземный завод в качестве сырья использует бокситы и выпускает глинозем;

алюминиевый завод в качестве сырья использует глинозем и выпускает первичный (рафинированный) алюминий;

металлургический завод в качестве сырья использует первичный (рафинированный) алюминий и выпускает сплавы алюминия;

завод по выпуску банок в качестве сырья использует сплавы алюминия и выпускает алюминиевые банки для тушенки, рыбы и напитков.

Таким образом, эти четыре предприятия представляют собой законченную технологическую цепочку. До объединения контакты между ними были эпизодическими.

После объединения была выстроена единая технологическая цепочка, и контакты между предприятиями стали постоянными. Алюминиевый завод весь глинозем начал получать с глиноземного завода, что обеспечило равномерность его загрузки. Металлургический завод весь первичный алюминий начал получать с алюминиевого завода и полностью загрузил своим прокатом завод по производству банок. В результате у всех четырех предприятий уменьшились трансакционные и транспортные издержки, а у двух – цена сырья.

Экономические характеристики предприятий за квартал до объединения (первый квартал 2000 года) и после объединения (четвертый квартал 2000 года) представлены в таблицах 2 и 3 (цифры условные).

Таблица 2

|

Характеристики

|

Глиноземный завод

|

Алюминиевый завод

|

Металлургический завод

|

Завод по производству банок

|

|

Объем выпуска продукции (т)

|

218 311 |

212 520 |

46 159 |

1 104 |

|

Выручка (тыс. руб.)

|

1 486 524

|

5 202 835

|

2 553 628

|

106 989

|

|

Себестоимость (тыс. руб.)

В т.ч. Трансакционные издержки Транспортные издержки |

1 381 716 47 298 63 654 |

4 590 162 165 373 328 124 |

2 322 750 112 385 184 320 |

91 656 4 528 6 458 |

|

Прибыль (тыс. руб.)

|

104 808

|

712 673

|

230 878

|

15 333

|

|

Рентабельность

|

0,076

|

0,155

|

0,0994

|

0,1673

|

Таблица 3

|

Характеристики

|

Глиноземный завод

|

Алюминиевый завод

|

Металлургический завод

|

Завод по производству банок

|

|

Объем выпуска продукции (т)

|

218 311 |

212 520 |

46 159 |

1 104 |

|

Выручка (тыс. руб.)

|

1 486 524

|

5 202 835

|

2 553 628

|

106 989

|

|

Себестоимость (тыс. руб.)

В т.ч. Трансакционные издержки Транспортные издержки Снижение отпускных цен |

1 361 710 37 296 53 650 |

4 233 056 138 298 299 311 301 218 |

2 2088 841 89 908 165 888 73 343 |

90 344 3 722 5 952 |

|

Прибыль (тыс. руб.)

|

124 814

|

969 779

|

344 787

|

16 645

|

|

Рентабельность

|

0,092

|

0,229

|

0,156

|

0,1842

|

О влиянии трансформации предприятий на курсовую стоимость их акций поговорим в следующем номере журнала.

Страница обновлена: 22.01.2024 в 18:55:34