Комплексная система оценки кредитоспособности заемщика

Статья в журнале

Российское предпринимательство *

№ 2 (14), Февраль 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Соколов Е.В., Анголенко Н.И. Комплексная система оценки кредитоспособности заемщика // Российское предпринимательство. – 2001. – Том 2. – № 2. – С. 69-78.

Аннотация:

Кредитование – одна из наиболее распространенных банковских операций. От эффективности управления этим процессом зависит достижение поставленной цели. Важным и ответственным моментом является принятие решения на выдачу кредита.

Ключевые слова: кредитный риск, кредитование, выдача кредита

Кредитование – одна из наиболее распространенных банковских операций. От эффективности управления этим процессом зависит достижение поставленной цели. Важным и ответственным моментом является принятие решения на выдачу кредита.

В деятельности любого субъекта (организации, учреждения, заведения) имеется комплекс причин, а именно: принятая система руководства, процессы достижения целей, т.е. результатов финансово-хозяйственной деятельности и т.д. Если система руководства отлажена и предприятие функционирует эффективно, то процессы достижения поставленных или мотивированных целей проходят в точном соответствии с разработанными планами, а результаты будут соответствовать ожидаемым.

В сложившейся практике кредитования банки делают акцент на изучении не причин, а следствий, т.е. всевозможных отчетных документов о финансово-хозяйственной деятельности предприятия-заемщика, недостаточно уделяя внимания изучению причин, приведших к этим результатам.

Число желающих получить кредит, как правило, превышает возможности банка, поэтому данная банковская операция относительно заемщиков проводится селективно. Для выдачи кредита требуются определенные гарантии на случай возникновения проблем с его возвратом. Такими гарантиями, чаще всего, бывают различного рода залоги. Если нарушаются условия договора и заемщик не в состоянии вернуть кредит в установленный срок, то вступают в силу штрафные санкции и банк таким образом компенсирует свои затраты.

А если организация исчезла с финансово-хозяйственного и юридического горизонта, что иногда бывает, когда кредит заведомо испрашивался с неблаговидными намерениями или бизнес-план и ТЭО были разработаны с большими просчетами? Тогда банк несет необоснованные убытки. Поэтому банк должен быть уверен в том, что ссуда и проценты по ней будут возвращены в установленные сроки.

В свою очередь, заемщик, испрашивая целевой кредит, уверен в том, что он все обязательства выполнит. На практике же это получается не всегда. Выдавая кредит банк рискует своим капиталом и для снижения риска повышает процентную ставку, что дополнительно ложится на плечи заемщика и еще больше понижает его платежеспособность.

В силу различных обстоятельств, особенно в условиях нестабильности финансово-экономической системы, организацию подстерегают непредвиденные факторы, существенно влияющие на ее финансово-хозяйственную деятельность, нарушающие ритмичность функционирования и, как результат, снижающие его производственные показатели, а значит ‑ и финансовый потенциал.

На некоторых предприятиях показатели финансово-хозяйственной деятельности могут быть достаточно хорошими, но их руководители могут проигнорировать или не заметить, что на фоне благоденствия в причинной сфере уже назревают отклонения и недостатки, которые впоследствии неминуемо приведут ко всевозможным нарушениям, отклонениям и кризисным явлениям. Кроме того для заемщика в этом случае формируются возможности для “приукрашивания” и введения банка в заблуждение относительно своих финансовых возможностей.

Таким образом, предшествующая принятию решения аналитическая работа банка только в сфере следствий не всегда эффективна, из-за чего чаще всего и возникают проблемные кредиты.

Чтобы снизить риск при кредитовании, уменьшить число проблемных кредитов или не возвратов банку для принятия решения нужна более эффективная методика оценки кредитоспособности заемщика.

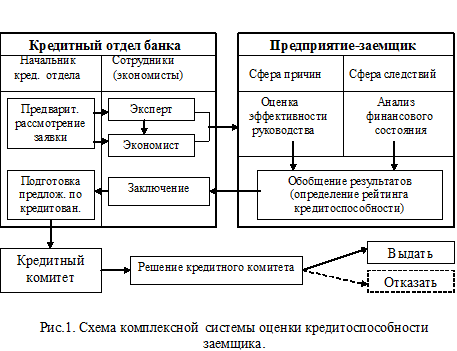

Предлагается принципиально новый подход, а именно комплексная оценка кредитоспособности организации, схема которой приведена на рис.1.

Ее суть заключается в сосредоточении усилий на анализе как сферы причин предприятия-заемщика (системы руководства), так и сферы следствий, подтверждающего объективные возможности по возврату кредита. Такой подход увеличивает число отказов в кредите, зато уменьшается количество проблемных кредитов для банка и организации-заемщика, рискующей своими финансовыми и материальными ресурсами из-за необъективной оценки своих потенциальных возможностей.

Сфера причин (система руководства на предприятии-заемщике) можно исследовать с использованием Системы Главных Функций (СГФ) и Алгоритма достижения цели, предложенных К.А. Павловым. В соответствии с этим алгоритмом для достижения любой цели руководители на любом уровне должны последовательно реализовать следующие Главные Функции (ГФ) руководства:

-Информационную (ГИФ) ‑ сбор и анализ необходимой информации в интересах достижения цели;

-Планирования (ГФП) ‑ на основе полученной информации разработка всевозможных проектов и планирующей документации по достижению цели;

-Технологическую (ГТФ) ‑ выбор готовых или разработка новых методов и средств достижения цели (выполнения планов);

-Персонала (ГФПр) ‑ подбор, подготовка или переподготовка специалистов необходимой квалификации, способных выбранными методами и средствами реализовать планы;

-Организационную (ГОФ) ‑ организация процесса достижения цели (приобретение, расстановка и подключение всего необходимого для этого), обеспечение материалами, ресурсами, сырьем, комплектующими и т.п., а также устранение отклонений и их последствий, если они себя проявят заранее подготовленными методами, силами и средствами.;

-Управления (ГФУ) ‑ предвидение возможных отклонений в ходе процесса достижения цели и недопущение их проявления заранее продуманными и подготовленными мерами, силами и средствами.

В предлагаемой системе оценки кредитоспособности исследуется, начиная с высшего, несколько уровней руководства. Количество исследуемых уровней руководства увязывается с относительной величиной кредита рассчитываемой по формуле:

К = ( РК / ВБ ) х 100%

Где: К - относительный размер кредита

РК – размер кредита в валюте

ВБ – валюта баланса

При К до 12% ‑ экспертизе подвергается только рабочее место (РМ) руководителя предприятия;

При К до 20% ‑ РМ руководителя плюс выборочно РМ заместителей руководителя, непосредственно связанных с использованием кредита.

При К до 35% ‑ РМ руководителя плюс РМ всех его заместителей.

При К до 50% ‑ РМ руководителя и (РМ) всех его заместителей плюс РМ тех руководителей третьего уровня, которые непосредственно связанные с использованием кредита.

Затем эксперт по СГФ по пяти-бальной шкале оценивает РМ руководителей, отвечая на следующие вопросы:

1) как руководитель собирает необходимую для своей работы информацию и как ею обеспечено его РМ (F-1);

2) как руководитель планирует свою работу, пользуется планами и как его РМ обеспечено нормативной документацией (F-2);

3) какими методами и средствами руководитель выполняет мероприятия планов своей работы, насколько они эффективны и современны (F-3);

4) насколько руководитель подготовлен к выполнению работ, каким образом повышает свою квалификацию, его моральное состояние, проявляет ли творчество и инициативу в работе, условия труда (F-4);

5) как руководитель организовывает и обеспечивает свою работу, насколько хорошо организационно и материально обеспечивается РМ (F-5);

6) насколько продумано недопущение сбоев и отклонений в работе, наличие для этого заранее разработанных и подготовленных всевозможных инструкций, средств и материалов (F-6).

Кроме того, как руководитель анализирует результаты своей работы, т.е. сравнивает полученные результаты с ожидаемыми и на этой основе корректирует свои действия.

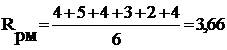

На основе полученных по каждой Главной Функции баллов как среднее арифметическое определяется рейтинг рабочего места (РМ) соответствующего руководителя.

Например: F1= 4, F2 = 5, F3 = 4, F4 = 3, F5 = 2, F6 = 4.

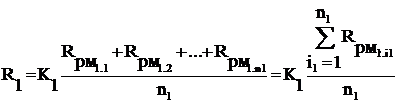

Далее определяется рейтинг по каждому уровню управления:

где R1, R2, R3 ‑ рейтинги рабочих мест руководителей, соответственно, первого, второго и третьего уровней управления;

К1, К2, К3 ‑ коэффициенты влияния уровня руководства, соответственно, первого, второго и третьего уровня на всю систему руководства (К1=1; К2=0,75; К3 = 0,5) ;

R рм1n1; Rрм2n2; Rрм3n3 ‑ рейтинги n1, n2, n3 рабочих мест руководителей, соответственно, первого, второго и третьего уровней управления;

i1, i2, i3 ‑ i-тое рабочее место руководителя, соответственно, на первом, втором и третьем уровнях руководства.

Если на первом уровне управления один руководитель, то n1 = 1. Если предприятие возглавляет коллегиальный орган, то величина n1 соответствует количеству членов этого коллегиального органа.

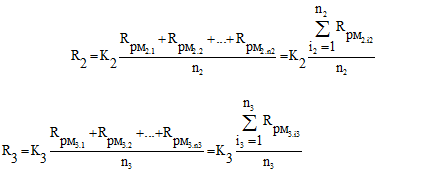

Общий рейтинг системы руководства, оценивающий ее эффективность, в зависимости от количества проверяемых уровней определяется по формуле:

R1+ R2 + R3

R общ = ---------------

3

Финансовая устойчивость предприятия-заемщика оценивается обобщенным показателем кредитоспособности (S).

![]()

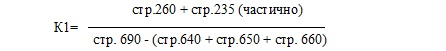

Где К1 ‑ коэффициент абсолютной ликвидности;

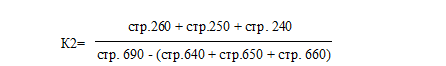

К2 ‑ коэффициент покрытия;

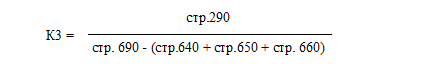

К3 ‑ коэффициент текущей ликвидности;

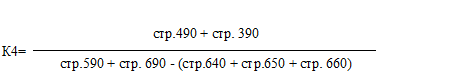

К4 - коэффициент соотношения собственных и заемных средств;

К5 ‑ коэффициент рентабельности.

При расчете коэффициентов используется информация из соответствующих строк (стр.) баланса предприятия (форма №1).

Коэффициент ликвидности К1 характеризует обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств и характеризует способность предприятия к моментальному погашению долговых обязательств.

Коэффициент покрытия К2 характеризует способность предприятия высвободить из хозяйственного оборота денежные средства и погасить краткосрочные долговые обязательства.

Коэффициент текущей ликвидности К3 является обобщающим показателем платежеспособности предприятия, в расчет которого в числителе включаются все оборотные активы:

Коэффициент соотношения собственных и заемных средств К4 является одной из характеристик финансовой устойчивости предприятия и определяется как соотношение собственных средств (итог раздела 4 баланса за вычетом убытков) ко всей сумме обязательств по привлеченным заемным средствам (итог разделов 5 и 6 баланса за вычетом строк 640 ‑ “доходы будущих периодов”, 650 ‑ “фонды потребления”, 660 ‑ “резервы предстоящих расходов и платежей”:

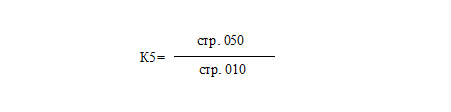

Коэффициент рентабельности К5 определяется в долях единицы или в процентах

Строки баланса

Строки баланса

Стр. 010 ‑ выручка (нетто) от реализации товаров;

Стр. 050 ‑ прибыль (убыток) от реализации;

Стр. 235 ‑ проч. краткосрочные финансовые вложения;

Стр. 240 ‑ дебиторская задолженность;

Стр. 250 ‑ краткосрочные финансовые вложения;

Стр.260 ‑ денежные средства;

Стр. 390 ‑ итог по разделу “убытки”;

Стр. 490 ‑ итог по разделу “капитал-резервы”;

Стр. 590 ‑ итог по разделу “долгосрочные пассивы”;

Стр. 640 ‑ доходы будущих периодов;

Стр. 650 ‑ фонды потребления;

Стр. 660 ‑ резервы предстоящих расходов и платежей;

Стр. 690 ‑ итог по краткосрочным пассивам.

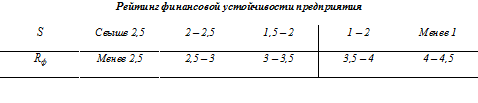

В зависимости от величины обобщенного показателя кредитоспособности определяем рейтинг финансовой устойчивости предприятия по табл. 1.

Таблица 1

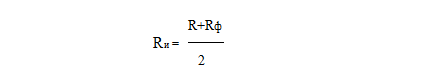

Интегральный рейтинг кредитоспособности предприятия-заемщика определяем как среднеарифметическое значение рейтингов по двум исследуемым направлениям:

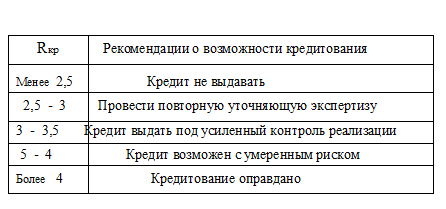

В табл. 2 приводится предлагаемая зависимость возможности кредитования от интегрального рейтинга кредитоспособности.

Таблица 2.

Рекомендации по кредитованию

После определения интегрального рейтинга кредитоспособности и его значении более 3, начальником кредитного отдела принимается решение о рекомендации кредитному комитету на выдачу кредита с соответствующим заключением. Если интегральный рейтинг менее 3-х может быть принято решение на проведение повторной экспертизы и если после нее результаты снова будут отрицательными, кредит выдавать нельзя.

После определения интегрального рейтинга кредитоспособности и его значении более 3, начальником кредитного отдела принимается решение о рекомендации кредитному комитету на выдачу кредита с соответствующим заключением. Если интегральный рейтинг менее 3-х может быть принято решение на проведение повторной экспертизы и если после нее результаты снова будут отрицательными, кредит выдавать нельзя.

Новый подход к оценке кредитоспособности был апробирован в нескольких коммерческих банках, где анализировались данные по выдаче и возвратам кредитов с применением традиционной и предлагаемой методик.

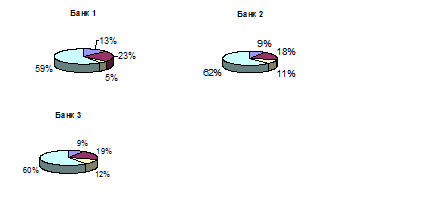

Традиционная методика.

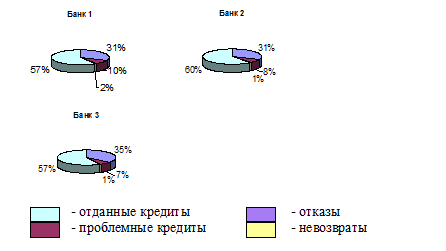

Предлагаемая методика.

Выводы:

1. По традиционной методике количество отказов в кредитовании составляло 9‑13%, проблемных кредитов было 18‑23%, невозвращенных 5‑12%.

2. По предлагаемой методике количество отказов увеличилось в три раза (31‑35%), зато количество проблемных кредитов снизилось в два раза (7‑10%), а невозвращенных в пять раз (1‑2%).

Источники:

2. Павлов К.А. “Букварь предпринимателя, руководителя…” San Francisco 2000.

3. Анголенко Н.И. Руководить ‑ не шашкой махать. Проблемы руководства рыночными объектами различного уровня // Российское предпринимательство, № 4, 2000.

4. Блумфильд А. “Как взять кредит в банке”. – М.: Инфра –М, 1996.

Страница обновлена: 22.01.2024 в 15:52:38