Развитие венчурной индустрии в России

Скачать PDF | Загрузок: 2

Статья в журнале

Российское предпринимательство *

№ 09 (207), Май 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Мугаева Е.В. Развитие венчурной индустрии в России // Российское предпринимательство. – 2012. – Том 13. – № 09. – С. 10-14.

Аннотация:

В статье представлен анализ развития российского венчурного бизнеса, рассмотрены острые проблемы, стоящие на пути развития венчурного финансирования в России.

Ключевые слова: финансирование, инвестиции, венчурные компании, фонды

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

За период, прошедший с 1990 г., в России сформировались основные аспекты развития венчурного инвестирования, реализованы некоторые проекты развития с привлечением венчурного инвестиций.

В 1993 г. в качестве содействия со стороны мирового сообщества и ЕС Европейский банк реконструкции и развития (ЕБРР) организовал в России одиннадцать региональных венчурных фондов. После кризиса 1998 г. осталось только три региональных венчурных фонда – Немецкий – Quadriga Capital, голландский – Eagle и скандинавский – Norum.

В 1997 г. В России была создана Российская ассоциация венчурного инвестирования (РАВИ). Основными направлениями работы РАВИ является развитие венчурной индустрии и лоббирование интересов венчурного сообщества. По данным этой организации, в настоящее время в России работают около 80 венчурных фондов.

Российская венчурная компания

К 2003 г. Россия вошла в десятку (8-е место) самых привлекательных стран для иностранных инвестиций. В конце 2004 г. несколько ведущих мировых венчурных фондов (Insight Venture Partners, Menlo Ventures и др.) начали осуществлять финансирование российских компаний, было инвестировано более 40 млн долл. США. В 2006 г. создана Российская венчурная компания (РВК) в форме ОАО со 100% государственным участием, которая совместно с частным капиталом начала финансирование компаний в сфере информационных технологий, телекоммуникаций, нано- и биотехнологий. Целью ее деятельности являлось создание инновационной системы и модернизация экономики, путем инвестирования в формирование венчурных фондов, которые, в свою очередь, будут финансировать около 200 «старт-апов» российских предприятий. Финансовое участие РВК в венчурных фондах будет ограничено 49% от ее средств, остальные средства будут предоставлены частными венчурными инвесторами. Таким образом, руководство венчурными фондами будут осуществлять частные инвесторы, а РВК сохранит необходимый контроль за целевым назначением такого фонда. Правительство приняло решение о внесении в уставной капитал РВК 15 млрд руб. (5 млрд – в 2006 г. и 10 млрд – в 2007 г.) [2].

Предполагается, что размер венчурного фонда, создаваемого с участием ОАО «РВК», колеблется в пределах от 60 млн руб. до 1,5 млрд руб., что позволяет гарантировать абсолютную диверсификацию портфеля фонда. При этом правительственная венчурная программа не запланирована как затратная, ожидается возврат вложенных средств и небольшая прибыль.

15 мая 2007 г. были обнародованы итоги конкурсного отбора управляющих компаний для передачи им денежных средств Российской венчурной компании в доверительное управление с целью последующего инвестирования через механизмы венчурных фондов в отечественные инновационные компании. Победителями конкурсного отбора стали: ЗАО «ВТБ Управление активами», ООО «Управляющая компания «Биопроцесс Кэпитал Партнерс»» и ЗАО «ФинансТраст» [5].

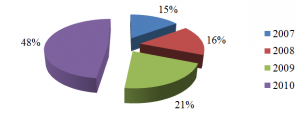

Развитие венчурного инвестирования

В 2010 году фонд РВК вложил денежные средства в 59 инновационных компаний. Совокупный объем денежных средств составляет более 6 млрд руб. Российская венчурная компания подписала 18 соглашений о сотрудничестве с регионами Российской Федерации. За 2010 год объем инвестиций составил около 2,7 млрд руб., что составляет 45% от объема инвестиций, сделанных за весь срок работы РВК на рынке (см. рис.) и почти вдвое превышает объем инвестиций, сделанных в 2009 году, – 1,4 млрд руб.

Рис. Объем инвестиций фондов ОАО «Российская венчурная компания» за 2007−2010, %

Минэкономразвития в 2009 году приняло решение о дополнительной экспертизе проектов региональных венчурных фондов с привлечением РВК с целью контроля над процедурами, по которым отбираются проекты для инвестирования управляющими компаниями региональных фондов. Начиная с 2010 года все проекты, являющиеся соискателями инвестиций региональных венчурных фондов, в обязательном порядке направляются на экспертизу в ОАО «РВК».

В России к 2010 году насчитывается 22 региональных венчурных фонда, созданных в 2006−2010 годах Минэкономразвития РФ совместно с администрациями регионов общим объемом 8,624 млрд руб. Представители Российской венчурной компании входят в Попечительские советы этих фондов [1].

В настоящее время венчурные инвестиции являются инструментом не только первоначального формирования компании, но также развития и экспансии. Тем не менее, компании, развитие бизнеса которых находится на начальных стадиях, также рассматривают возможности получения венчурных инвестиций.

Российский рынок венчурного инвестирования находится на стадии становления и нуждается в создании механизмов функционирования специализированных организационных элементов, и их взаимодействия. Мировой опыт показывает, что развитие венчурного инвестирования является инструментом, посредством которого достигается стратегический инновационный прорыв.

Проблемы

Таким образом, на сегодняшний день существует потребность в формировании концепции управления развитием национальной венчурной системы, способной стимулировать инновационную активность в экономике страны. На пути эффективного развития российского венчурного инвестирования, можно выделить несколько острых проблем:

1) проблема неорганизованности государственного бюджета. Правительство не поддерживает технологическое предпринимательство, как это, делают в развитых странах. Для разрешения этой проблемы необходимо введение налоговых льгот, связанных с акционерным инвестированием проектов. Особенно остро в этом нуждаются компании, осуществляющие современную технологическую коммерциализацию;

2) проблема готовности инвесторов и разработчиков идти на сближение друг с другом. Разработчикам очень трудно подготовить серьезный бизнес-план с перспективами продвижения продукта и рыночной оценкой, а инвесторы без энтузиазма рассматривают проекты с неоконченными бизнес-планами. Однако уступки уже идут, и процесс венчурного финансирования в стране начинает развиваться.

Для преодоления кризисной ситуации в России необходима разработка долгосрочной социально-экономического стратегии развития, направленной на максимальное использование инновационных технологий в комбинации с национальными ресурсами, финансовыми вливаниями из-за рубежа и управленческим мастерством.

Источники:

2. Калашников И. Инвестиционная система: воспроизводственный аспект // Экономист. – 2010. – № 9.

3. Петруненков А.А. Что нужно знать про венчурное финансирование // Управление корпоративными финансами. – 2010. – № 1.

4. Соколов В. Венчурная индустрия и инновационный процесс // Российский экономический журнал. – 2007. – № 6 (13).

5. Черный Л.Е. Роль инновационной деятельности в увеличении прибыли предприятия // Экономика, финансы, право. – 2010. – № 4.

6. Центр креативных технологий [Электронный ресурс]. – Режим доступа: http://www.inventech.ru.

Страница обновлена: 14.04.2024 в 21:22:15