Надо ли регулировать деятельность рейтинговых агентств?

Карминский А.М.1

1 Национальный исследовательский университет – Высшая школа экономики, Московский государственный институт (Университет) международных отношений (У)

Скачать PDF | Загрузок: 10 | Цитирований: 5

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 1, Номер 1 (Октябрь-Декабрь 2014)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23370434

Цитирований: 5 по состоянию на 05.09.2022

Аннотация:

Рейтинговые оценки приобрели статус одного из ключевых информативных инструментов в финансовой сфере. В то же время нельзя утверждать, что каждая оценка достоверна. Это мнение рейтингового агентства относительно определенной стороны деятельности компании или банка как субъектов оценивания, например, кредитоспособности. Естественным регулятором является репутационный капитал агентства. Но достаточно ли этого? И как можно сопоставить оценки различных агентств?

В статье представлены методы, позволяющие ответить на эти и смежные вопросы как регулятору, так и эмитентам и инвесторам. Среди методов упор сделан на дистанционный подход, который прошел определенную практическую апробацию.

Ключевые слова: рейтинг, рейтинговое агентство, сопоставление шкал, регулятор

JEL-классификация: G21, G32, G24

Рейтинг представляет собой комплексную оценку рисков. Принятие рекомендательных Базельских соглашений (Базель II и Базель III) способствовало расширению использования рейтингов в XXI веке. Рейтинги упрощают компаниям оценку контрагентов, позволяют экономить инвесторам и эмитентам, способствуют развитию регулирования финансовой деятельности в стране.

Кредитные рейтинги являются независимыми оценками:

· финансового состояния компаний, банков, финансовых инструментов для формирования современной бизнес-среды;

· кредитоспособности (кредитного риска) контрагентов;

· возможности аккредитации (допуска к определенным продуктам или услугам).

В результате комплексной оценки большого объема информации, предоставленного компанией-эмитентом (в случае, если это рейтинг по запросу, контактный рейтинг) или открытой информации о компании (в случае рейтинга без запроса, дистанционный рейтинг) агентство выносит свое мнение о кредитоспособности, финансовой устойчивости, надежности и/или конкурентоспособности компании [2, 3]. В этом-то и состоит особенность рейтинга – в преобразовании большого объема информации и числа показателей о компании в одну оценку по унифицированной шкале [9, 10].

Рейтинги необходимы всем участникам экономических отношений, будь то компания-эмитент, которая и предъявляет спрос на рейтинговые оценки, заемщики этой компании, инвесторы или регулятор. Во-первых, наличие рейтинговой оценки повышает стоимость компании и тем самым привлекает инвесторов. Во-вторых, наличие у компании рейтинга повышает ее статус в глазах клиентов и кредитных организаций, с которыми сотрудничает компания. Еще одной положительной чертой кредитного рейтинга является то, что у компании, заказавшей рейтинг у того или иного рейтингового агентства, растет количество упоминаний в средствах массовой информации.

Для регулирующих органов кредитные рейтинги служат своеобразной лицензией для допуска компании к определенным операциям, включая залоговые аукционы, к листингу для корпоративных облигаций, для включения в котировальный список на бирже и др. Рейтинги упрощают процесс мониторинга компании и выявления ситуаций, требующих ее санации или банкротства в случае проблемных ситуаций.

Рейтинги представляют интерес как для бизнес-структур, так и для государственных регулирующих органов. Ограничения на эффективное использование рейтингов состоят в том, что [4, 7, 8, 11]:

· имеется сравнительно малое число актуализируемых контактных рейтингов;

· наблюдаются трудности в сопоставлении оценок различных рейтинговых агентств;

· отсутствует синергетический эффект от наличия конкурентных оценок;

· имеется потребность в расширенном использовании результатов независимых рейтинговых оценок, прежде всего за счет возможностей моделирования;

· требуется постоянное совершенствование методологии оценки рисков, в том числе основанной на применении современных математических моделей.

Система выработки управленческих решений включает пирамиду, опирающуюся как на экспертную, так и модельную составляющую. Развитие моделей ориентировано на:

· снижение нагрузки для регулятора за счет применения модельной компоненты;

· использование комплексных информационных решений экспертного сообщества;

· дополнительные точечные экспертные решения, включающие экспертизу конкретной ситуации.

В последнее время наблюдается рост использования рейтингов независимых агентств при оценке кредитных рисков [1], а также моделей рейтингов и вероятности дефолта банков. В крупнейших коммерческих банках уделяется значительное внимание построению системы моделей рейтингов, основанных на концепции единого рейтингового пространства, в том числе в рамках IRB-подхода [13]. Возможность оценки рейтингов с использованием моделей предоставляется как регулятору, так и коммерческим банкам с последующей презентацией результатов регулятору и клиентам.

Увеличение спроса на рейтинговые услуги ведет к росту количества рейтинговых агентств. Но ввиду отсутствия единого стандарта оценки эмитентов оценка рисков усложняется [15, 4]. Некоторые крупные компании и банки самостоятельно проводят анализ своих контрагентов. Поэтому встает ряд очевидных вопросов:

· надо ли регулировать использование рейтингов и рейтинговую деятельность как таковую?

· как сравнить внутренние оценки, произведенные аналитиками банков или компаний, с оценками рейтинговых агентств?

· можно ли вообще сопоставлять рейтинговые оценки и, как соответствующий инструмент, рейтинговые шкалы?

За последнее время не только осуществлен ряд соответствующих исследований, причем отечественные исследования были в первых рядах [5, 6, 12, 14], но и произведена соответствующая апробация разработанных методик в рамках экспертного совета Министерства финансов РФ. В связи с появлением в России мегарегулятора перечисленные вопросы встали с новой силой, и требуют своего осмысления. На это и направлена данная публикация.

Накопленный опыт сопоставления рейтинговых шкал

Механизм сопоставления рейтинговых шкал необходим всем участникам экономических отношений, от заемщика до регулятора. Однако большинство источников направлено на выявление расхождений оценок эмитентов различными агентствами и анализ причин, почему рейтинговые оценки не совпадают. Сравнение рейтингов чаще всего производится попарно [13].

Все рейтинговые агентства (РА) используют практически одинаковые буквенные шкалы, различающиеся совсем незначительно. В основе рейтингов лежит вероятность дефолта, однако различные агентства определяют дефолт по-разному. Все агентства оценивают относительный риск, а не абсолютный - то есть ранжируют эмитентов в соответствии с рейтинговой шкалой, а не явно оценивают вероятность дефолта того или иного эмитента. Кроме того, рейтинговое агентство не обязательно в качестве меры риска должно использовать вероятность дефолта. Moody’s использует в качестве этого показателя ожидаемые потери в случае дефолта. Российское агентство «Рус-Рейтинг» применяет оба показателя. Поэтому несмотря на то что рейтинговые агентства одинаково оценивают вероятность дефолта компании-эмитента, их рейтинговые оценки могут отличаться друг от друга.

Еще одним важным критерием различий рейтинговых оценок является то, что агентства используют разную методологию. Так, международные рейтинговые агентства оценивают риск дефолта компании-эмитента в долгосрочном периоде, используя методологию through-the-cycle. По сути, они оценивают стабильность компании в горизонте 3-5 лет. Однако значительным минусом данной методологии является то, что какое-либо значимое для компании событие, которое может произойти за этот срок, не будет сопровождено своевременной реакцией рейтингового агентства. В свою очередь российские рейтинговые агентства преимущественно используют методологию point-in-time. Она отражает мнение рейтингового агентства о кредитоспособности компании-эмитента в конкретный период времени.

Немаловажной причиной различий рейтинговых оценок является и то, что международные рейтинговые агентства могут использовать как национальную, так и международную шкалу, а российские агентства, в свою очередь, используют только национальную. Таким образом, российские рейтинговые агентства ранжируют эмитентов относительно лучшего российского заемщика, которому присваивается наивысший рейтинг кредитоспособности. Международные агентства оценивают эмитентов по национальной шкале таким же способом, а вот международная шкала ограничивается сверху страновым потолком - уровнем суверенного рейтинга Российской Федерации.

Помимо всех перечисленных выше причин, рейтинговые агентства могут использовать различные факторы для определения кредитного рейтинга эмитента. Различаться могут как количественные, так и качественные факторы, как внутренние, так и внешние.

По этим причинам, множественное сопоставление рейтинговых шкал представляется очень актуальным вопросом. В российской практике этому способствует формирование Единого рейтингового пространства - выбор базовой шкалы и формирование системы отображений внешних и внутренних рейтингов в базовую шкалу применительно к каждому классу субъектов рейтингования [15].

Методика сопоставления шкал рейтинговых агентств включает [6, 14]:

· методологию отображения (мэппинга) шкал рейтингов;

· принципы и критерии сопоставления рейтинговых шкал;

· модели сопоставления шкал, включая эконометрическую;

· аудит таблицы соответствия и согласование ее структуры.

Сравниваемые рейтинговые агентства в рамках данной работы включают основных участников рынка рейтинговых услуг, как отечественных (АК&М, НРА, «Рус-Рейтинг», «Эксперт РА»), так и зарубежных (Fitch, Moody’s и S&P) по национальным и международным шкалам.

В настоящее время можно выделить три основных метода сопоставления рейтинговых шкал: дистанционный [6, 14], эконометрический [12] и непараметрический [5]. В данной работе мы будем использовать более массовый их них – дистанционный.

Дистанционный метод сопоставления рейтинговых шкал

Для регулирования рейтинговой деятельности важным представляется возможность сопоставления рейтинговых оценок различных агентств и выявление системных несоответствий между ними, прежде всего в части упорядочивания субъектов рейтингования. Средством решения данной проблемы является возможность сопоставления рейтинговых шкал различных агентств и за счет представления результатов оценивания в единой шкале осуществлять контроль за деятельностью агентств, соответствием их методик принципам рейтингования и отсутствия манипулирования рейтингами. В данной работе для этих целей будем использовать дистанционный метод, основанный на минимизации интегральных расстояний между оценками в единой шкале.

Методика сопоставления рейтинговых шкал, которая может быть использована для выявления соответствия между рейтингами, присвоенными российским компаниям, предложена для сопоставления рейтинговых шкал банков [14, 4].

В соответствии с дистанционным подходом в первую очередь происходит выбор базовой шкалы. Естественным выбрать в качестве базовой шкалу одного из международных рейтинговых агентств. В указанных работах в качестве такой шкалы выбиралась шкала агентства Moody’s. Проверка показывает практическую инвариантность результата от выбора шкалы, если эта шкала достаточно градуирована. Далее все шкалы переводятся из буквенных обозначений в численные шкалы.

В соответствии с методикой мы ищем отображения шкал различных агентств в базовую шкалу таким образом, чтобы критерий оптимальности выполнялся. Таким образом, целью следующего этапа является нахождение оптимальных функций Fi, отображающих i-ю шкалы в базовую для всех агентств i=1 … , N. Интегральная мера близости между попарными совместимыми оценками одного и того же субъекта должна быть минимальна.

В работе [14] использовался метод минимизации суммы квадратов разностей

![]() , (1)

, (1)

где i – шкала, j – субъект, t – рассматриваемый момент времени, Rijt – оценка рейтинга. Все эти параметры составляют множество Q, по которому происходит суммирование. Кроме того, были рассмотрены различные функциональные зависимости Fi, и был сделан вывод, что наиболее точно зависимость описывается степенной функцией.

Для решения экстремальной задачи использовались возможности эконометрических пакетов, так как критерий (1) представляет собой квадратичную форму, экстремум которой может быть найден с помощью решения системы линейных уравнений.

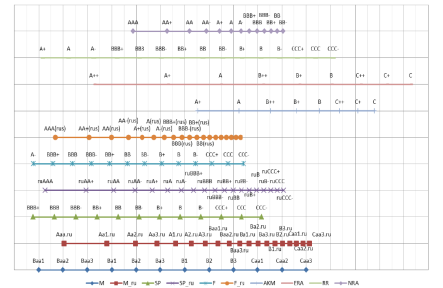

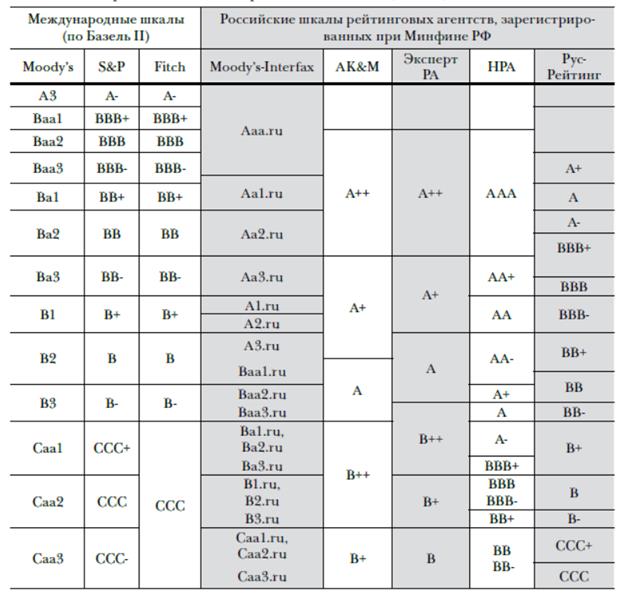

Результаты сопоставления, полученные по данным за предшествующее пятилетие (2006-2010 годы) могут быть представлены в графической (см. рис.) или табличной форме (таблица, соответствие по данным за 2010 г. с учетом согласованных округлений). На этой основе формируется соответствие между шкалами, которое может быть использовано как для регуляторных целей, так и для риск-менеджмента в банках. Надо отметить, что полученное соответствие между международными рейтингами несколько отличается от соглашений, традиционно используемых на практике.

Рисунок. Схема соответствия между шкалами рейтинговых агентств, работающих в России

(источник – составлен автором)

Следует отметить, что результаты, приведенные на схеме, достаточно стабильны, что скорее говорит об отсутствии значимых манипулированиях рейтингами. При этом были сопоставлены результаты с различными базовыми шкалами, методами сопоставления и критериями соответствия шкал.

Таблица. Соответствие рейтинговых шкал российских банков (2010 г.)

(источник – составлена автором)

Заключение

Кредитные рейтинги представляют собой востребованный инструмент оценивания и представляют собой мнение рейтингового агентства о способности должника отвечать по своим финансовым обязательствам. Ввиду роста рейтинговой индустрии все более актуальным становится вопрос о регулировании их деятельности, для чего может служить и сопоставление рейтинговых шкал для различных классов эмитентов.

Рейтинговые агентства, давая своим оценкам различные названия, по сути, оценивают близкие понятия. Однако методы и подходы оценивания зачастую различаются. Большинство усилий направлено на попарное сравнение рейтингов. При этом исследователи в большинстве своем не пытаются сопоставить рейтинговые шкалы, а ищут расхождения в рейтинговых оценках и причины этих расхождений.

Предложенный дистанционный метод основан на множественном сопоставлении рейтинговых шкал и использует возможности эконометрических пакетов программ. Ввиду отсутствия опыта сопоставления рейтинговых шкал для финансовых и промышленных компаний, а также необходимости регулярного обновления результатов сопоставления, последующий эмпирический анализ является актуальным и представляет практический интерес.

Источники:

2.Beattie V., Searle S.Credit-rating agencies: the relationship between rater agreement and issuer/rater characteristics// Journal of International Securities Markets 6, 1992. -371-375.

3.Cantor R., Packer F.The Credit Rating Industry// Journal of Fixed Income, #5, 1995.

4. Cantor R., Packer F.Multiple ratings and credit standards: Differences of opinion in the credit rating industry/ Federal Reserve Bank of New York, Staff report, #12, 1996.

5.Eisl A., Elendner H., Lingo M.Re-Mapping Credit Ratings/ Working paper for the Econometric Society European Meeting, 2013.

6.Hainsworth R., Karminsky A.M., Solodkov V.M.Arm's length method for comparing rating scales// Eurasian Economic Review, #4, 2013.

7.Jewell J., Livingston M. A Comparison of Bond Ratings from Moody's, S&P and Fitch IBCA// Financial Markets, Institutions and Instruments, v. 8, # 4, 1999.

8.Livingston M., Wei J., Zhou L.Moody’s and S&P Ratings: Are They Equivalent? Conservative Ratings and Split Rated Bond Yields// Journal of Money, Credit and Banking, v. 42, #7, 2010.

9. Morgan D.P.Rating Banks: Risk and Uncertainty in an Opaque Industry// American Economic Review, #92, 2002.

10.Pottier S., Sommer D.Property-liability Insurer Financial Strength Ratings: Differences across Rating Agencies// The Journal of Risk and Insurance, #6, 1999.

11.Shin Y., Moore W.Explaining credit rating differences between Japanese and US agencies// Review of Financial Economics, #12, 2003.

12.Айвазян С.А., Головань С.В., Карминский А.М., Пересецкий А.А.О подходах к сопоставлению рейтинговых шкал// Прикладная эконометрика. 2011. Т. 23. No 3. С. 13-40.

13.Василюк А.А., Карминский А.М., Сосюрко В.В.Система моделей рейтингов банков в интересах IRB-подхода: сравнительный и динамический анализ/ Препринты. Серия WP7 "Математические методы анализа решений в экономике, бизнесе и политике". М.: Высшая школа экономики, No 07, 2011.

14.Карминский А.М., Сосюрко В.В.Сопоставление банковских рейтингов различных агентств// Журнал новой экономической ассоциации. No 12, 2011.

15.Карминский А.М., Солодков В.М.Единое рейтинговое пространство: проблемы и решения // Банковское дело, 2011.

Страница обновлена: 26.11.2024 в 12:59:18