Сделки Leveraged Buyout, Management Buyout и возможности их применения в России

Курилова А.А.1

1 Российская академия народного хозяйства и государственной службы при Президенте РФ

Скачать PDF | Загрузок: 20

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 3, Номер 3 (Июль-сентябрь 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Статья посвящена исследованию применения сделок Leveraged Buyout и Management Buyout и методов их финансирования в России в сравнении с зарубежным опытом. Автором были выявлены основные причины низкой популярности применения методов LBO и МВО на рынке слияний и поглощений в российских условиях, а также обозначен потенциал отечественных компаний к использованию этих методов. В статье предлагается ряд мер, способный популяризировать применение упомянутых видов сделок в российских условиях, а также способ первичной оценки компании для определения ее в качестве удачного претендента на роль участника сделки LBO и MBO.

Ключевые слова: слияния и поглощения, Leveraged Buyout, Management Buyout, выкуп с использованием заемных средств, заемное финансирование

JEL-классификация: G38, G11, G24

Введение

Основной целью деятельности организации является повышение ее стоимости, а, значит, и максимизация благосостояния ее акционеров. Одним из эффективных способов повышения стоимости компании считается ее реорганизация или реструктуризация посредством сделок на рынке M&A, который на сегодняшний день достаточно активно развивается в России и в мире. Сделки LBO и МВО выступают в качестве еще одного подхода к проведению реструктуризации компании, а также способом финансирования сделок слияния и поглощения.

Учитывая, что в отличие от развитых стран российский рынок слияний и поглощений является относительно молодым, описываемые инструменты финансирования сделок в отечественных условиях не получили широкого применения, в том числе ввиду неготовности компаний и финансовых институтов предоставлять средства с учетом высоких рисков. Для России характерно существование большого количества недооцененных компаний, что обуславливает возможность применения методов LВО и МВО для повышения их стоимости с целью получения доходов в будущем. Приведенные в статье возможные меры призваны дать толчок к развитию этих механизмов на отечественном рынке.

Работа состоит из шести разделов. Во втором разделе будут описаны используемые данные, в третьем дано представление о развитии и особенностях российского рынка LBO и МВО, в четвертом – выделенные автором возможности развития рынка LBO и МВО в России, заключение содержится в пятом разделе.

Описание данных

Используемые в статье данные основываются на исследованиях Стивена Каплана о мировых рынках LBO и МВО, отчетах William Blair & Company о рынках Leveraged Buyout, а также на отчетах КПМГ и Газпромбанка по слияниям и поглощениям в России.

Особенности применения механизмов LBO и МВО в России

Сделки Leveraged Buyout и Management Buyout являются частью сделок поглощения. Главной особенностью является то, что они финансируются, главным образом, за счет заемных средств. Сделки подобного типа появились в США еще в 1960-е годы, чему способствовало развитие фондового рынка и появление компаний-мишеней с доступной ценой. Механизмы LBO и МВО с течением времени были достаточно популярны и активно использовались в приобретении компаний.

В разные периоды существовали толчки к развитию данных механизмов, такие как снижение барьеров на использование прямого инвестирования и создание фондов прямых инвестиций в 1970-е годы, широкое использование высокодоходных мусорных облигаций в 1980‑1990-е годы, в последующее докризисное время – процессы глобализациии, развитие сети Интернет и снижение уровня процентных ставок по кредитам [7,8] (Kaplan, 1991; Kaplan, Stromberg, 2008). После кризиса новому оживлению рынка сделок с использованием долгового финансирования способствовали постепенная стабилизация на кредитных и финансовых рынках, а также некоторые «вынужденные» сделки по слиянию и поглощению компаний. Заинтересованность инвесторов в приобретениях долговым финансированием достаточно волатильна и имеет достаточно сильную и прямую зависимость от ситуации на кредитных и финансовых рынках, от изменений стоимости капитала и активности рынка прямых инвестиций. Именно на этом основании первые три этапа мирового рынка LBO и его подвидов не выразились в полной мере в России. Также повлияли специфические особенности развития страны и ее более позднее становление на путь перехода к рыночной экономике относительно стран Западной Европы и США. История LBO в России начинается примерно с 2000-х годов.

С развитием рынка LBO и МВО к инвесторам пришло понимание, что использование долгового финансирования может принести выгоду бизнесу, выражающуюся в повышении его стоимости, что стало еще одной причиной растущей популярности этих сделок на западе. В 2007 году Стивеном Капланом было проведено масштабное исследование, посвященное развитию сделок с заемным финансированием в США и в мире. Согласно результатам этого исследования, были определены основные способы финансирования и особенности проведения сделок LBO и МВО, сложившиеся в определенную «классическую» схему:

1. Финансирование происходит под залог активов компании-цели;

2. Комбинируются следующие виды финансирования: долговое, включающее в себя кредитование и выпуск облигаций и мезонниное, которое представляет собой необеспеченное кредитование под будущие денежные потоки компании;

3. Использование средств страховых и специально созданных фондов;

4. Делистинг акций и превращение компании из публичной в частную с целью перепродажи на SPO в течение 6‑7 лет.

При этом объемы сделок в количественном и стоимостном выражении разнились в разные периоды. За период 1980‑2002 гг. количество сделок, по данным Каплана, составляло 4310. Примерно 35 % из них были осуществлены в 1980-е годы, 49 % – в 1990-е и 16 % – в начале 2000-х. Среднее количество сделок в год в течение 1990-х и 2000-х годов составляло 210 и 235 сделок соответственно. За 1990-1999 гг. количество сделок в год менялось с самого маленького значения в 187 сделок до самого большого в 233 сделки. за период с 1970 по 2007 год было проведено около 17171 сделок LBO и МВО. За это время наибольший рост пришелся на период с 2002 по 2007 год. До 2014 года уровень стоимости LBO и МВО испытывал тенденцию к росту [14] (Martin, Ward, Birkett, Thomas, Sutherland, 2015).

Соответствующая динамика отражена на рисунке 1.

Рисунок 1 – Стоимость Leveraged Buyout и Management Buyout в период 2007‑2015 гг., млрд долл.

Затем, в 2015 году наблюдается спад. Макроэкономическая нестабильность и волатильность рынка повлияли на повышение стоимости заемных средств на рынке финансирования сделок с рычагом. По сравнению с 2014 годом, доходность институционально синдицированных кредитов увеличилась примерно на 75‑100 базовых пунктов. В 2015, займы с рейтингом В оценивались на уровне выше ставки ЛИБОР на 500-550 базовых пунктов. В условиях этих высоких цен инвесторы отдавали предпочтение кредитам с более высоким рейтингом [5,6,14] (Boucly, Sraer, Thesmar, 2011; Eckbo, 2010; Martin, Ward, Birkett, Thomas, Sutherland, 2015).

Объем займов, финансирующих сделки LBO и МВО, в 2015 году снизился по сравнению с 2014 годом на 40 %. Такое снижение могло быть вызвано частично сложностями конкурирования инвесторов в частный капитал и стратегических покупателей в процессе аукционов, частично – нерешительностью некоторых инвесторов к новым сделкам на рынке из‑за его волатильности.

Финансирование сделок через высокодоходные «мусорные» облигации также сократилось, что показано на рисунке 2 [14] (Martin, Ward, Birkett, Thomas, Sutherland, 2015). Беспокойство инвесторов из‑за цен на нефть повлияли на рынок высокодоходных «мусорных» облигаций в начале 2015 года и эта тревога продолжала расти во второй половине 2015 года. После того, как цены на нефть летом достигли 61 доллара за баррель, цены опустились ниже 40 долларов за баррель, затем незначительно поднявшись [3] (Konnova, 2014).

К вышеупомянутой макроэкономической нестабильности относятся и изменения, связанные со стоимостью на энергоносители, которые оказывали сдерживающее влияние на активность рынка высокодоходных облигаций. По сравнению с 2014 годом, объем финансирования сделок через мусорные облигации снизился на 42 % в 2015 году.

Рисунок 2 – Объем финансирования сделок Leveraged Buyout и Management Buyout через высокодоходные облигации, млрд долл.

После стабильного выпуска облигаций первые полгода в 2015 году, их объем оценивался в 186 миллиардов долларов. Активность рынка замедлилась в связи с беспокойствами инвесторов по поводу экономической ситуации и увеличением волатильности рынков энергоносителей. Выпуск облигаций в размере 39 миллиардов долларов в 3 квартале 2015 года является 42-ухпроцентным спадом по сравнению с аналогичным периодом в 2014 году. Выпуск высокодоходных облигаций для финансирования сделок LBO продолжал постепенно снижаться в 2015 году.

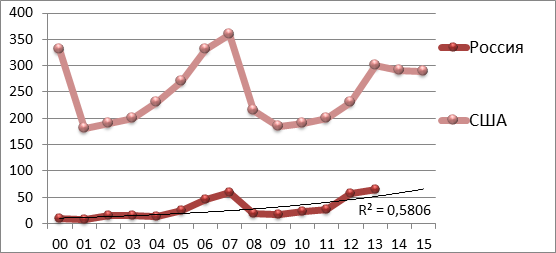

В российской практике применение механизмов LBO и МВО и их финансирование не столь активно, как в зарубежной практике. Рисунок 3 наглядно это демонстрирует.

Рисунок 3 – Сравнение динамики сделок LBO и МВО в США и России

В связи с отсутствием данных о сделках с заемным финансированием с участием российских компаний в открытом доступе, график по России построен по имеющимся данным до 2013 года [11,12,13]. Исходя из этого, построена экспоненциальная линия тренда с уровнем надежности 0,5806, что свидетельствует о достаточной достоверности.

Как и объем и количество всех сделок по слиянию и поглощению, российская динамика отстает, но видна схожая тенденция.

Примеры применения механизмов LBO и МВО, адаптированных под «классическую» схему, в России единичны. Так, одной из первых сделок с привлечением долгового финансирования в России является покупка группой «Ленстрой» компании ОАО «Ленинградский комбинат хлебопродуктов им. Кирова». Кредит был предоставлен «Вэбинвест банком». Затем для рефинансирования займа были выпущены корпоративные облигации. Благодаря сделке, доля группы «Ленстрой» на рынке мукомольной продукции Санкт-Петербурга и Ленинградской области увеличилась с 30 до 70 процентов [3] (Konnova, 2014), а одним из классических примеров МВО служит выкуп менеджерами компании «ВСМПО-АВИСМА». Сумма сделки, которая была профинансирована «Сбербанком» под залог приобретаемых акций, составила 965‑970 млн долл.

В большинстве случаев, формат российских сделок, которые отечественные специалисты относят к сделкам Leveraged Buyout, значительно отличается от общепринятого.

• Во-первых, финансирование происходит преимущественно под залог активов компании-покупателя;

• Во-вторых, применяется преимущественно обеспеченное кредитование;

• В-третьих, используются средства только крупных банков;

• В-четвертых, не происходит делистинга акций, выкупаются преимущественно небольшие доли компании;

• МВО осуществляются преимущественно в форме приватизации долей госкомпаний.

Возможные пути развития LBO и МВО в России

Наиболее актуальной проблемой для российских компаний является трудность с привлечением заемного финансирования. Банковский кредит для отечественных предприятий является самым предпочтительным источником финансирования. Так считается из‑за более низких затрат на привлечение кредита по сравнению с другими источниками финансирования, а так же из‑за возможности его досрочного погашения. Для успешного обслуживания займа компания должна обладать ликвидными активами, стоимость которых должна превышать стоимость займа, а также иметь растущую динамику финансовых показателей деятельности и кредитную историю [2] (Zhilenkov, 2011). Для устранения или минимизации данной проблемы компаниям стоит обратить внимание на повышение эффективности деятельности и управления, к примеру, внедряя внутренние стандарты управления и механизмы достижения плановых показателей, а также не допускать появления просроченной задолженности.

Финансирование LBO представляет собой долгосрочное кредитование в достаточно больших объемах. Как следствие, появляется проблема нехватки длинных денег, которыми на сегодняшний день располагают в большинстве своем государственные или крупные частные банки. Из-за высокой стоимости долгосрочного финансирования сделки LBO может организовать довольно ограниченный круг отечественных предприятий. Как результат, LBO в большей мере востребовано крупными международными компаниями, которые могут получить доступ к менее дорогому синдицированному кредитованию западных банков. Для того, чтобы у банков появились длинные деньги, у них должны быть «длинные» пассивы, основная часть которых – депозиты, но совсем не многие предприятия, да и физические лица готовы вкладывать в банки средства на длительные сроки. В связи с этим представляется возможность привлекать средства из страховых и пенсионных фондов, которые как раз располагают «длинными» деньгами.

С другой стороны, на отечественном рынке для инвесторов наиболее привлекательными являются средние и мелкие компании из‑за их вероятной недооцененности и более низкой стоимости сделки, а, значит, и меньшего риска. Проблема заключается в недостаточной прозрачности деятельности и недостаточной стабильности и прогнозируемости денежных потоков таких организаций. Деятельность такой компании должна быть открытой и понятной кредитору. Данную проблему можно решить на законодательном уровне, предполагая раскрытие информации таких компаний. С целью стабилизации денежных потоков внутри компании должно улучшаться качество анализа денежных потоков.

Более того, для развития рынка LBO немаловажно наличие высокопрофессиональной команды специалистов, которая бы отвечала за организацию сделок, экспертную оценку компаний-целей, за мониторинг и контроль рисков заемщика, сопровождение сделки. Судя по всему, таких специалистов в России недостаточно. Возможно, имеет смысл разработки программы по обучению в направлении осуществления и сопровождения сделок LBO и МВО внутри банковской корпоративной среды.

Также стоит учитывать вопрос управления и реализации залога: если поглощение прошло неудачно, и заемщик неспособен произвести выплаты по долгам кредитующему банку, то банк становится владельцем организации с сомнительными перспективами. В такой ситуации у банка есть несколько возможностей, среди которых реализация акций на вторичном рынке (скорее всего, с большим дисконтом) или к примеру, создание банковского холдинга с целью выделения отдельного подразделения, которое будет заниматься управлением и развитием организации, которая из залога превратилась в реально действующий бизнес. В результате у банка появятся непрофильные активы, на которые направляется часть ресурсов.

Еще одной сложностью в российских условиях является то, что мелкие и средние банки не в состоянии обеспечить финансирование для LBO. Это связано с тем, что они не обладают достаточным объемом кредитных ресурсов для подобных сделок. Более того, LBO – это сложное направление деятельности, которое в отличие от ипотечного и потребительского кредитования не рассчитано на массового потребителя. Западными банками созданы технологии, которые позволяют контролировать появляющиеся риски (например, использование эскроу-счетов, создание в целях проведения сделки специальных компаний-посредников).

Таким образом, можно выделить следующие причины, мешающие развитию рынка LBO в России:

· высокая стоимость заёмных средств,

· слабое развитие долгосрочного вида кредитования,

· непрозрачность деятельности и сложности с прогнозированием денежных потоков мелких и средних предприятий.

LBO может получить свое развитие в качестве одного из направлений деятельности банков. Более того, некоторые российские банки уже развивают данное направление в качестве своих услуг. Возможно выделение специально ориентированного на LBO подразделения в крупных банках или создание узкоспециализированных средних банков.

Leveraged Buyout – это инструмент, применяемый на рынке корпоративного контроля. Развитие этого направления деятельности способно повлиять на процессы, происходящие за пределами рынка слияний и поглощений.

Развитие рынка LBO способно стимулировать улучшение качества корпоративного управления. Профессионализм и квалифицированность менеджмента организации играет важную роль в успешной сделке поглощения. Способность недооцененную компанию превратить в источник дохода и прибыли, которые позволять рассчитаться с обязательствами перед кредиторами, станет толчком к стабильному развитию.

Что касается рынка МВО, – в то время как в зарубежной практике сделки MBO появлялись как разновидность сделок с привлечением заемных средств, в России они получили большее применение по сравнению с классическим LBO. Интересным является тот факт, что большинство приватизационных аукционов 1990-х гг., когда предприятия очень часто выкупались менеджерами, формально были схожими с процедурой MBO.

В настоящее время в России готовится очередная волна приватизации госкомпаний. Ожидается, что в бюджет поступит около 1 трлн руб. за счет «большой приватизации». Для этого доли крупнейших компаний могут предложить к выкупу менеджменту и негосударственным пенсионным фондам [10] (Bulanov, 2016). С учетом особенностей применения МВО в России, возможно, имеет смысл развивать направление МВО в том числе в качестве механизма выкупа долей госкомпаний(приватизации).

В связи с большим количеством недооцененных компаний на российском рынке, также встает вопрос о методах повышения их стоимости. Механизмы LBO и МВО призваны обеспечить это повышение. Но не каждая компания способна преуспеть в результате этих сделок. Следовательно, существует необходимость первичной оценки компаний и финансирования сделки для принятия дальнейшего решения о целесообразности организации сделок LBO и МВО [1,4,15] (Damodaran, 2010; Stroganova, Balychev, 2013; Tripathi, 2012).

На основании исследований Дамодарана, целесообразность сделки определяется путем вычисления текущей стоимости будущих денежных потоков компании.

Автором была определена последовательность действий, позволяющая оценить удачность претендента на роль компании-цели в рамках сделки LBO и МВО. На первом этапе определяется стоимость сделки с учетом имеющегося долга компании. Второй этап – определяются источники финансирования и составляются схемы выплат по обязательствам. На третьем этапе осуществляется прогнозирование ключевых показателей компании. На четвертом – определяется безрисковая ставка, премия за рыночный риск и коэффициент бета компании. Пятый шаг – прогнозирование денежных потоков компании на основании третьего этапа. Следующее – определение стоимости капитала компании (с учетом шага 4) и WACC. Затем – расчет текущей стоимости будущих денежных потоков (PV).

Заключительное действие – принятие решения по сделке. В случае, если значение PV оказалось выше значения инвестируемого капитала, сделка считается целесообразной.

Заключение

В данной работе были определены основные, по мнению автора, причины низкой популярности механизмов Leveraged Buyout и Management Buyout в России и предложены возможные меры по их развитию. Среди них:

• использование средств страховых и пенсионных фондов,

• совершенствование корпоративного управления,

• требования к раскрытию информации у средних и мелких предприятий,

• развитие LBO как самостоятельного вида деятельности в банках и подготовка профессиональных кадров,

• развитие МВО как способа приватизации компаний с государственной долей участия.

Также была предложена модель первичной оценки компании, показывающей выгоду применения механизма LBO (MBO).

Применяя эту модель, можно при прочих равных условиях оценить целесообразность сделки для инвестора путем определения текущей стоимости прогнозируемого денежного потока. В случае, когда эта стоимость оказывается выше предложенного капитала, сделка может считаться целесообразной. Учитывая различные факторы при расчетах отдельных составляющих модели (например, изменение ставки налога на прибыль и др.), можно усовершенствовать расчеты, максимально приблизив их к реальности.

LBO призван упростить и облегчить процесс выкупа компаний. Все больше предприятий предпочитают поглощение развитию за счет собственного строительства и ввода новых мощностей. Такая тенденция в силах обеспечить рост прибыли организаций, но в то же время она может отрицательно сказаться на увеличении темпов промышленного производства и на общем состоянии промышленности. В результате LBO увеличивается долговое бремя компании, что ведет к временному ухудшению финансовой устойчивости. В случае наступления экономического кризиса или внезапного замедления темпов роста национальной экономики, риск дефолта в таких организациях значительно возрастает. Но, несмотря на преграды, возникающие на пути организации подобных сделок, LBO все-таки представляет собой эффективный механизм финансирования на рынке слияний и поглощений, который может успешно применяться в России.

Источники:

2. Жиленков М.О. Инновации в организации финансирования сделок M&A: мировые тенденции и российские перспективы LBO // Инновации. – 2011. – № 6. – С. 47-51.

3. Коннова А.С. Факторный анализ российского рынка выкупов долговым финансированием и перспективы его дальнейшего развития // Журнал правовых и экономических исследований. – 2014. – № 3. – С. 110-115.

4. Строганова А.А., Балычев С.Ю. Оценка эффективности сделок M&A методом дисконтирования потоков денежных средств DCF // Экономика и современный менеджмент: теория и практика. – 2013. – № 31. – С. 161-167.

5. Boucly Q., Sraer D., Thesmar D. Growth LBOs // Journal of Financial Economics. – 2011. – № 102. – С. 432-453.

Eckbo B. E. Takeover Activity, Valuation Estimates and Merger Gains: Modern Empirical Development. , 2010. – 864 с.

7. Kaplan S. The Staying Power of Leveraged Buyouts // Journal of Financial Economics. – 1991. – № 29. – С. 287-314.

8. Kaplan S., Stro¨mberg P. Leveraged Buyouts and Private Equity/ S. Kaplan., P. Stro¨mberg // Journal of Economic Perspectives. – 2008. – № 4.

Stowell, D.. Investment banks, hedge funds, and private equity the new paradigm (Second ed.). // Burlington, MA: Academic Press/Elsevier. – 2012, 578c

Буланов К. СМИ узнали кандидатов на приватизацию среди крупнейших госкомпаний. Рбк. [Электронный ресурс]. URL: http://www.rbc.ru/economics/ 01/02/2016/56aec6719a79470be43febe1.

Рынок слияний и поглощений в России в 2013 году – Обзор. Кпмг. [Электронный ресурс]. URL: https: // www.kpmg.com/RU/ru/IssuesAndInsights/ArticlesPub lications/Documents/S_MA_3r_2014.pdf.

Рынок слияний и поглощений в России в 2014 году – Обзор. Кпмг. [Электронный ресурс]. URL: https: // www.kpmg.com/RU/ru/IssuesAndInsights/Articles Publications/Documents/S_MA_4r_2015.pdf.

Структура и финансирование сделок. Обзор сделок M&A –2008 2013. Газпромбанк. [Электронный ресурс]. URL: http://www.gazprombank.ru/invest_bank/ obzor/review %202013 %20Web.pdf.

Martin K., Ward M., Birkett M., Thomas M., Sutherland J. Leveraged Finance Market Update. William Blair & Company. [Электронный ресурс]. URL: http://www.williamblair.com/News-and-Events/Events/2015/October/22/Leveraged-Finance-Market-Update.aspx.

15. Tripathi P. Leveraged buyout analysis // Journal of Law and Conflict Resolution. – 2012. – № 4(6). – С. 85-93. – doi: 10.5897/JLCR11.054.

Страница обновлена: 10.02.2025 в 13:59:57