Guidelines for the long-term development of the Russian oil and gas sector amidst decarbonization

Селезнева М.А.1, Волков А.Р.1,2

1 Национальный исследовательский университет информационных технологий, механики и оптики (ИТМО)

2 Институт экономики УрО РАН (Пермский филиал)

Download PDF | Downloads: 5

Journal paper

(РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 17, Number 2 (February 2023)

Please, cite as:

Selezneva M.A., Volkov A.R. Napravleniya dolgosrochnogo razvitiya rossiyskogo neftegazovogo sektora v usloviyakh dekarbonizatsii // Kreativnaya ekonomika. – 2023. – Tom 17. – № 2. – S. 695-712. – doi: 10.18334/ce.17.2.117227.

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=50369215

Abstract:

Decarbonization of the oil and gas industry is one of the priorities of the long-term development due to the increasing influence of the climate agenda on the global energy market. The main directions of the oil and gas sector development in a low-carbon economy are considered. The analysis of the possibilities and rates of decarbonization of the industry is carried out. The structure of the Russian oil and gas sector is determined; and the economic indicators of the largest oil and gas production companies are considered. The main driving forces of decarbonization are identified. Key technological solutions for reducing greenhouse gas emissions are described. An overview of the documents regulating the climate strategy of Russian oil and gas companies is presented. The conclusion about companies' desire to implement the Sustainable Development Goals and solve global problems in the field of climate change is made. Taking into account technological progress and increasing investment attractiveness through disclosure of environmental information and interaction with regulators, an approach to the development of the complex is proposed.

Keywords: decarbonization, oil and gas complex, sustainable development strategy, low-carbon economy

JEL-classification: Q01, Q35, Q33, Q38

Введение

Угроза глобального изменения климата в связи с усилением антропогенного влияния на окружающую среду становится все более очевидной. Множественные исследования подтверждают постепенный рост средней мировой температуры от усиления парникового эффекта. Наиболее весомый вклад в эмиссию парниковых газов вносит топливно-энергетический комплекс, а нефтегазовая отрасль является крупным источником парниковых газов и принимает активное участие в сокращении негативного воздействия на окружающую среду и достижения нулевых выбросов. Нефть и газ занимают ключевые места в общей структуре энергопотребления, обеспечивают функционирование транспортного сектора, а также выступают в качестве сырья для химической промышленности. Высокая потребность в энергоносителях обуславливается необходимостью государств обеспечивать собственную энергобезопасность и развивать международное сотрудничество в сфере энергетики.

Крупные международные компании реализуют стратегии декарбонизации, формируя новые условия и инструменты развития нефтегазового рынка [1]. Российские предприятия находятся на начальном этапе развития в сторону углеродной нейтральности, адаптируя свои бизнес-модели под существующие внешние условия. Таким образом, вопрос эффективного внедрения практик декарбонизации является актуальным для российских нефтегазовых компаний для сохранения своей конкурентоспособности в условиях глобальной климатической повестки.

Целью данной работы является определение роли декарбонизации в инновационном развитии компаний российского нефтегазового комплекса.

Научная новизна исследования заключается в применении комплексного подхода к анализу стратегий компаний нефтегазового сектора и их соответствия целям устойчивого развития в области климата.

В теоретическом аспекте данной работы использован монографический метод, а также метод системного анализа. В эмпирическом аспекте данной работы использованы методы сравнения при проведении анализа климатических стратегий компаний российского нефтегазового сектора.

Обзор российского нефтегазового комплекса

Нефтяная и газовая отрасли промышленности занимают важную часть в экономике России, поскольку от результатов их функционирования зависят стабильность курса рубля и поддержание платежного баланса страны. Топливно-энергетические товары в 2021 году занимали 54,3% общего экспорта [2], а нефтегазовые доходы составляют около 35% от поступлений в федеральный бюджет (рисунок 1).

Рисунок 1 – Нефтегазовые доходы в структуре бюджета РФ за 2021 год

Источник: составлено авторами на основе [3]

Российский нефтяной сектор представлен вертикально-интегрированными (ВИНК) компаниями, а также средними и малыми независимыми нефтяными компаниями (ННК). Вертикальная интеграция предполагает такую структуру объединения предприятий, которая охватывает весь технологический процесс от добычи до переработки и сбыта конечной продукции. Отличительной особенностью развития российских ВИНК является отказ от конкурентной борьбы за конечного потребителя взамен на объединение усилий, ресурсов и компетенций для достижения синергетического эффекта [4].

По данным за 2021 год на территории России 285 организаций имеют лицензии на право пользования недрами. При этом 98 компаний входят в структуру 11 ВИНК и 3 предприятия работают на условиях соглашений о разделе продукции (СРП) (рисунок 2) [5].

Рисунок 2 – Структура российских нефтедобывающих предприятий на 2021 год

Источник: составлено авторами на основе [6]

В настоящее время в России на долю ВИНК приходится около 85% от общей добычи нефти. В таблице 1 представлены основные показатели крупнейших компаний по данным за 2021 год.

Таблица 1 - Показатели крупнейших ВИНК в России на 2021 год

|

Компания

|

Основной

акционер

|

Добыча,

млн. тонн

|

EBITDA, млрд. руб.

|

Выручка

от реализации, млрд. руб.

|

Чистая

прибыль, млрд. руб.

|

|

ПАО

«НК Роснефть»

|

государство

|

192,1

|

2 330

|

8 761

|

1012

|

|

ПАО «ЛУКОЙЛ»

|

частная

|

75,73

|

1 404

|

9 435

|

773

|

|

ПАО

«Сургутнефтегаз»

|

частная

|

55,45

|

1 603

|

1888

|

513

|

|

ПАО «Газпром

нефть»

|

государство

|

38,57

|

986

|

3100

|

503

|

|

ПАО

«Татнефть»

|

частная

|

27,83

|

293

|

1265

|

198

|

Однако помимо крупных игроков на нефтегазовом рынке на территории нашей страны функционируют малые и средние независимые нефтяные компании, которые осуществляют добычу в небольших объемах. ВИНК занимаются разработкой крупных месторождений с большими доказанными запасами и высокой степенью нефтеотдачи. Однако, на территории России располагаются множество месторождений с трудноизвлекаемыми запасами углеводородов. Именно в таких условиях функционируют ННК. Малые компании ориентированы на повышение эффективности своих технологий и обеспечение максимального извлечения углеводородов из недр, поскольку их основной источник дохода – это добыча и продажа сырой нефти. Специфика геологических условий нашей страны подразумевает наличие множества мелких месторождений, на которых необходим индивидуальный подход к разработке и добыче, что позволяет мелким компаниям применять новейшие технологии и внедрять инновации в технологический процесс. Такие компании играют особую роль в обеспечении резерва нефтедобычи и снижении зависимости рынка от промышленных гигантов. Российские ННК обеспечивают 12% общей добычи нефти [5]. Исходя из принципа максимального извлечения запасов из недр мелкие компании часто «дорабатывают» месторождения за ВИНК, поскольку для крупных холдингов подобная добыча становится нерентабельной, т.к. стратегия гигантов заключается в увеличении стоимости своего капитала, ускорении развития высокоэффективных направлений деятельности и реализации транснациональных проектов. Таким образом, ННК не являются прямыми конкурентами ВИНК, поскольку разрабатывают абсолютно другое направление добычи и решают принципиально другие задачи. Помимо этого, данные компании производят налоговые выплаты по месту своего расположения, формируя бюджеты отдаленных городов и регионов, а их деятельность обеспечивает новые рабочие места, развивает социальную сферу и повышает экономический уровень субъектов Российской Федерации.

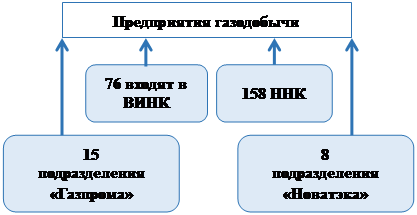

Россия обладает огромными запасами природного газа. На территории страны учтены 29 уникальных месторождений (запасы каждого – более 500 млрд. м3), а 81 месторождение относится к крупным (запасы от 75 до 500 млрд. м3) [11]. Освоение таких месторождений и создание Единой системы газоснабжения (ЕГС) привели к кардинальному изменению структуры топливно-энергетического баланса страны, а экспорт российского газа играет огромную роль в формировании международного рынка энергоресурсов. В настоящее время добычей природного и попутного нефтяного газа (ПНГ) в нашей стране занимаются 260 добывающих предприятий (рисунок 3).

Рисунок 3 – Структура российских газодобывающих предприятий на 2021 год

Источник: составлено авторами на основе [5]

В таблице 2 приведены основные показатели двух крупнейших газодобывающих компаний России.

Таблица 2 - Показатели крупнейших газодобывающих компаний в России за 2021 год

|

Компания

|

Основной

акционер

|

EBITDA, млрд. руб.

|

Выручка

от реализации, млрд. руб.

|

Чистая

прибыль, млрд. руб.

|

|

ПАО

«Газпром»

|

государство

|

3687

|

6389

|

2159

|

|

ПАО

«НОВАТЭК»

|

частная

|

748

|

1 156

|

432

|

Газовая промышленность является источником дохода для государства, поэтому отрасль находится в постоянном развитии. Внедрение уникальных технологий в производственный процесс, использование новейших методов добычи, разработка более сложных месторождений позволяют удовлетворять спрос на голубое топливо не только на внутреннем, но и на внешнем рынках. Россия обладает крупнейшей в мире системой магистральных газопроводов, ее протяженность около 180 тыс. км, а перекачку осуществляют 254 компрессорные станции, 26 подземных хранилищ (ПХГ) [14]. Единая система газоснабжения (ЕСГ) позволяет обеспечить непрерывный цикл поставки газа потребителям. Так как месторождения рассредоточены по территории страны на больших расстояниях, ЕСГ позволяет связать в единый технологический поток объекты добычи, транспортировки, переработки, распределения и резервирования топлива. Почти все объекты этой системы принадлежат ПАО «Газпром», также эта компания обладает исключительным правом на экспорт природного газа.

Крупные игроки на нефтегазовом рынке обладают возможностями для реализации масштабных проектов международного уровня, а собственная технологическая цепочка позволяет им сокращать риски и издержки производства. Данные компании имеют доступ к крупным рынкам сбыта и являются основой экономической стабильности нашей страны. Однако холдинги обладают меньшей гибкостью и возможностями перенаправления технологических и финансовых потоков в условиях изменяющейся реальности, поэтому мелкие нефтегазовые компании играют важную роль в эффективном функционировании ТЭК нашей страны и обеспечении конкурентоспособности российской экономики.

Предпосылки низкоуглеродного развития нефтегазовых компаний

В настоящее время все предприятия нефтегазового сектора сталкиваются со схожими вызовами: истощение запасов на крупных месторождениях; усложнение условий освоения залежей (добыча на шельфе и в арктической зоне, глубоко залегающие пласты, сланцевая нефть и т.д.); изменяющаяся рыночная конъюнктура; стремление к низкоуглеродному развитию энергетики; формирование новых экономических интересов. Вследствие этого у участников нефтегазового рынка возникают высокие риски, оказывающие влияние на технологическую, финансовую и стратегическую деятельность [15].

К основным проблемам нефтегазового комплекса, влияющим на процесс перехода к политике устойчивого развития, можно отнести [1]:

‒ сжигание попутного нефтяного газа на факелах;

‒ утилизация резервуаров;

‒ очистка пластовой воды;

‒ проседания горных пород;

‒ обращение с буровыми растворами;

‒ утечки нефти и газа на всех этапах производства;

‒ безопасность персонала.

На сегодняшний день можно выделить два принципиальных направления развития компаний нефтегазовой отрасли: повышение экономической эффективности и декарбонизация производства. К первой категории можно отнести [16]:

‒ достижение максимальных темпов добычи ископаемых;

‒ повышение операционной эффективности;

‒ обеспечение технологической независимости и локализация производства технических компонентов;

‒ диверсификация портфеля;

‒ цифровая трансформация.

В настоящее время внедрение современных цифровых технологий в бизнес-процессы нефтегазовых компаний позволяют обеспечить рост эффективности производства при увеличении его надежности и бесперебойности работы. Кроме того, цифровая модернизация является ключевым аспектом в поддержании конкурентоспособности нефтегазовых компаний на мировом рынке [17].

К важнейшим следствиям цифровой трансформации нефтегазовых компаний относятся [18]:

‒ снижение трудоемкости производства и повышение безопасности технологических процессов;

‒ осуществление бесперебойного контроля как за основными, так и за вспомогательными процессами;

‒ снижение рисков, связанных с зависимостью от импортируемых технологий и оборудования;

‒ дополнительная прибыль для инвестирования в собственное инновационное развитие и НИОКР.

Вторым направлением развития нефтегазовой отрасли является экологизация производства. Тема устойчивого развития в последние годы стала очень актуальной в мировом сообществе, а проблема изменения климата оказывает влияние на деятельность многих компаний. Поскольку нефтегазовый сектор является крупным источников выбросов, его дальнейшее развитие будет происходить в условиях низкоуглеродной экономики. Кроме этого, в существующих условиях рынка, декарбонизация – это один из способов увеличить конкурентоспособность компании в глобальном масштабе [19]. Долгосрочный вектор в направлении декарбонизации нефтегазового бизнеса носит многосторонний характер. Можно выделить четыре сектора, оказывающих существенное влияние на отрасль (таблица 3).

Таблица 3 - Основные движущие силы декарбонизации НГК

|

Сектор

|

Характеристика

|

|

Государство

|

Стремление к энергобезопасности

|

|

Ужесточение климатической политики

| |

|

Разработка мер по углеродному регулированию отраслей

| |

|

Общество

|

Изменение потребительского поведения в сторону продуктов

с минимальным углеродным следом

|

|

Рост избирательной поддержки «зеленой» энергетической

политики

| |

|

Технологии

|

Технологический прогресс

|

|

Ускоренное внедрение «чистых» технологий благодаря

цифровизации

| |

|

Экономика

|

Снижение стоимости «чистых» технологий

|

|

Развитие «социально-ответственного инвестирования» (ESG)

|

Государственная поддержка развития инноваций в компаниях нефтегазового сектора является важным направлением реализации концепции устойчивого и ресурсосберегающего развития комплекса. НГК характеризуется низкими темпами инновационной деятельности за счет небольшого объема средств, выделяемых на НИОКР, сложностью и дороговизной привлечения кредитных средств и недостаточных мер налогового стимулирования [21].

Анализ климатических стратегий российского нефтегазового сектора

Давление со стороны внешней среды вынуждает нефтегазовый бизнес включать мероприятия по охране окружающей среды (ООС) и сокращения выбросов в свои стратегии развития. В таблице 4 приведен перечень основных документов, в которых отражены цели, задачи и дорожные карты реализации климатической стратегии в российских компаниях нефтегазового сектора.

Таблица 4 - Документы, регламентирующие климатическую стратегию в компаниях НГК

|

Компания

|

Документы,

регламентирующие климатическую стратегию

|

Целевые показатели

|

|

ПАО «Газпром»

|

‒ Долгосрочная

программа развития ПАО «Газпром»;

‒ Программа инновационного развития ПАО «Газпром» до 2025 г.; ‒ Экологическая политика ПАО «Газпром»; ‒ Политика ПАО «Газпром» в области энергоэффективности и энергосбережения; ‒ Программа энергосбережения и повышения энергетической эффективности ПАО «Газпром»; ‒ Комплексная экологическая программа ПАО «Газпром» на период 2020–2024 гг.; ‒ Дорожная карта системы управления выбросами парниковых газов в компаниях Группы Газпром на перспективу до 2030 |

‒ Снижение

выбросов ПГ в атмосферу на 11,2% к 2031 году (относительно 2018 года)

‒ Достижение уровня использования ПНГ в размере не менее 95% к 2022 году ‒ Поддержка основных положений и целей инициативы «Zero Routine Flaring by 2030» по полному сокращению факельного сжигания ПНГ к 2030 году |

|

ПАО «НК Роснефть»

|

‒ Стратегия

«Роснефть-2030»

‒ Политика Компании в области устойчивого развития |

‒ Обеспечение

объема «зеленых инвестиций» за 2018–2022 годы в размере 300 млрд руб. (7% от

ежегодных капитальных затрат)

‒ Сокращение выбросов ПГ в объеме 20 млн т СО2-экв. ‒ Снижение интенсивности выбросов ПГ в нефтегазодобыче на 30% и интенсивность выбросов метана до 0,25% и ниже, ‒ Достижение нулевого рутинного сжигания ПНГ |

|

ПАО «ЛУКОЙЛ»

|

‒ Политика

Группы «ЛУКОЙЛ» в области устойчивого развития

‒ Политика Группы «ЛУКОЙЛ» в области промышленной безопасности, охраны труда и окружающей среды ‒ Программа энергосбережения организаций Группы «ЛУКОЙЛ» на 2021 год и на период 2022–2023 годов |

‒ Сокращение

выбросов ПГ в атмосферу на 20% к 2030 году (относительно 2017 года)

‒ Участие в программе «Zero Routine Flaring by 2030» в целях повышения полезного использования ПНГ ‒ Усиление конкурентоспособности Группы «ЛУКОЙЛ» за счет реализации проектов ВИЭ для производства «зеленой» энергии |

|

ПАО «НОВАТЭК»

|

Стратегия Компании на период 2018-2030 гг.

|

‒ Снижение

удельного выброса метана в сегментах добычи, переработки и СПГ на 4% к 2030

г.

‒ Снижение удельных выбросов парниковых газов в сегменте добычи на 6% к 2030 г. ‒ Снижение удельных выбросов парниковых газов при производстве СПГ на 5% к 2030 г. ‒ Увеличение уровня рационального использования ПНГ до 99% к 2030 г. ‒ Расширение использования ВИЭ для объектов добычи газа и конденсата |

|

ПАО «Татнефть»

|

‒ Политика

в области охраны окружающей среды с учетом изменения климата

‒ Политика в области промышленной безопасности, охраны труда и окружающей среды ‒ Дорожная карта по реализации ЦУР ‒ Программа по снижению выбросов парниковых газов |

‒ Достижение

углеродной нейтральности к 2050 году

‒ Снижение выбросов СО2 на 10% к 2025 году и на 20% к 2030 году |

Перечисленные стратегии и программы отражают фокус компаний на содействие в реализации Целей Устойчивого Развития (ЦУР), направленных на решение глобальных проблем в области изменения климата, включая вопросы углеродного менеджмента. Практически все крупные игроки российского нефтегазового рынка стремятся к достижению углеродной нейтральности в долгосрочной перспективе. Это означает, что компании необходимо либо полностью сократить выбросы углекислого газа в процессе своей производственной деятельности, либо компенсировать эти выбросы за счет углеродно-отрицательных проектов.

Кроме того, в последние годы наблюдается рост экологической ответственности нефтегазового бизнеса за счет реализации компенсационных программ и проектов, направленных на снижение влияния бизнеса на экосистему в регионах присутствия [22].

Одним из наиболее перспективных методов глубокой декарбонизации компаний нефтегазового сектора является технология улавливания, утилизации и хранения углерода – CCUS (Carbon Capture Utilization and Storage). Существуют три подхода к улавливанию СО2:

- улавливание непосредственно на источниках выбросов на производственных объектах;

- улавливание у потребителей;

- улавливание из атмосферы.

По оценкам МЭА для того, чтобы достичь климатических целей в сценарии Устойчивого развития, к 2050 г. объем улавливания и хранения СО2 в объемном выражении должен достичь 4,6 ГтCO2-экв. в год [19]. Таким образом, данная технология является очень востребованной со стороны нефтегазового комплекса, однако отсутствие комплексных решений, высокая стоимость оборудования, длительные сроки окупаемости тормозят ускоренную реализацию подобных проектов.

В стремлениях к достижению углеродной нейтральности нефтегазовые компании используют политику диверсификации бизнеса. Одним из способов создания более «зеленого» портфеля являются проекты в области возобновляемых источников энергии (ВИЭ). Некоторые предприятия нефтегазового комплекса переходят к интегрированной энергетической модели, другие, напротив, внедряют ВИЭ в структуру своего энергоснабжения с целью сокращения использования ископаемых видов топлива. Также существуют варианты гибридного интегрирования альтернативных источников в традиционные системы выработки энергии [19]. Например, ПАО «Газпром нефть» реализует проект строительства солнечных станций на нефтеперерабатывающих заводах (НПЗ). Пилотной площадкой стал «Омский НПЗ», где были размещены 2,7 тыс. солнечных панелей общей мощностью 1 МВт. Компания ПАО «ЛУКОЙЛ» также реализует «зеленые» проекты на территории своих НПЗ. Так, в 2021 году состоялся запуск солнечной электростанции на «Волгоградском» НПЗ мощностью 20 МВт. Наиболее перспективным направлением для нефтегазовых компаний в секторе ВИЭ является их использование на наиболее удаленных территориях, где отсутствует централизованная электрификация (в том числе северные регионы и морские платформы) [23].

Заключение

За последнее десятилетие в мире наблюдается тенденция низкоуглеродного развития бизнеса, с чем связано активное внедрение инноваций, сокращающих выбросы парниковых газов. Климатический фактор становится доминирующем при принятии стратегий, инвестиционных решений или разработки технологий в странах Европы и Азии. В связи с этим у российских компаний возникают долгосрочные экономические риски, связанные с нефтегазовым экспортом, а также потенциальные сложности в привлечении инвестиций за счет большего внимания к нефинансовым показателям. Поэтому в российской практике вопросы борьбы с изменением климата постепенно становятся одними из ключевых аспектов управления, стратегии, операционной деятельности, риск-менеджмента и отчетности нефтегазового сектора.

Предпринятые шаги по адаптации к внешним условиям (утилизация ПНГ, повышение энергоэффективности, сокращение выбросов метана, использование солнечной и ветровой энергетики и т.д.) уменьшают климатические риски, однако сохранение неопределенности вынуждает компании разрабатывать долгосрочный комплекс мер по декарбонизации в зависимости от географии, существующих технологий, структуры активов и действующего национального регулирования.

Авторами предлагается подход постановки целей по декарбонизации с учетом ускоренного технологического развития ввиду того, что инвестиции в исследования и разработки передовых технологий должны занимать центральное место в стратегии нефтегазовых компаний, а формирование политики в области устойчивого развития и повышение прозрачности при раскрытии экологической информации являются ключевыми факторами повышения инвестиционной привлекательности нефтегазового бизнеса. При этом необходимо учитывать, что коренные изменения в отрасли невозможны без государственной поддержки, поэтому российским нефтегазовым компаниям необходимо брать инициативу в диалоге с государством в вопросах о важности создания законодательной базы и мер стимулирования развития энергетики в условиях формирования «зеленой» экономики.

References:

Dekarbonizatsiya neftegazovoy otrasli: mezhdunarodnyy opyt i prioritety Rossii [Decarbonization of the oil and gas industry: international experience and priorities of Russia] (2021). (in Russian).

Vozobnovlyaemye istochniki energii kak novyy shag razvitiya dlya neftegazovyh kompaniy – KPMG [Renewable energy sources as a new development step for oil and gas companies] (2019). (in Russian).

Beilin I.L. (2020). Innovatsionnaya ekonomicheskaya otsenka proizvodstvennoy deyatelnosti neftegazovyh kompaniy s uchetom regionalnogo razmeshcheniya [Innovative economic evaluation of production activities of oil and gas companies taking into account regional location]. Russian Journal of Innovation Economics. 10 (2). 1023-1040. (in Russian). doi: 10.18334/vinec.10.2.100881.

Cherepovitsyn A.E., Lebedev A.P. (2022). Vozmozhnosti ispolzovaniya tekhnologiy zamknutogo tsikla v neftegazovom komplekse [Possibilities of closed-cycle technologies in the oil and gas complex]. Russian Journal of Innovation Economics. 12 (2). 1185-1198. (in Russian). doi: 10.18334/vinec.12.2.114923.

Kurnosova T.I. (2022). Otechestvennyy i zarubezhnyy opyt ispolzovaniya ESG-printsipov v razrabotke strategii razvitiya neftegazovogo biznesa [Domestic and foreign experience of using ESG-principles in designing oil and gas business development strategy]. Journal of Economics, Entrepreneurship and Law. 12 (1). 387-410. (in Russian). doi: 10.18334/epp.12.1.114058.

Ponomarev S.V. (2002). Edinaya sistema gazosnabzheniya Rossii [Unified Gas Supply System of Russia]. Russian Journal of Entrepreneurship. (2). 23-28. (in Russian).

Porotkin E. S. (2018). Rezultativnost innovatsionnoy deyatelnosti neftegazodobyvayushchikh kompaniy s gosudarstvennym uchastiem [Efficiency of innovation activities of oil and gas companies partially owned by the government]. Bulletin of the Samara Municipal Management Institute. (3). 55-66. (in Russian).

Shevchenko I. V., Aleksandrova E. N., Penzhoyan O. G. (2011). Aktualnye voprosy regulirovaniya neftyanogo kompleksa v mirovoy praktike: rol gosudarstva [Topical issues of regulation of the oil complex in world practice: the role of the state]. National interests: priorities and security. (23). 2-7. (in Russian).

Shinkevich A.I., Baygildin D.R. (2020). Otsenka gosudarstvennogo regulirovaniya resursosberegayushchego razvitiya neftegazovogo sektora [Assessment of the sustainable development of the oil and gas sector]. Journal of Economics, Entrepreneurship and Law. 10 (2). 435-448. (in Russian). doi: 10.18334/epp.10.2.100466.

Skrug V.S. (2020). Tsifrovaya transformatsiya ekonomiki (na primere neftegazovogo kompleksa) [Digital transformation of economy (on the example of oil and gas complex)]. Journal of Economics, Entrepreneurship and Law. 10 (9). 2365-2378. (in Russian). doi: 10.18334/epp.10.9.110872.

Titkov I.A. (2021). Tsifrovizatsiya biznes-modeley predpriyatiy, osushchestvlyayushchikh proizvodstvo i eksport szhizhennogo gaza, kak platforma razvitiya neftegazovoy otrasli v Rossii i v mirovoy ekonomike [Digitalization of business models of enterprises engaged in the production and export of liquefied gas as a platform for the development of the oil and gas industry in Russia and in the world economy]. Journal of Economics, Entrepreneurship and Law. 11 (9). 2243-2254. (in Russian). doi: 10.18334/epp.11.9.113421.

Страница обновлена: 07.04.2024 в 17:55:16

Russia

Russia