О двух индексах изменения рыночного состояния на основе матриц рейтинговых миграций

Ирматова Э.А.1,2

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации

2 ООО «Национальное Рейтинговое Агентство»

Скачать PDF | Загрузок: 2 | Цитирований: 2

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 2 (Апрель-Июнь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Ирматова Э.А. О двух индексах изменения рыночного состояния на основе матриц рейтинговых миграций // Глобальные рынки и финансовый инжиниринг. – 2015. – Том 2. – № 2. – С. 99-112. – doi: 10.18334/grfi.2.2.532.

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=24294589

Цитирований: 2 по состоянию на 05.09.2022

Аннотация:

Статья посвящена исследованию рейтинговых изменений в условиях кризисных тенденций на рынке с помощью матриц вероятностей рейтинговых переходов. Автором была выявлена необходимость разработки инструмента индицирования негативных рыночных явлений, основанная на невозможности расчета существующих индикаторов рейтингового агентства Moody’s Investors Service широким кругом лиц. В статье вводятся два новых индекса, миграционный дрифт и усложненный дрифт, для анализа кредитного качества рынка и его участников, построенные на базе матриц рейтинговых миграций. Делается акцент на возможности их использования всеми заинтересованными лицами. На основании тестирования индексов устанавливается, что созданные индикаторы имеют предсказательную силу, не уступающую показателям Moody’s, и даже позволяют улучшить их показания в определенных моментах.

Ключевые слова: кредитный рейтинг, матрица рейтинговой миграции, рейтинговый дрифт, рейтинговая активность

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

1. Введение

Умение определять понижательные тенденции рынка и кредитное состояние его участников является безусловно важным для компаний и инвесторов. В 1993 году вышла статья Moody’s Investors Service «Measuring changes in corporate credit quality [1]», где были введены и исследованы два индикатора, рейтинговая активность и рейтинговый дрифт, отражающие изменения рыночного состояния. Однако для расчета таких показателей необходима полноценная статистика рейтинговых агентств о произошедших переходах, которая является закрытой для широкого круга лиц. Отсутствие данных является барьером свободного использования индикаторов рейтинговой активности и дрифта, что выявило необходимость создания новых индексов, доступных для расчета всеми заинтересованными лицами. В основе новых индексов лежат матрицы вероятностей рейтинговых переходов.

Матрицы рейтинговых миграций или матрицы переходов рейтингов характеризуют прошлые изменения кредитного качества объектов рейтингования. Выбор матриц рейтинговых миграций для построения новых индексов связан с тем, что они публикуются с определенной периодичностью в открытых для широкой аудитории источниках (на сайтах рейтинговых агентств).

Тестирование введенных индексов на российских данных показало, что они описывают движения рынка не хуже, чем соответсвующие индикаторы Moody’s, а также более точно выявляют кризисные рыночные тенденции.

Работа состоит из шести разделов. Во 2-м разделе будут описаны используемые данные, в 3-м представлено тестирование рейтинговой активности и дрифта на данных российского рынка, в 4-м и 5-м разделах вводятся новые индексы, заключение содержится в 6-м разделе.

2. Описание данных

Построение необходимой базы для создания индексов, матриц вероятностей рейтинговых переходов, основывалось на данных по рейтингам надежности и кредитоспособности Национального Рейтингового Агентства [2]. Исследовалось более 650 компаний от 1 января 2006 года до 1 января 2015 года. Рейтинги анализировались по категориям, основанным на 23-уровневой рейтинговой шкале рейтингового агентства (от ААА до D, включая промежуточные уровни +/-). Были взяты более 2200 рейтинговых событий, произошедших за 9 лет. По всем данным были построены матрицы рейтинговых миграций двумя методами: кохорт (cohort method) и параметрический (duration approach, time-homogeneous case). Подробности данных методов можно найти в статьях (Gunnvald, 2014; Berd, 2005; Fiedelius, Lando, Nielsen, 2004, P. 71; Grzybowska, Karwanski, Orłowski, 2010).

Следует отметить, что для целей исследования матрицы рейтинговых миграций строились за каждый год отдельно. Также стоит уточнить, что матрицы строились отдельно по рейтингам надежности и кредитоспособности Агентства.

3. Рейтинговая активность и рейтинговый дрифт

Изменение кредитного качества участников финансового рынка является важным критерием при определении направлений инвестирования (Becker, Milbourn, 2010; Gangolf, Dochow, Schmidt, Tamisier, 2014; Wang, Carson, 2014; An, Nichols, 2014). Как упоминалось во введении, рейтинговое агентство Moody’s ввело 2 индикатора: рейтинговая активность и рейтинговый дрифт. Рейтинговая активность (годовая) определяется как отношение суммы произошедших фактически рейтинговых переходов к количеству компаний во всех рейтинговых категориях в начале рассматриваемого периода. В сущности, этот коэффициент является скоростью рейтинговых изменений на один рейтинговый объект. Измерение увеличения или уменьшения совокупного кредитного качества можно произвести с помощью коэффициента дрифта рейтинга. Рейтинговый дрифт – отношение разности совокупных повышений и понижений рейтингов к количеству компаний, имеющих рейтинг на начало периода. В данном пункте мы протестируем введенные индикаторы на имеющихся данных на предмет выявления кризисных явлений на основе данных Национального Рейтингового Агентства за 2006-2014 гг. Индикаторы были построены отдельно по рейтингам надежности и кредитоспособности.

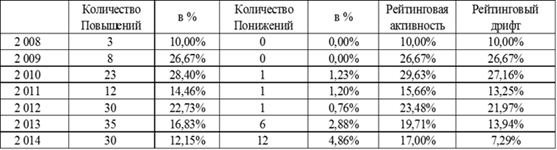

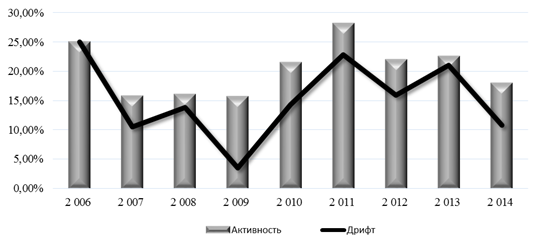

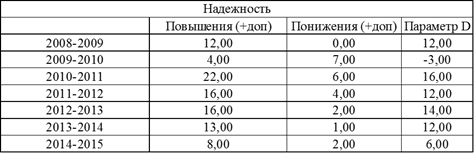

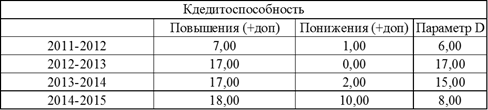

Положительное значение рейтингового дрифта свидетельствует о преобладании количества повышений над понижениями, что, в свою очередь, указывает на улучшение общего кредитного качества участников рынка. Соответственно, отрицательное значение является показателем общего уменьшения кредитоспособности компаний. В Таблицах 1 и 2 представлены полученные результаты по индикаторам. По Таблице 1 построен Рисунок 1 для наглядности отражения результатов (бары – рейтинговая активность, линия – рейтинговый дрифт).

Таблица 1

Анализ индикаторов по рейтингам надежности за 2006-2014 гг.

|

Количество Повышений

|

в %

|

Количество Понижений

|

в %

|

Рейтинговая активность

|

Рейтинговый дрифт

| |

|

2006

|

1

|

25,00%

|

0

|

0,00%

|

25,00%

|

25,00%

|

|

2007

|

5

|

13,16%

|

1

|

2,63%

|

15,79%

|

10,53%

|

|

2008

|

13

|

14,94%

|

1

|

1,15%

|

16,09%

|

13,79%

|

|

2009

|

11

|

9,57%

|

7

|

6,09%

|

15,65%

|

3,48%

|

|

2010

|

20

|

17,86%

|

4

|

3,57%

|

21,43%

|

14,29%

|

|

2011

|

29

|

25,44%

|

3

|

2,63%

|

28,07%

|

22,81%

|

|

2012

|

25

|

18,94%

|

4

|

3,03%

|

21,97%

|

15,91%

|

|

2013

|

30

|

21,74%

|

1

|

0,72%

|

22,46%

|

21,01%

|

|

2014

|

20

|

14,39%

|

5

|

3,60%

|

17,99%

|

10,79%

|

Таблица 2

Анализ индикаторов по рейтингам кредитоспособности 2008-2014 гг.

Рисунок 1. Рейтинговая активность и рейтинговый дрифт за 2006-2014 гг. по рейтингам надежности

Стоит отметить, что даже в кризисные 2008-2009 гг. рейтинговый дрифт принимал положительные значения. Данный факт объясняется, во-первых, тем, что, по сути, у Национального Рейтингового Агентства в период с 2006-2010 гг. только набиралась достаточная клиентская база, и поэтому, в основном, в эти годы были присвоения рейтингов (в связи с этим фактом активность и дрифт по рейтингам кредитоспособности рассматривались, начиная с 2010 года).

По Рисунку 1 видно, что рейтинговая активность в кризисные годы (2007-2009 гг.) была почти неизменной (15,8% в среднем) и начала резко увеличиваться в 2010-2013 гг., то есть в период восстановления после событий 2008 года. В 2014 году на финансовое состояние экономических субъектов в России оказывали влияние санкции (особенно связанные с ограничением доступа на рынки капитала), поэтому рейтинговая активность начала уменьшаться (на 4,47% по сравнению с 2013 годом). В добавление можно заключить, что общее кредитное качество компаний снижается в условиях кризисных явлений, исходя из динамики рейтингового дрифта. Так, в 2008 году началось стремительное уменьшение разрыва между рейтинговыми переходами и в 2009 году оно достигло минимума в 3,48%. В 2009 году произошло увеличение количества понижений компаний при небольшом уменьшении количества повышений. Следует обратить внимание, что и в 2009, и в 2014 годах проявилась данная особенность. При этом в период восстановления, то есть в 2010-2013 гг., общая тенденция была противоположной кризисной (то есть общее увеличение повышений при уменьшении понижений).

По рейтинговой активности и дрифту рейтингов кредитоспособности прослеживается сильное снижение рейтинговой активности в 2011 году (почти на 14%), которое произошло вследствие уменьшения количества повышений рейтингов (на 11 переходов). Этот факт можно объяснить активным восстановлением в 2010 году компаний с последующим замедлением этих темпов. В 2014 году произошло (так же, как и в случае с рейтингами надежности) снижение активности, а также дрифта на 6,5% и 14,7% соответственно (с 2012 по 2014 гг.). Данные события указывают на общее снижение кредитоспособности исследуемых компаний при приближении кризисных явлений.

Обобщая все вышесказанное:

1. По рейтингам надежности и кредитоспособности рейтинговая активность снижалась в условиях кризисных явлений на рынке (2008-2009 гг. и 2014 г.).

2. Рейтинговый дрифт также принимал минимальные значения (из исследуемой совокупности) в указанные выше годы, что указывает на общее снижение кредитного качества финансовых компаний.

Таким образом, можно заключить, что рейтинговая активность и дрифт описывают движения рынка и могут выявлять кризисные тенденции.

4. Индекс

![]() – миграционный дрифт

– миграционный дрифт

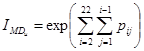

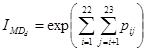

Темой данного пункта является введение индикатора кризисных рыночных тенденций на основе матриц вероятностей рейтинговых переходов. Для построения индекса рассматривались 23х23-матрицы рейтинговых миграций вида

![]() , где i=1,...,23, j=1,...,23.

(1)

, где i=1,...,23, j=1,...,23.

(1)

Матрицы были рассчитаны по методу кохорт и параметрическому методу за 2007-2014 гг. (в 2006 году было мало рейтинговых событий, поэтому матрица не строилась) по рейтингам надежности и кредитоспособности.

Общее повышение вероятностей переходов рейтингов является признаком увеличения кредитного качества участников рынка, а понижение ведет к противоположному результату. Следует учитывать, что такое увеличение вероятностей возможно как вследствие увеличения рейтинговой активности (в части повышений), так и в случае, если вероятности численно возрастут.

Для проведения анализа 23х23-матриц M на предмет выявления

кризисных тенденций на рынке был введен индекс ![]() (Migration drift index; индекс миграционного

дрифта), равный экспоненте от суммы вероятностей переходов. Формулы данного

функционала для расчета по рейтинговым повышениям и понижениям представлены

ниже:

(Migration drift index; индекс миграционного

дрифта), равный экспоненте от суммы вероятностей переходов. Формулы данного

функционала для расчета по рейтинговым повышениям и понижениям представлены

ниже:

(2)

(2)

(3)

(3)

где ![]() (Migration drift

index for upgrades) и

(Migration drift

index for upgrades) и ![]() (Migration drift

index for downgrades) – искомые индексы

для

рейтинговых повышений и понижений соответственно (матрицы в анализе берутся за

период равный одному году);

(Migration drift

index for downgrades) – искомые индексы

для

рейтинговых повышений и понижений соответственно (матрицы в анализе берутся за

период равный одному году); ![]() – компоненты матриц

рейтинговых миграций размерности 23х23. Соответственно, чем больше значения мы

получаем по данному индексу для повышений, тем лучше кредитное качество, чем

меньше – тем скуднее кредитоспособность (и наоборот для рейтинговых понижений).

По расчетам индекса миграционного дрифта были получены Рисунки 2 и 3 (серая

линия – значение индекса для матриц, построенных по методу кохорт, черная – для

матриц, рассчитанных параметрическим методом).

– компоненты матриц

рейтинговых миграций размерности 23х23. Соответственно, чем больше значения мы

получаем по данному индексу для повышений, тем лучше кредитное качество, чем

меньше – тем скуднее кредитоспособность (и наоборот для рейтинговых понижений).

По расчетам индекса миграционного дрифта были получены Рисунки 2 и 3 (серая

линия – значение индекса для матриц, построенных по методу кохорт, черная – для

матриц, рассчитанных параметрическим методом).

Рисунок 2. График, построенный по индексу ![]() рейтинговых повышений (матрицы надежности

по параметрическому методу и методу кохорт 2007-2014 гг.)

рейтинговых повышений (матрицы надежности

по параметрическому методу и методу кохорт 2007-2014 гг.)

Рисунок 3. График, построенный по индексу ![]() рейтинговых понижений (матрицы надежности

по параметрическому методу и методу кохорт 2007-2014 гг.)

рейтинговых понижений (матрицы надежности

по параметрическому методу и методу кохорт 2007-2014 гг.)

По Рисунку 2 можно отметить, что в период 2009-2010 гг. произошло снижение вероятностей рейтинговых переходов при незначительном уменьшении количества повышений по сравнению с 2008 годом (на 2 перехода), что указывает на общее снижение численных значений вероятностей и, как следствие, уменьшение кредитного качества компаний. Также из данного графика видно, что в период восстановления, то есть в 2010-2013 гг., тренд вероятностей уходит резко вверх, что говорит об увеличении количества и численного значения вероятностей рейтинговых повышений, то есть о восстановлении кредитоспособности исследуемых объектов. В 2013 году произошло понижение значения индекса по методу кохорт вследствие уменьшения значений вероятностей переходов рейтингов даже при росте их количества. Однако по параметрическому методу в 2013 году наблюдался стремительный рост функционала. На данный выявленный факт необходимо обратить внимание. Возможно, что метод кохорт выявляет начало кризисных тенденций, так как содержит лишь реально произошедшие переходы, ведь фактически в 2013 году произошло совокупное снижение вероятностей повышений. Также важно отметить, что в 2014 году (при влиянии кризисных тенденций) произошло резкое снижение вероятностей рейтинговых повышений.

Кроме повышений по индексу миграционного дрифта были проанализированы рейтинговые понижения, что отражено на Рисунке 3. По нему наблюдается повышение значений функционала в кризисные годы 2008-2010, а также в 2014 году. И, соответственно, его уменьшение в периоды восстановления (2010-2013 гг.).

Хотя индекс ![]() был построен по данным

матриц, основанных на разных методах расчета, линии на графиках практически

сливаются друг с другом (в случае с индексом по понижениям) или повторяют общий

тренд (в случае с индексом по повышениям), то есть полученные значения индекса

практически не различаются. Матрицы, построенные по методу кохорта, дают

несколько грубую оценку вероятностей рейтинговых переходов, тогда как

параметрический метод уточняет их. Этим объясняется небольшое расхождение линий

на Рисунке 3. Однако, несмотря на некоторые различия между методами, можно

заключить, что, в общем, они позволяют определить направленность движений рынка

и изменение кредитного качества участников.

был построен по данным

матриц, основанных на разных методах расчета, линии на графиках практически

сливаются друг с другом (в случае с индексом по понижениям) или повторяют общий

тренд (в случае с индексом по повышениям), то есть полученные значения индекса

практически не различаются. Матрицы, построенные по методу кохорта, дают

несколько грубую оценку вероятностей рейтинговых переходов, тогда как

параметрический метод уточняет их. Этим объясняется небольшое расхождение линий

на Рисунке 3. Однако, несмотря на некоторые различия между методами, можно

заключить, что, в общем, они позволяют определить направленность движений рынка

и изменение кредитного качества участников.

Индекс миграционного дрифта также был аналогично рассчитан по матрицам миграций рейтингов кредитоспособности. Результаты получились схожими с матрицами рейтинговых миграций по рейтингам надежности. Было выявлено, что при преобладании негативных тенденций (2014 год) разница между значениями индекса миграционного дрифта по рейтинговым повышениям и понижениям стремительно уменьшается.

Таким образом, в данном пункте был введен индекс ![]() (миграционный дрифт)

который способен индицировать движение рынка и кризисные явления не хуже

индикатора Moody’s (рейтингового дрифта).

Помимо этого, при анализе индекса по матрицам метода кохорт было выявлено, что

в 2013 году произошло снижение значения индекса, тогда как рейтинговый дрифт

показывал резкое увеличение. Возможно, что введенный нами индекс способен

сигнализировать о наступлении негативных влияний раньше дрифта.

(миграционный дрифт)

который способен индицировать движение рынка и кризисные явления не хуже

индикатора Moody’s (рейтингового дрифта).

Помимо этого, при анализе индекса по матрицам метода кохорт было выявлено, что

в 2013 году произошло снижение значения индекса, тогда как рейтинговый дрифт

показывал резкое увеличение. Возможно, что введенный нами индекс способен

сигнализировать о наступлении негативных влияний раньше дрифта.

Важно отметить, что расчет индекса миграционного дрифта является доступным для всех заинтересованных в этом лиц, так как матрицы вероятностей рейтинговых переходов (по методу кохорт) публикуются рейтинговыми агентствами с определенной периодичностью.

В следующем пункте будет выявлена еще одна особенность матриц рейтинговых миграций, позволяющая определять движения рынка и кредитное состояние его участников.

5. Индекс ![]() – усложненный дрифт

– усложненный дрифт

Помимо построенного индекса ![]() , для анализа изменений

кредитного качества участников рынка была использована особенность, которой

обладает матрица рейтинговых миграций, построенная по параметрическому

методу. Здесь говорится о возникновении в таких матрицах небольших вероятностей

событий, которые фактически не происходили, но возникли в результате

комплексного и непрерывного мониторинга рейтинговых действий. Появление таких

событий соответственно указывает на общие повышательные или понижательные

тенденции. Увеличение количества таких вероятностей по повышениям указывает на

улучшение состояния рынка и кредитоспособности его участников, увеличение

количества понижений сигнализирует об обратном. В Таблицах 3 и 4 представлены

соответствующие данные по количеству таких вероятностей (рассчитывалось

количество появившихся вероятностей по повышениям и понижениям).

, для анализа изменений

кредитного качества участников рынка была использована особенность, которой

обладает матрица рейтинговых миграций, построенная по параметрическому

методу. Здесь говорится о возникновении в таких матрицах небольших вероятностей

событий, которые фактически не происходили, но возникли в результате

комплексного и непрерывного мониторинга рейтинговых действий. Появление таких

событий соответственно указывает на общие повышательные или понижательные

тенденции. Увеличение количества таких вероятностей по повышениям указывает на

улучшение состояния рынка и кредитоспособности его участников, увеличение

количества понижений сигнализирует об обратном. В Таблицах 3 и 4 представлены

соответствующие данные по количеству таких вероятностей (рассчитывалось

количество появившихся вероятностей по повышениям и понижениям).

Таблица 3

Количество повышений и понижений по событиям фактически не произошедшим, расчет параметра D по рейтингам надежности

Таблица 4

Количество повышений и понижений по событиям фактически не произошедшим, расчет параметра D по рейтингам кредитоспособности

Данные события можно рассматривать в рамках интересующего нас изменения кредитного качества участников рынка. Увеличение количества таких вероятностей по повышениям указывает на улучшение состояния рынка и кредитоспособности его участников, увеличение количества понижений сигнализирует об обратном.

Из полученных данных видно, что в условиях влияния кризисных явлений (2008-2010 и 2014 гг.) совокупные количества повышений и понижений (которые реально не происходили) соответственно уменьшаются и увеличиваются.

Введем индекс ![]() (Extended drift complicated index; индекс усложненного

дрифта), равный разности между такими «мнимыми» вероятностями (разница между

количеством повышений и понижений; расчеты параметра в Таблицах 3 и 4 – столбец

D).

(Extended drift complicated index; индекс усложненного

дрифта), равный разности между такими «мнимыми» вероятностями (разница между

количеством повышений и понижений; расчеты параметра в Таблицах 3 и 4 – столбец

D).

![]() (4)

(4)

где NU – количество вероятностей повышений по событиям, которые фактически не произошли, ND – количество вероятностей повышений по событиям, которые фактически не произошли.

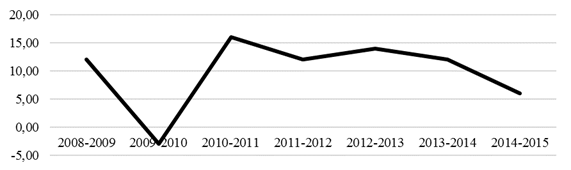

Для наглядности результатов по индексу, построим Рисунок 4 по рейтингам надежности.

Рисунок 4. График индекса ![]() для матриц переходов по рейтингам

надежности 2008-2015 гг.

для матриц переходов по рейтингам

надежности 2008-2015 гг.

Следует отметить, что данный график практически

полностью повторяет график рейтингового дрифта (для рейтингов

кредитоспособности результат схож с полученным). Можно сказать, что индекс ![]() является аналогом

рейтингового дрифта. Особое внимание следует обратить на то, что

является аналогом

рейтингового дрифта. Особое внимание следует обратить на то, что ![]() учитывает некоторые

моменты точнее. К примеру, в 2013 году произошло увеличение количества

повышений, но их значения вероятностей понизились; дрифт не выявил этого, но

учитывает некоторые

моменты точнее. К примеру, в 2013 году произошло увеличение количества

повышений, но их значения вероятностей понизились; дрифт не выявил этого, но ![]() показал. Необходимо отметить, что предлагаемый индекс усложненного

дрифта является более точным по сравнению с показателем рейтингового дрифта. В

основе его (дрифта) расчета лежат количественные значения повышений и

понижений, однако, как показали данные, общее количество повышений рейтингов не всегда

говорит о значительном увеличении кредитного качества (так, например, в

2013 году повышений было 30 – больше, чем во все предыдущие периоды, – однако

совокупная вероятность повышений снизилась). Этот недостаток устраняется

применением параметра

показал. Необходимо отметить, что предлагаемый индекс усложненного

дрифта является более точным по сравнению с показателем рейтингового дрифта. В

основе его (дрифта) расчета лежат количественные значения повышений и

понижений, однако, как показали данные, общее количество повышений рейтингов не всегда

говорит о значительном увеличении кредитного качества (так, например, в

2013 году повышений было 30 – больше, чем во все предыдущие периоды, – однако

совокупная вероятность повышений снизилась). Этот недостаток устраняется

применением параметра ![]() , который чувствителен к подобного

рода переменам.

, который чувствителен к подобного

рода переменам.

6. Заключение

В данной работе были введены 2 новых индекса на

основе матриц вероятностей рейтинговых переходов: Индекс миграционного дрифта (![]() ; Migration drift index) и Индекс усложненного

дрифта (

; Migration drift index) и Индекс усложненного

дрифта (![]() ; Drift Complicated Index). Оба индикатора, построенные по данным Национального

Рейтингового Агентства за 2006-2014 гг., отражают движения рынка и показывают результаты

не хуже коэффициентов Moody’s.

; Drift Complicated Index). Оба индикатора, построенные по данным Национального

Рейтингового Агентства за 2006-2014 гг., отражают движения рынка и показывают результаты

не хуже коэффициентов Moody’s.

Индекс миграционного дрифта возможно рассчитывать всем заинтересованным лицам, так как он базируется на вероятностях рейтинговых переходов, публикуемых рейтинговыми агентствами. То есть данный индекс может стать новым инструментом выявления кризисных рыночных тенденций, имеющим результаты не хуже, чем у индикаторов рейтингового агентства Moody’s.

Индекс усложненного дрифта строится по матрицам,

которые агентства не публикуют, однако, как оказалось, его движения практически

повторяют изменения рейтингового дрифта. Стоит упомянуть, что усложненный дрифт

показывает наступление негативных тенденций немного раньше рейтингового дрифта.

Было отмечено, что ![]() более чувствителен к

качественным изменениям рынка, тогда как рейтинговый дрифт имеет в своей основе

лишь количественную составляющую рынка.

более чувствителен к

качественным изменениям рынка, тогда как рейтинговый дрифт имеет в своей основе

лишь количественную составляющую рынка.

Необходимо дальнейшее исследование свойств построенных индексов, а также свойств матриц вероятностей рейтинговых переходов для выявления более точных закономерностей их поведения. Использованная база данных является полной статистикой Национального Рейтингового Агентства, однако для уточнения полученных в данной работе результатов необходимы тестирования выявленных свойств на более обширной статистической базе рейтинговых событий и переходов.

Автор выражает глубокую благодарность К.Н. Корищенко за постоянное внимание к данной работе.

[1] Moody’s Investor Services. (1993, November). Measuring Changes in Corporate Credit Quality. Retrieved from: http://www.fonsrisksolutions.com/Documents/1993%20Rating%20Migration%20Study.pdf

[2] Официальный сайт Национального Рейтингового Агентства.

Источники:

Becker, B., Milbourn, T. (2010). How did increased competition affect credit ratings?(Working Paper 09-051). Harvard Business School.

Berd, A.M. (2005, 2 February). Dynamic Estimation of Credit Rating Transition Probabilities. TheJournal of Investment Strategies.

Fiedelius, P., Lando, D., Nielsen, J.P. (2004). Non-Parametric Analysis of Rating Transition and Default Data. Journal of Investment Management, 2(2), 71-85.

Gangolf, C., Dochow, R., Schmidt, G., Tamisier, T. (2014). SVDD: A proposal for automated credit rating prediction. In International Conference on Control, Decision and Information Technologies (CoDIT)(P. 48-53). Metz, France. doi:10.1109/CoDIT.2014.6996866

Grzybowska,U., Karwanski,M., Orłowski,A. (2010).

Examples of Migration Matrices Models and their Performance in Credit Risk Analysis. InProceedings of the 5th Symposium on Physics in Economics and Social Sciences. Warszawa, Poland.

Gunnvald, R.(2014). Estimating Probability of Default Using Rating Migrations in Discrete and Continuous Time(Master Thesis).

Lando, D., Skødeberg, T.M. (2002). Analyzing rating transitions and rating drift with continuous observations. Journal of Banking & Finance, 26(2–3), 423-444. doi: 10.1016/S0378-4266(01)00228-X

Wang,Y., Carson,J.M. (2014). Rating Drift in Property‐Liability Insurer Rating Transitions. Journal of Insurance Issues,37(1), 59-76.

Страница обновлена: 22.01.2024 в 23:08:56