Роль денежно-кредитной политики Банка России в экономическом развитии государства

Дембилов О.Э.1

1 Калмыцкий государственный университет

Скачать PDF | Загрузок: 61

Статья в журнале

Российское предпринимательство *

Том 16, Номер 20 (Октябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Дембилов О.Э. Роль денежно-кредитной политики Банка России в экономическом развитии государства // Российское предпринимательство. – 2015. – Том 16. – № 20. – С. 3387-3398. – doi: 10.18334/rp.16.20.2009.

Аннотация:

В статье рассмотрены особенности реализации денежно-кредитной политики на современном этапе развития экономики, разработана современная эконометрическая модель влияния денежно-кредитной политики на экономический рост. Получено статистически значимое уравнение зависимости ВВП от уровня инфляции и объема денежной массы, которое может быть использовано в практических прогнозно-аналитических расчетах.

Ключевые слова: инфляция, экономическое развитие, денежная масса, инвестиции в основной капитал, денежно-кредитная политика Банка России

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Введение

Данная статья посвящена изучению роли денежно-кредитной политики, проводимой ЦБ РФ в экономическом развитии государства. Приоритетной долгосрочной целью экономической политики любого государства является стимулирование экономического роста, поддержание его темпов развития на стабильном уровне. Одним из основных условий достижения данной цели является эффективная денежно-кредитная политика, проводимая на основе глубокого оперативного анализа результативности ее механизмов, влияющих на экономический рост. Существенное замедление реального экономического роста России, нестабильность ряда макроэкономических показателей, вызванных геополитическими шоками, обуславливает актуальность данного исследования.

Целью данного исследования является изучение роли денежно-кредитной политики Банка России в экономическом развитии государства на современном этапе, в частности исследование воздействия денежного предложения, режима таргетирования инфляции, инвестиционного климата страны на устойчивый экономический рост. Для достижения научной цели были поставлены следующие задачи:

– исследовать особенности реализации денежно-кредитной политики на современном этапе развития экономики;

– разработать современную эконометрическую модель влияния денежно-кредитной политики на экономический рост.

Методологической основой послужили общенаучные методы познания: анализ, синтез, научной абстракции, экспертных оценок, статистического и эконометрического моделирования. В настоящей работе с помощью эконометрического метода проанализированы аспекты влияния денежно-кредитной политики на экономический рост.

Роль банков

В условиях нестабильной современной ситуации в экономике и на финансовом рынке, возрастает роль Банка России в решении сложных задач, связанных с обеспечением сохранения и повышением уровня благосостояния российских граждан, что является одной из предпосылок экономического роста. Политическая напряженность и ухудшение внешнеэкономических связей на фоне исчерпания традиционных источников экономического роста стали серьезным вызовом для экономики России в целом и денежно-кредитной политики в частности.

Одним из основных экономических инструментов государства в решении задач регулирования экономики является проводимая Банком России денежно-кредитная политика. Проведение эффективной денежно-кредитной политики в условиях возросшей неопределенности экономики, вызванной неблагоприятными внешними экономическими и политическими факторами, невозможно без совершенствования системы инструментов денежно-кредитной политики, а также оценки результативности применения существующих механизмов регулирования экономики.

Существенное замедление экономического роста, ослабление рубля, повышение уровня инфляции, проблема ликвидности банковского сектора и снижение инвестиционной активности требует принятия Банком России конкретных мер, направленных на решение данных проблем, что является в последнее время актуальным вопросом экономики.

Основной целью деятельности Центрального Банка Российской Федерации является защита и обеспечение устойчивости рубля, закрепленные как основная функция в Конституции Российской Федерации [1]. Кроме того, Федеральным законом от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» закреплен еще ряд целей деятельности Банка России [2]:

1) защита и обеспечение устойчивости рубля;

2) развитие и укрепление банковской системы Российской Федерации;

3) обеспечение стабильности и развитие национальной платежной системы;

4) развитие финансового рынка Российской Федерации;

5) обеспечение стабильности финансового рынка Российской Федерации.

Достижение указанных выше целей осуществляется через ряд функций Банка России, в том числе проведения единой денежно-кредитной политики. Проведение эффективной денежно-кредитной политики, направленной преимущественно на снижение инфляции, будет способствовать развитию благоприятного инвестиционного климата, что окажет существенное влияние на увеличение долгосрочного, реального инвестирования в национальную экономику. Так, в качестве главной цели, отмеченной Банком России в основных направлениях развития единой государственной денежно-кредитной политики на 2015 год и период 2016-2017 годов, является: «обеспечение ценовой стабильности, что означает достижение и поддержание устойчивой низкой инфляции» [3].

На эффективность кредитно-денежной политики также влияют ключевые направления, выбранные Банком России. На протяжении последних лет Банк России имел двойную цель в виде стабильного обменного курса и низкой инфляции. С 1998 г. основной целью был обменный курс, а начиная с 2010–2011 гг. ЦБ РФ заявил о постепенном переходе к режиму таргетирования инфляции и свободному курсообразованию рубля. В основных направлениях развития денежно-кредитной политики Банк России ежегодно уточняет целевые показатели инфляции и прогноз диапазона для роста денежной массы (М2) (Юдаева, 2014).

На протяжении многих лет реализация денежно-кредитной политики ограничивалась лишь обеспечением ценовой стабильности, но нарастание периодических кризисных явлений и международный опыт по предотвращению его последствий показал, что ценовая стабильность является необходимым, но не достаточным условием для устойчивого роста экономики. Для достижения последней цели требуется усиление участия кредитных организаций в развитии отдельных экономических субъектов путем их долгосрочного кредитования. Однако ориентация денежно-кредитных институтов на определенный результат зачастую находится в противоречии с общеэкономическими задачами, что обусловливает потребность в поиске новых инструментов достижения баланса между целевыми направлениями экономического развития, кредитным потенциалом коммерческих банков и сферой их интересов (Мехдиев, 2012).

Противоречивая роль коммерческих банков в обеспечении экономического роста, как показывает практика, не соответствует политике Банка России, направленной на антициклическое регулирование рынка. Это обусловлено тем, что, с одной стороны, коммерческие банки как денежно-кредитные институты должны способствовать развитию экономики, но, с другой стороны, они, как частные компании, объективно ставят свои интересы выше государственных. В период рецессии коммерческие банки снижают объем кредитования, в то время как в период оживления и подъема, напротив, зачастую «перегревают» экономику. Допущение чрезмерной экономической активности коммерческих банков, связанной с повышенной ликвидностью, полученной в порядке рефинансирования от Банка России, или недостаточная капитализация коммерческих банков, связанная с кредитной рестрикцией, имеет негативное влияние на экономический рост, на равновесное развитие рыночных процессов. Поэтому для проведения эффективной денежно-кредитной политики необходимо правильно и своевременно применять инструменты воздействия на экономическую активность, учитывая при этом временные лаги.

Анализ влияния инструментов денежно-кредитной политики на экономический рост

Главной целью денежно-кредитной политики Банка России является обеспечение ценовой стабильности, то есть достижение и поддержание устойчивой низкой инфляции, что будет способствовать повышению и сохранению на высоком уровне благосостояния российских граждан [4]. Низкий уровень инфляции является важным условием привлечения прямых инвестиций в экономику России, сохраняет покупательную способность доходов экономических субъектов, что отражается на повышении совокупного спроса и способствует экономическому росту.

В теории существует множество динамических моделей экономического развития, но задача экономистов состоит в выборе определенных инструментов, которые способствуют достижению оптимальных темпов экономического роста, учитывающих специфику конкретного государства. В качестве основных инструментов можно выделить: операции на открытом рынке, процентную политику, регулирование обязательной нормы банковского резервирования, применяемое для регулирования экономической активности и борьбы с инфляцией путем проведения политики кредитной экспансии или кредитной рестрикции.

В рамках трансмиссионного взгляда со стороны предложения, результаты применения того или иного инструмента, передаваемые экономике денежно-кредитной политикой, проходят три фазы развития. На первой фазе применяемый инструмент Банка России оказывает воздействие на рыночные процентные ставки и валютный курс. В рамках второй фазы происходит корректировка цен на финансовые активы, которая отражается на расходах фирм и домашних хозяйств. Все изменения, которые произошли в реальном секторе экономики, возвращаются к финансовой системе через изменение в структуре баланса заемщиков. Затем начинается второй этап корректировки рыночных процентных ставок. В рамках третьей фазы происходит макроэкономическая адаптация: изменяются темпы экономического роста, влекущие за собой пересмотр цен и заработной платы. В результате экономика переходит к новому равновесию.

В настоящее время Банк России обеспечивает достижение целей по инфляции, воздействуя при этом на цену денег в экономике путем изменения процентных ставок. Осуществляя операции с кредитными организациями, мегарегулятор непосредственно воздействует лишь на краткосрочные ставки денежного рынка, стремясь приблизить их к ключевой процентной ставке [5]. Но, как упоминалось ранее, снижение инфляции является существенным, но не достаточным условием для поступательного развития экономики России. Банк России, изменяя процентные ставки, должен учитывать воздействие не только на инфляцию, но и на экономическую активность, влияющую в свою очередь на экономический рост.

Существует множество эмпирических исследований денежно-кредитной политики России в разные периоды, которые использовали разные методы, подходы и в которых получены разные, порой противоречивые результаты.

Ученные А. Вдовиченко и В. Воронина (Vdovichenko, Voronina, 2006) изучали денежно-кредитную политику, принимая в качестве переменных денежную базу, уровень инфляции, а также реальный курс национальной валюты к доллару. Исследователи, в рамках проводимого анализа, использовали обобщенный метод моментов. Основные выводы показали, что Банк России ужесточал денежно-кредитную политику в ответ на повышение инфляции и ослабление реального курса национальной валюты сверх целевого значения, что существенно затрудняло экономический рост.

Ученный А. Алтунян исследовал трансмиссионный механизм денежно-кредитной политики (2002-2008 гг.), в котором он отмечает реальную действенность только канала валютного курса в докризисный период [6]. Причем природа инфляции, по его мнению, носит немонетарный характер, так как динамика изменения уровня монетизации экономики не имеет краткосрочной связи с инфляцией. По мнению исследователя, на экономический рост в посткризисный период будет влиять монетарный канал трансмиссии.

В своем исследовании Е. Леонтьева [7], применяя тест Грейнджера на причинно-следственную связь, установила, что ставка рефинансирования, ставка по банковским депозитам в ЦБ РФ и ставки по операциям РЕПО не влияют на объемы банковского кредитования, а денежная база является причиной по Грейнджеру для объемов кредитования юридических лиц, способствующих экономическому развитию государства.

Для более значимого эконометрического исследования влияния денежно-кредитной политики на экономический рост, учитывая некоторые результаты предыдущих исследований, автором данной работы было рассмотрено влияние следующих регрессоров: уровень инфляции, объем денежной массы (М2), объем прямых инвестиций в основной капитал.

Выбор показателей связан с тем, что у современных экономистов нет единого мнения относительно причин инфляции и прогнозов ее развития, в связи с разной оценкой роли монетарных и немонетарных факторов инфляции. В результате автором были рассмотрены показатели инфляции и денежной массы, их взаимосвязь, а также влияние на динамику изменения ВВП. Также проанализировано влияние прямых инвестиций в основной капитал на динамику изменения ВВП.

Пересечение механизмов и инструментов изучения денежно-кредитной политики с рядом предыдущих исследований обусловлено влиянием современных внутренних и внешних факторов, а также изменением тактики монетарной политики Банка России. Использование традиционных инструментов денежно-кредитной политики без учета текущей ситуации в экономике России не имеет реального воздействия на экономический рост (Мехдиев, 2012).

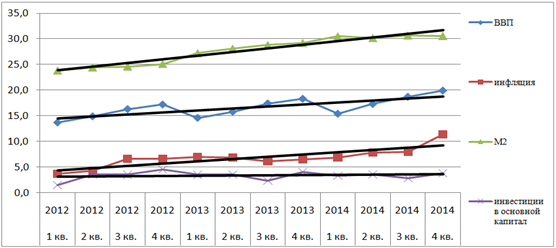

Рисунок 1. Динамика денежных показателей и процентных ставок в 2002–2014 гг.

Источник: составлено автором на основании статистических данных Росстата и ЦБ РФ

Предварительному анализу была подвергнута эконометрическая эмпирическая модель, которая носит динамический характер. Все показатели, кроме процентных ставок, будут выражаться в трлн руб.;

ВВП (У) – внутренний валовой продукт, произведенный за квартал, трлн руб.;

Инфляция (Х1) – динамика потребительских цен в % к предыдущему периоду;

М2 (Х2) – денежный агрегат, трлн руб.;

Инвестиции в основной капитал (Х3) – объем привлеченных инвестиций в основной капитал за квартал, в % от ВВП.

В качестве базы данных были использованы поквартальные данные Банка России, Росстата c 1 квартала 2012 г. по 4 квартал 2014 г. Динамика выбранных показателей представлена на рисунке.

Для эмпирической оценки влияние выбранных независимых переменных на зависимую переменную (ВВП) автором был проведен регрессионно-корреляционный анализ, а также разработано экономико-математическое регрессионное уравнение. Корреляционная матрица указанных переменных приведена в таблице 1.

Эмпирические результаты

Проведенный корреляционный анализ переменных позволил установить, что объем инвестиций в основной капитал имеет очень слабую связь с показателем денежной массы (М2), слабую связь с показателем ВВП и инфляцией, что практически соответствует теоретическим представлениям. Инфляция и денежная масса имеют более высокую степень корреляции между собой и ВВП, отсюда следует вывод о целесообразности включения двух переменных (Инфляция и М2) в уравнение множественной линейной регрессии. Сильная корреляция между инфляцией и денежной массой позволяет судить о монетарном характере инфляции (табл. 1).

Таблица 1

Корреляционная матрица переменных

|

ПЕРЕМЕННАЯ

|

ВВП

|

Инфляция

|

М2

|

Инвестиции в основной капитал

|

|

ВВП

|

1

|

–

|

–

|

–

|

|

Инфляция

|

0,774143176

|

1

|

–

|

–

|

|

М2

|

0,644450755

|

0,713848287

|

1

|

–

|

|

Инвестиции

в основной капитал

|

0,366969874

|

0,423369449

|

0,125647285

|

1

|

Таблица 2

Результаты регрессионного анализа

|

Регрессионная статистика

| |

|

Множественный

R

|

0,785170414

|

|

R-квадрат

|

0,616492579

|

|

Нормированный

R-квадрат

|

0,531268707

|

|

Стандартная

ошибка

|

1,258059547

|

|

Наблюдения

|

12

|

Таблица 3

Результаты дисперсионного анализа

|

Дисперсионный анализ

| ||||

|

df

|

SS

|

MS

|

F

| |

|

Регрессия

|

2

|

22,8980756

|

11,4490378

|

7,233801611

|

|

Остаток

|

9

|

14,2444244

|

1,582713823

| |

|

Итого

|

11

|

37,1425

| ||

Таблица 4

Полученные коэффициенты и t-статистика

|

Коэффициенты

|

t-статистика

| |

|

Y-пересечение

|

8,83446387

|

2,963138287

|

|

Переменная X1

|

0,61581764

|

2,172812447

|

|

Переменная X2

|

0,129389408

|

2,635235075

|

Регрессионное уравнение зависимости изменения ВВП за квартал от уровня инфляции и монетизации экономики имеет следующий общий вид: У=8,83+0,62Х1+0,13Х2. Близость коэффициента корреляции (R) к 0,8 указывает на тесную линейную связь между переменными. Коэффициент детерминации (R-квадрат) = 0,616 показывает, что уравнением регрессии объясняется 61,6% дисперсии результативной переменной, а на долю прочих факторов приходится 38,4%. Оценив качество уравнения регрессии в целом с помощью F–критерия Фишера, фактическое значение F –критерия составило – 7,23. Табличное значение (1 k = 1, 2 k = n - 2 = 6 , a = 0,05) F(табл.) = 4,26. Так как фактическое значение F > F(табл.), то признается статистическая значимость уравнения в целом и может использоваться в практических прогнозно-аналитических расчетах. Для объяснения влияния объясняющих (Х1,Х2) переменных на объясняемую (У) переменную рассчитаем коэффициенты эластичности Эух1, Эух2. Полученные значения Эух1=0,25, Эух2=0,22 позволяют сделать следующие выводы: 1) При изменении инфляции на 1% квартальный объем ВВП изменится на 0,25%, при неизменности денежной массы (М2). 2) При изменении денежной массы на 1% квартальный объем ВВП изменится на 0,22%, при постоянном уровне инфляции.

Можно сказать, что эмпирические результаты исследования подтвердили статистическую зависимость квартального ВВП от уровня инфляции и монетизации экономики. Связь между объясняемой переменной и объясняющей переменной, характеризующей объем инвестиций в основной капитал за выбранный период, практически отсутствует, поэтому автор посчитал нецелесообразным включения Х3 в уравнение множественной регрессии.

Заключение

1. Автором использована поквартальная выборка данных, охватывающая 2012–2014 гг. и применен корреляционно-регрессионный анализ влияния факторов, зависящих, прежде всего, от проводимой денежно-кредитной политики Банка России на экономический рост. Некоторые результаты исследования, полученные эмпирическим путем, отличаются от теоретических представлений, так, между динамикой изменения ВВП и инфляцией оказалась прямая взаимосвязь. Данную связь можно обосновать тем, что инфляция носит преимущественно монетарный характер, что подтверждается наличием тесной взаимосвязи между инфляцией и монетизацией. Поэтому при проведении денежно-кредитной политики главная цель - обеспечение ценовой стабильности [8] (снижение инфляции до 4% и поддержание ее вблизи этого уровня).

На основе квартального отбора данных за период с 2012 до 2014 гг. найдены подтверждения влияния исследуемых регрессоров на динамику изменения ВВП. Увеличение денежной массы влияет на увеличении внутреннего валового продукта, но сопровождается ростом инфляции, кроме того, наблюдается тесная корреляция между уровнем инфляции и темпами роста денежной массы, исходя из чего можно судить о монетарном характере инфляции. Рост уровня инфляции имеет повышательное воздействие на изменение номинального ВВП, но понижательное влияние на динамику инвестиций в основной капитал. Полученные эмпирические результаты подтверждают высокую значимость основного ориентира проводимой денежно-кредитной политики ЦБ РФ в 2015 г. и плановый период 2016-2017 гг.

2. Банк Росси воздействует на цену денег в экономике через процентные ставки. С одной стороны, политика кредитной рестрикции в краткосрочном периоде негативно скажется на экономическом росте страны, но, с другой стороны, в долгосрочной перспективе ценовая стабильность будет способствовать привлечению долгосрочных инвестиций, сохранению покупательной способности заработных плат и пенсий, накоплению сбережений, стабильности национальной валюты. Поэтому проведение эффективной денежно-кредитной политики является необходимым условием для достижения устойчивого роста российской экономики.

[1] «Конституция Российской Федерации» (Принята всенародным голосованием 12.12.1993; С учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ, от 05.02.2014 № 2-ФКЗ, от 21.07.2014 № 11-ФКЗ).

[2] Федеральный закон от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Ред. от 29.12.2014; Ст. 3).

[3] Банк России. (2014). Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. Режим доступа: http://www.cbr.ru/publ/ondkp/on_2015(2016-2017).pdf

[4] Банк России. (2014). Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. Режим доступа: http://www.cbr.ru/publ/ondkp/on_2015(2016-2017).pdf

[5] Банк России. (2014). Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. Режим доступа: http://www.cbr.ru/publ/ondkp/on_2015(2016-2017).pdf

[6] Алтунян, А.Г. (2012). Монетарная политика (С. 128). СПб: Питер.

[7] Леонтьева, Е.А. (2013). Механизм кредитно-денежной трансмиссии в России. М.: Издательский дом «Дело» РАНХиГС.

[8] Банк России. (2014). Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. Режим доступа: http://www.cbr.ru/publ/ondkp/on_2015(2016-2017).pdf

Страница обновлена: 22.01.2024 в 18:52:51