Совершенствование комплексного экономического анализа в условиях финансово-экономических кризисов

Лубков В.А.1

1 Воронежский государственный аграрный университет им. императора Петра I

Скачать PDF | Загрузок: 1

Статья в журнале

Российское предпринимательство *

Том 16, Номер 17 (Сентябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Лубков В.А. Совершенствование комплексного экономического анализа в условиях финансово-экономических кризисов // Российское предпринимательство. – 2015. – Том 16. – № 17. – С. 2859-2868. – doi: 10.18334/rp.16.17.1855.

Аннотация:

Проведение экономического анализа преследует цель поиска резервов повышения эффективности хозяйственной деятельности коммерческой организации. Важнейшей задачей при этом является диагностика и определение характера влияния различных факторов на бизнес-процессы. Периодически возникающие финансово-экономические кризисы относятся к числу наиболее значимых внешних факторов, способных серьезно повлиять на устойчивость бизнес-структур. В статье проведен анализ финансовых кризисов, имевших место в последнее десятилетие, а также предпринята попытка адаптации системы комплексного экономического анализа к условиям кризисов.

Ключевые слова: основные средства, финансово-экономический кризис, оборотные активы, комплексный экономический анализ, аналитические блоки, продажа продукции

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Введение

Любая коммерческая организация сталкивается с множеством рисков в процессе принятия управленческих решений (Бондарчук, Шевчук, 2014; Конькин, 2014; Меняев, 2011; Филин, 2002; Allen, Renn, Moffitt, Vardaman, 2007; Dunegan, Duchon, Barton, 1992; Ersdal, Aven, 2008; Farlane, Horowitz, 1967; Fraedrich, Ferrell, 1992; Jarrett, 1990). Так, при подписании контрактов с покупателями необходимо обратить внимание на их платежеспособность, так как велика вероятность последующих задержек с оплатой. Инвесторы, совершая операции с активами интересующей их компании, сталкиваются с риском экономических потерь в виде снижения доходности инвестиций по сравнению с запланированным уровнем. Принятие решений по расширению или сужению производственно-коммерческой деятельности также могут быть связаны с целым рядом рисков.

Важнейшим инструментом снижения вышеуказанных рисков является экономический анализ, который можно рассматривать как ключевой превентивный антикризисный инструмент. Грамотно проведенный анализ на стадии, предшествующей принятию управленческих решений, позволяет не только сэкономить материальные, трудовые и финансовые ресурсы, но и своевременно отказаться от сомнительных и высокорискованных операций, а в определенных случаях серьезно скорректировать первоначально запланированные действия.

Роль экономического анализа в снижении предпринимательских рисков

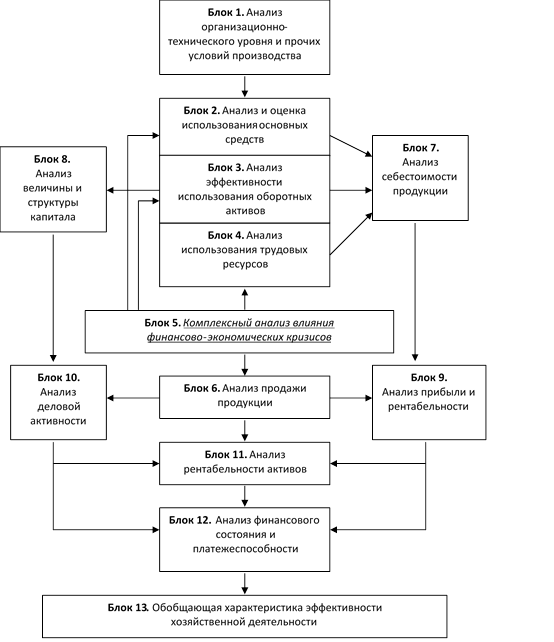

Традиционно экономический анализ проводится по ряду ключевых направлений и в представлении большинства ученых имеет блоковую структуру [1]. Ключевыми блоками являются «Анализ организационно-технического уровня производства», «Анализ производственного потенциала», «Анализ себестоимости», «Анализ финансовых результатов», «Анализ финансового состояния» и др. При этом блоки взаимосвязаны друг с другом и в совокупности представляют собой систему комплексного экономического анализа. Реализация данной системы позволяет дать всестороннюю оценку хозяйствующему субъекту и выработать ряд адекватных предложений.

Между тем традиционно выделяемые аналитические блоки весьма слабо учитывают изменения внешней конъюнктуры, ситуации, складывающейся на товарных, финансовых, сырьевых и иных рынках, колебания которых могут быть существенны. Особенно актуальной эта проблема становится в условиях финансово-экономических кризисов той или иной природы.

Причины и следствия финансово-экономических кризисов в современной России

Отечественная экономика за последнее десятилетие столкнулась с двумя крупными кризисами, оказавшими заметное влияние на ее устойчивость. Первый кризис имел место в 2008-2010 годах и был следствием мирового финансового кризиса. Его причиной стал ипотечный кризис в США и последовавшее за ним падение на основных мировых фондовых рынках, включая российские. Снижение деловой активности коснулось ключевых отраслей, снизился спрос на экспортируемые сырьевые ресурсы, что привело к беспрецедентным падениям цен на нефть и курса национальной валюты. Произошло рекордное за всю историю российского рынка падение индекса РТС. На международных фондовых площадках российские «голубые фишки» подешевели на 30-50% [2]. Между тем улучшение ситуации на мировых рынках и антикризисные меры Правительства России (всего в 2008 г. бюджетные антикризисные меры составили 1,1 трлн руб. (2,6% от ВВП), в 2009 г. – 1,8 трлн руб.) [3] позволили отечественной экономике уже в 2010 г. в целом восстановить прежние темпы развития. По итогам 2010 г. рост ВВП составил уже 4%, превысив прогнозы.

Однако уже с конца 2013 г. и в полной мере в 2014 г. российская экономика столкнулась с новым финансово-экономическим кризисом. Его причинами послужили падение мировых цен на нефть, а также введение международных экономических санкций в связи с событиями в Крыму и на юго-востоке Украины. Последнее обстоятельство, вызванное преимущественно политическими причинами, является ключевым отличием от кризиса 2008-2010 годов. Результаты кризиса выразились в рецессии экономики, так, ВВП в ноябре 2014 г. снизился к ноябрю 2013 г. на 0,5%, инфляция достигла 12% при запланированном уровне в 5% [4]. Отток капитала в 2014 г. составил 151 млрд долл. (планировалось 20-25 млрд долл.) [5]. При этом дополнительно из-за экономических санкций было недополучено иностранного капитала на сумму около 40 млрд долл. [6] Произошло рекордное за всю историю падение национальной валюты. Так, на 16 декабря 2014 г. биржевой курс доллара доходил до отметки 80,1 руб., а евро 100,74 руб. [7], впоследствии курс несколько стабилизировался. Капитализация российского рынка за 2014 г. сократилась на 268 млрд долл., опустившись к концу года до уровня 498 млрд долл., что ниже капитализации одной только американской компании Apple [8]. Кроме того, экономические санкции фактически закрыли для российских компаний иностранный рынок ссудных капиталов, что значительно ограничило их возможности по привлечению заемного финансирования.

Финансовый кризис в России становится предметом исследования многих отечественных ученых-экономистов. Так, д. э. н. Б.М. Ческидов отмечает, что от экономических санкций пострадало до 90% нефтяного сектора России и ряд крупнейших банков. В результате данных явлений значительно выросло недоверие к российской экономике со стороны отечественных и зарубежных инвесторов, существенно снизился курс национальной валюты, произошел весьма ощутимый отток капитала (Ческидов, 2014). Д. э. н., профессор В.Т. Рязанов подчеркивает, что экономические санкции серьезно оказали свое отрицательное влияние с позиций доступа к относительно дешевому кредитованию национальных компаний и банков, а также привлечения инвестиций на международных финансовых рынках (Рязанов, 2014). Доцент О.А. Юсупова считает, что «введение экономических санкций против России рядом западных стран отрицательно сказывается на темпах роста отечественного ВВП, создает реальную угрозу не просто замедлению экономического роста, но и, по прогнозам Минэкономразвития России, возможного спада в российской экономике. Краткосрочные последствия от введения санкций заключаются в девальвации рубля, уходе от риска со стороны инвесторов и заметном оттоке капитала» (Юсупова, 2015). Д. э. н. В.Г. Когденко дает рекомендации организациям, оказавшимся в условиях кризиса. Она, в частности, отмечает, что финансовая политика коммерческих организаций в условиях кризиса должна иметь ряд особенностей, которые позволят нейтрализовать негативное влияние внешней среды. Она должна учитывать резкое повышение рискованности бизнеса, а именно растущую неустойчивость спроса и цен на готовую продукцию, а также цен сырья и энергии и неустойчивость финансовых рынков, валютных курсов, налогового законодательства, условий кредитования (Когденко, 2015).

Совершенствование системы комплексного экономического анализа

Очевидно, что кризисные явления в экономике оказывают значительное влияние на деятельность коммерческих организаций. При этом наибольшее воздействие испытывают крупные компании, предприятия, имеющие тесные внешнеэкономические связи, а также активно привлекающие заемное финансирование. В этой связи считаем необходимым дополнить схему комплексного экономического анализа аналитическим блоком «Анализ влияния финансово-экономических кризисов» (см. рис.1).

Данный блок может быть тесно увязан с блоками 2 «Анализ и оценка использования основных средств», 3 «Анализ эффективности использования оборотных активов», 4 «Анализ использования трудовых ресурсов», а также 6 «Анализ продажи продукции». Здесь стоит отметить, что влияние кризисов распространяется и на другие блоки, однако оно скорее опосредованное, в то же время на обозначенные выше блоки наблюдается прямое влияние и тесная взаимосвязь.

Так, в частности, при использовании организацией дорогостоящего импортного оборудования, транспортных средств, передаточных устройств и иных объектов основных средств, резкое и долгосрочное колебание валютных курсов, что наблюдалось как в 2009-2010 гг., так и на современном этапе, может поставить под вопрос дальнейшее приобретение и эксплуатацию данных активов.

Высока также вероятность возникновения финансовых и организационных трудностей с ремонтом и обслуживанием такого рода техники. А действующие экономические санкции могут и вовсе закрыть саму возможность приобретения некоторых видов современного инновационного импортного оборудования, как, например, в нефтегазовой промышленности. Таким образом, кризис окажет значительное влияние на всю систему показателей использования основных средств, таких как коэффициенты обновления, выбытия, износа, роста и т.п.

Рисунок 1. Предлагаемая схема комплексного экономического анализа, учитывающая влияние кризисных ситуаций

Аналитический блок 3 «Анализ эффективности использования оборотных активов» также будет испытывать на себе влияние кризисных ситуаций. Известно, что в структуре запасов российских компаний на долю импортных материалов приходится весьма ощутимая часть. Так, в сельском хозяйстве до 95% семян сахарной свеклы, до 70% семян подсолнечника, до 80% средств защиты растений имеют иностранное происхождение. Все это, безусловно, повлияет на стоимость сырья и материалов и, как следствие, себестоимость. Кроме того, ввиду удорожания кредитов изменится и структура источников финансирования оборотных активов.

Финансово-экономический кризис окажет также заметное влияние на использование трудовых ресурсов и систему вознаграждения персонала. Так, ввиду замедления темпов роста экономики на многих предприятиях возможны сокращения рабочих и служащих, сворачивание социальных программ, замораживание зарплат и стимулирующих выплат. Таким образом, будут скорректированы показатели производительности труда, трудоемкости, использования рабочего времени, а также коэффициенты текучести кадров.

Аналитический блок 6 «Анализ продажи продукции» подвержен влиянию кризисов, поскольку, во-первых, под воздействием роста затрат компании вынуждены пересматривать ценовую политику, что не может не сказаться на спросе на готовую продукцию. Во-вторых, для экспортоориентированных организаций возможно сужение рынков сбыта ввиду действующих санкций. В-третьих, продовольственное эмбарго, введенное нашими властями, может открывать дополнительные возможности для отечественных товаропроизводителей в контексте импортозамещения.

Внутреннее содержание предлагаемого аналитического блока

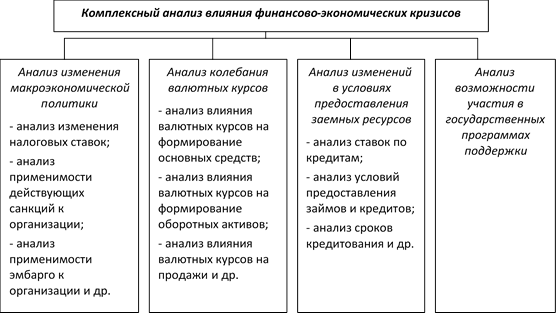

Исходя из вышесказанного, нами предлагается внутреннее содержание аналитического блока 5 «Комплексный анализ влияния финансово-экономических кризисов», представленное на рис. 2.

Заключение

Внутреннее содержание предлагаемого аналитического блока видится нам по четырем основным направлениям:

– анализ изменения макроэкономической политики;

– анализ колебания валютных курсов;

Рисунок 2. Внутреннее содержание аналитического блока «Анализ влияния финансово-экономических кризисов»

– анализ изменений в условиях предоставления заемных ресурсов;

– анализ возможности участия в государственных программах поддержки.

В рамках первого направления целесообразно, на наш взгляд, проанализировать изменения и степень влияния на устойчивость бизнеса налоговых ставок по основным налогам. Кроме того, становится актуальным мониторинг действующих санкций на предмет их применимости к анализируемой организации.

Второе направление анализа рекомендуется прежде всего для организаций, использующих в своей деятельности импортные оборудование и запасы. В случае диагностики значительного повышения их стоимости необходимо принятие адекватных решений по оптимизации материального обеспечения производства.

Снижение доступности кредитных ресурсов – еще одно последствие кризиса, что вынуждает усилить аналитическое воздействие в этом направлении.

Между тем, как в 2009 г., так и на современном этапе финансово-экономического кризиса государство выделяет серьезные средства на поддержание отечественной экономики, поэтому четвертым направлением анализа, на наш взгляд, может стать оценка возможности участия организации в подобного рода программах.

[1] Ендовицкий, Д.А., и др. (2009). Экономический анализ активов организации. М.: Эксмо; Рязанов, 2014; Гиляровская, Л.Т., Лысенко, Д.В., Ендовицкий, Д.А. (2006). Комплексный экономический анализ хозяйственной деятельности. М.: ТК Велби; Проспект.

[2] Губейдуллина, Г., Письменная, Е. (2008, 7 октября). Биржи в коме. Ведомости, 189.

[3] Всемирный банк. (2009). Доклад об экономике России (№ 18). Режим доступа: http://web.worldbank.org/

[4] ВВП России упал впервые за 5 лет (2014, 29 декабря) // Lenta.ru.

[5] Герасимов, И., Набережнов, Г. (2015, 16 января). Чистый отток капитала из России в 2014 году составил $151,5 млрд // РБК «Финансы».

[6] Фаляхов, Г., Калочихина, Ю. (2014, 24 ноября). Санкции входят в пике // Gazeta.Ru.

[7] Россия входит в кризис (2014, 16 декабря) // Gazeta.Ru.

[8] Общая капитализация российского рынка акций упала ниже Apple (2014, 14 ноября) // ТАСС.

Страница обновлена: 27.02.2024 в 12:19:58