Применение индикаторов технического анализа на российском фондовом рынке

Снежко Ю.С.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, г. Москва

Скачать PDF | Загрузок: 2

Статья в журнале

Российское предпринимательство *

Том 16, Номер 16 (Август 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Снежко Ю.С. Применение индикаторов технического анализа на российском фондовом рынке // Российское предпринимательство. – 2015. – Том 16. – № 16. – С. 2681-2696. – doi: 10.18334/rp.16.16.1741.

Аннотация:

В статье определена и описана эффективность работы основных и наиболее популярных индикаторов технического анализа на российском фондовом рынке. Также дана их сравнительная характеристика с консервативной стратегией «купи и держи», что продемонстрировало успешность применения стратегий, основанных на торговых сигналах, полученных при использовании того или иного индикатора.

Ключевые слова: индикаторы технического анализа, сравнительная характеристика, стратегия «купи и держи», индикатор баланса оборота, индекс относительной силы, стохастический осциллятор, торговый метод схождения-расхождения скользящих средних, полосы Боллинджера, индекс н

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Введение

Проблеме изучения технического анализа и его эффективности посвящено немало работ среди российских авторов. Среди них стоит выделить труды Александра Элдера «Как играть и выигрывать на бирже» [1] и «Трейдинг с доктором Элдером» [2], «Технический анализ товарных и финансовых рынков» [3] Анны Эрлих, «Трейдинг. Дополнительное измерение принятия решений» [4] и «Практическое использование волн Эллиотта в трейдинге» [5] Валерия Сафонова, «Как увидеть деньги на экране монитора» [6] и «Кому светят японские свечи?» [7] Вениамина Сафина, а также многих других отечественных и зарубежных экономистов и финансистов (Володин, Кулагина, 2013; Володин, Янбаева, 2013; Жиркин, 2011; Заяц, 2013; Кашина, 2014; Кудряшов, 2009; Лебедева, Павлов, 2009; Соколова, Кузьмина, Тохтабаев, 2007; Трегуб, 2005; Трушанина, 2015; Яковлева, 2013; Cervelló-Royo, Guijarro, Michniuk, 2015; Chavarnakul, Enke, 2008; Chen, Huang, Lai, 2009; Hoffmann, Shefrin, 2014; Ko, Lin, Su, Chang, 2014; Marshall, Cahan, 2005; Pau, 1991; Teixeira, Oliveira, 2010; Yamaguchi, 1989; Yamamoto, 2012; Wang, Chan, 2007; Zhu, Zhou, 2009).

Благодаря этим книгам технический анализ получил четкую теоретическую базу и был успешно интегрирован в российский фондовый рынок. Инструменты, которые описываются в работах отечественных авторов, помогают дополнить любую торговую систему, включая те, где за основу взят фундаментальный анализ. Что касается построения самих торговых систем, то большой практический вклад в их применении на российском рынке внес Вениамин Сафин. В своих книгах «Торговая система трейдера: фактор успеха» [8] и «Создание и оптимизация торговых систем в MetaStock» [9] он впервые среди российских авторов рассмотрел различные модели построения торговых систем и показал результаты их тестирования.

Методика создания торговых систем и их оптимизация показана на примере торговой платформы MetaStock, на базе которой далее мы покажем, насколько эффективно использование технического анализа на российском фондовом рынке.

Исходя из основных постулатов технического анализа, которые сформулировал Эрик Л. Найман [10], а именно: рыночная цена учитывает все; рынок подчиняется тенденциям; рынок закономерен, мы остановимся на третьем из них, подразумевающем, что история имеет свойство повторяться.

Если мы считаем, что существуют некие рыночные законы, то мы можем предполагать их действие и в будущем. Другими словами, мы вправе ожидать, что найденные закономерности повторятся. Третий постулат технического анализа («рынок закономерен» или «история повторяется») как раз подразумевает, что правила, которые действовали в прошлом, будут актуальны также и в настоящем, и в будущем. Это утверждение позволяет нам проводить не только технический анализ, но и статистический анализ, так как они оба строят свои выводы, основываясь на исторических данных.

Сравнение характеристик технических индикаторов рынка

Роберт Колби в «Энциклопедии технических индикаторов рынка» провел сравнительное тестирование на материале всех существующих исторических данных 127 индикаторов (табл. 1), где индекс «купи и держи» подсчитывается как общая чистая прибыль минус чистая прибыль стратегии «купи и держи», и затем полученный результат делится на величину чистой прибыли стратегии «купи и держи», а индекс прибыль/убыток – математическая функция, которая рассчитывается исходя из значений суммарного результата всех прибыльных сделок и суммарного результата всех убыточных сделок (значения индекса, равные -100 и +100, соответствуют наихудшему и наилучшему возможным результатам системы Индекс равен нулю, когда прибыль равна убыткам). Мы приведем выжимку из этой таблицы, показав в ней те индикаторы, которые будем тестировать на российском фондовом рынке.

Таблица 1

Сравнительные характеристики технических индикаторов рынка [11]

|

Индикатор

|

Индекс «купи

и держи» |

Ежегодная

относительная

выгода |

Длинные и

короткие позиции: % выигрышных сделок

|

Короткие

позиции: % выигрышных сделок

|

Количество

сделок в год |

Индекс

прибыль/убыток

|

|

Bollinger

Bands

|

-35.10

|

-1.88

|

88.61

|

N/A

|

4.24

|

80.62

|

|

Directional

Movement Index

|

118.32

|

1.64

|

44.43

|

38.92

|

52.65

|

15.16

|

|

Moving Average

Convergence-Divergence (MACD)

|

0.99

|

0.01

|

25.62

|

N/A

|

0.40

|

86.58

|

|

Relative

Strength Index (RSI)

|

-31.39

|

-1.68

|

85.64

|

N/A

|

6.86

|

78.13

|

|

Stochastics

|

52.12

|

2.55

|

77.29

|

63.97

|

26.63

|

42.84

|

|

On-Balance

Volume (OBV)

|

1165062.91

|

16051.94

|

43.47

|

35.67

|

104.21

|

17.76

|

Для определения эффективности работы того или иного индикатора необходимо провести последовательное моделирование торговой стратегии за определенный отрезок времени на базе исторических данных. При этом большинство инвесторов попросту не уделяют должного внимания анализу этих данных. Хотя очевидно, что результаты, которые будут получены в будущем, практически в полной мере отобразят эффективность прошлого периода.

Наиболее показательным будет являться сравнение доходов, полученных от торговли, основанной на сигналах выбранного индикатора о совершении сделок, со стратегией «купи и держи». Ее суть заключается в разовой покупке актива и определении доходности/убытка в конце рассматриваемого периода. Нами выбран 5-летний период с начала 2009 года до конца 2013 года. Такой выбор обусловлен тем, что в этот временной интервал не было существенных факторов, резко меняющих стоимость активов, таких как кризис или военные события.

Определение эффективности индикаторов будет выглядеть следующим образом: сначала сигнал указывает на открытие позиции по выбранной бумаге, как только появляется новый сигнал уже о закрытии текущей позиции, то тут же открывается противоположная. Другими словами, при продаже купленного до этого актива автоматически продается тот же актив на сумму, полученную в моменте от продажи, то есть наблюдается последовательное реинвестирование средств, полученных от торговых операций. Однако не каждый индикатор эффективно работает при использовании стратегии с возможностью открывать короткие позиции. Далее в этой статье это будет наглядно продемонстрировано.

В качестве технических индикаторов для сравнения со стратегией «купи и держи» выбраны наиболее широко используемые инструменты, а именно OBV, RSI, Stochastic, MACD, Bollinger Bands и ADX. Перед началом тестирования этих индикаторов для получения торговых сигналов на осуществление транзакций проверяется наиболее оптимальное значение параметров для каждого из них (длины экспоненциальных скользящих средних, уровни перекупленности/перепроданности и т.д.). Таким образом, полученный от тестирования индикаторов результат будет оптимизирован благодаря оптимизации переменных параметров.

Для того чтобы определить эффективность торговых сигналов на российском фондовом рынке, выбираем бумаги пяти наиболее ликвидных и крупных по капитализации «голубых фишек». Весьма показательно и наглядно будет рассмотреть движение за 5 лет котировок акций компаний из разных секторов, используя выбранные инструменты технического анализа, что позволит сгладить результат. Таким образом, для тестирования индикаторов мы выберем бумаги Сбербанка (банковский сектор), Газпрома (энергетический сектор – газ), Лукойла (энергетический сектор – нефть), Норильского Никеля ГМК (металлургия) и Уралкалия (химия).

Далее мы проверим каждый индикатор по каждой из указанных бумаг в период с начала 2009 по конец 2013 гг. и сравним торговый результат со стратегией «купи и держи». Моментом открытия позиции при этой стратегии будет являться первый торговый день 2009 года.

Результаты тестирования индикаторов выглядят следующим образом: зеленым цветом будет закрашен более доходный результат при сравнении стратегий с использованием коротких позиций и без, а в случае, если стратегия «купи и держи» является более эффективной по той или иной бумаге, то она закрашивается в синий цвет.

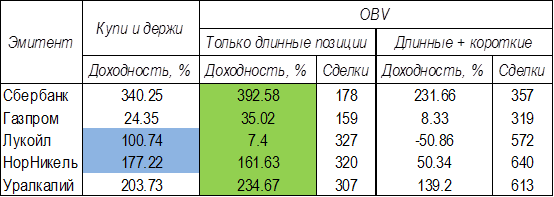

Индикатор баланса оборота (OBV – On-Balance-Volume)

Благодаря анализу исторических данных, можно сделать вывод, что этот индикатор является одним из самых лучших, в основе которых находятся данные об обороте. Этот индикатор можно интерпретировать по-разному: для анализа расхождений, как осциллятор перекупленности/перепроданности и, разумеется, для подтверждения трендов. Обычно стратегии, где используется индикатор баланса оборота, демонстрируют результаты выше, чем стратегия «купи и держи».

Проверим это на конкретных примерах (табл. 2). Для этого определим алгоритм действий.

1. Открытие длинной позиции по сегодняшней дневной цене закрытия той или иной бумаги, когда кумулятивная линия будет выше значения своей экспоненциальной скользящей средней оптимальной длины (определяется благодаря тестированию) за предыдущий день.

2. Закрытие длинной позиции по сегодняшней дневной цене закрытия той или иной бумаги, когда кумулятивная линия будет ниже значения своей экспоненциальной скользящей средней оптимальной длины (определяется благодаря тестированию) за предыдущий день.

3. Открытие короткой позиции по сегодняшней дневной цене закрытия той или иной бумаги, когда кумулятивная линия будет ниже значения своей экспоненциальной скользящей средней оптимальной длины (определяется благодаря тестированию) за предыдущий день.

4. Закрытие короткой позиции по сегодняшней дневной цене закрытия той или иной бумаги, когда кумулятивная линия будет выше значения своей экспоненциальной скользящей средней оптимальной длины (определяется благодаря тестированию) за предыдущий день.

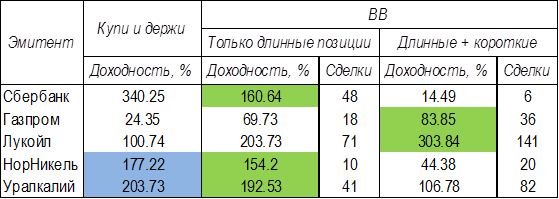

Таблица 2

Индикаторы баланса оборота исследованных эмитентов рынка

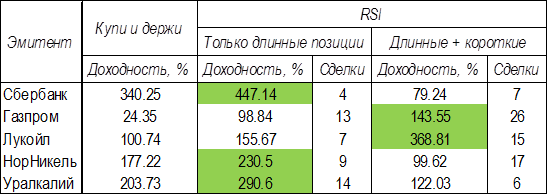

Таблица 3

Индексы относительной силы исследованных эмитентов рынка

Как показывают результаты тестирования в Metastock, то индикатор баланса оборота (OBV) работает эффективнее при торговле только на повышение, то есть без использования коротких позиций. Это демонстрируется по всем пяти рассматриваемым бумагам. При сравнительно меньшем количестве произведенных торговых операций результат торговли на повышение в разы превосходит стратегию торговли, включающей в себя также и короткие позиции. Как видно из таблицы, индикатор OBV на российском фондовом рынке работает более эффективно при торговле только на повышение. При этом в рассматриваемых нами примерах по трем из пяти бумаг индикатор демонстрировал доходность выше, чем при стратегии «купи и держи».

Индекс относительной силы (Relative Strength Index, RSI)

Индекс относительной силы является одним из самых часто используемых моментум-индикаторов цены. Способ расчета индекса RSI, который предполагает использование экспоненциальной скользящей средней, помогает избежать проблем, которые связаны с беспорядочными движениями индикатора (это в большой степени усложняет работу с такими индикаторами, как стохастический осциллятор, простые скользящие средние с коротким количеством периодов и темпы изменений).

Стоит отметить, что индекс относительной силы вполне может быть использован как противотрендовый индикатор. Как показывает тестирование (табл. 3), большая часть сигналов на покупку при «перепроданном» рынке приносят прибыль.

Продемонстрируем это наглядно. Для этого определим алгоритм действий.

1. Открытие длинной позиции по сегодняшней цене закрытия той или иной бумаги, когда оптимальной значение периода индикатора относительной силы меньше 30.

2. Закрытие длинной позиции по сегодняшней цене закрытия той или иной бумаги, когда оптимальное значение периода индикатора относительной силы выше 70.

3. Открытие короткой позиции по сегодняшней цене закрытия той или иной бумаги, когда оптимальной значение периода индикатора относительной силы выше 70.

4. Закрытие короткой позиции по сегодняшней цене закрытия той или иной бумаги, когда оптимальной значение периода индикатора относительной силы меньше 30.

Тестирование показало, что торговая стратегия, построенная на основе индекса относительной силы, демонстрирует результаты лучше стратегии «купи и держи» по всем рассмотренным бумагам, при этом по трем из пяти бумаг доходность индикатора выше при использовании только длинных позиций, а по двум другим – Газпром и Лукойл – с применением коротких позиций.

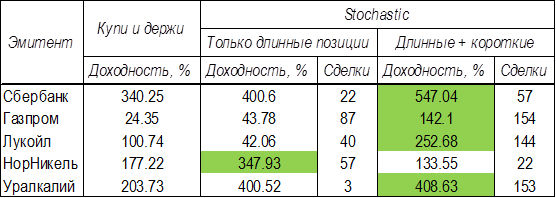

Стохастический осциллятор (Stochastic)

Стохастический осциллятор является индикатором скорости цены, который из-за скачкообразного изменения значений (ввиду отбрасывания старых данных) дважды подвергается сглаживанию благодаря скользящим средним. Сигналы на покупку и продажу при использовании этого индикатора возникают соответственно в зонах перепроданности и перекупленности. Следует подчеркнуть, что сигналы являются более надежными, когда их движение совпадает с направлением тренда. Другими словами, стохастический осциллятор с коротким периодом будет эффективен в комбинации с корректирующими и подтверждающими его индикаторами, основанными на определении направления тренда (табл. 4). Алгоритм действий будет выглядеть следующим образом.

1. Открытие длинной позиции по сегодняшней цене закрытия той или иной бумаги, когда стохастический осциллятор %К (с пятидневным К, сглаженным трехдневной простой скользящей средней) больше оптимального значения зоны перепроданности (при этом предыдущее значение осциллятора было меньше или равно уровню зоны перепроданности).

2. Закрытие длинной позиции по сегодняшней цене закрытия той или иной бумаги, когда стохастический осциллятор %К (с пятидневным К, сглаженным трехдневной простой скользящей средней) больше оптимального значения зоны перекупленности.

3. Открытие короткой позиции по сегодняшней цене закрытия той или иной бумаги, когда стохастический осциллятор %К (с пятидневным К, сглаженным трехдневной простой скользящей средней) меньше оптимального значения зоны перекупленности (при этом предыдущее значение осциллятора было больше или равно уровню зоны перекупленности).

4. Закрытие короткой позиции по сегодняшней цене закрытия той или иной бумаги, когда стохастический осциллятор %К (с пятидневным К, сглаженным трехдневной простой скользящей средней) меньше оптимального значения зоны перепроданности.

Проведя тестирование стохастического осциллятора, можно сделать вывод, что этот индикатор работает лучше при использовании не только длинных позиций, но и при торговле на понижение (четыре из пяти рассмотренных бумаг показали результат лучше, чем при совершении сделок лишь на повышение). Особо стоит отметить, что этот индикатор, так же как и индекс относительной силы, показал доходность выше, чем при стратегии «купи и держи» по всем бумагам.

Таблица 4

Стохастический осциллятор исследованных эмитентов рынка

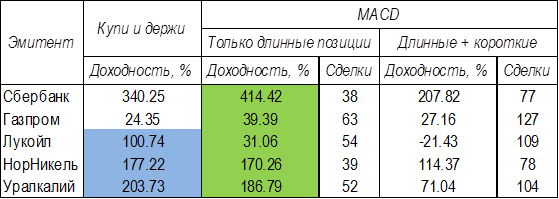

Торговый метод схождения-расхождения скользящих средних

(Moving Average Convergence-Divergence Trading Method, MACD)

Как и Stochasctic, MACD является осциллятором скорости цены. Примечательно, что этот индикатор может использовать широкий выбор временных периодов, не теряя при этом своей эффективности. Результаты многих исследований и тестирований показывают, что короткие позиции при использовании этого индикатора не приносят прибыли. Проверим это утверждение на российском фондовом рынке (табл. 5). Для этого определим алгоритм действий.

1. Открытие длинной позиции по текущей цене закрытия той или иной бумаги, когда MACD (12-дневная экспоненциальная скользящая средняя минус 26-дневная экспоненциальная скользящая средняя) пересекает снизу вверх собственную сигнальную линию (оптимальное значение ЭСС разности между 12-дневной и 26-дневной экспоненциальными скользящими средними).

2. Закрытие длинной позиции по текущей цене закрытия той или иной бумаги, когда MACD (12-дневная экспоненциальная скользящая средняя минус 26-дневная экспоненциальная скользящая средняя) пересекает сверху вниз собственную сигнальную линию (оптимальное значение ЭСС разности между 12-дневной и 26-дневной экспоненциальными скользящими средними).

3. Открытие короткой позиции по текущей цене закрытия той или иной бумаги, когда MACD (12-дневная экспоненциальная скользящая средняя минус 26-дневная экспоненциальная скользящая средняя) пересекает сверху вниз собственную сигнальную линию (оптимальное значение ЭСС разности между 12-дневной и 26-дневной экспоненциальными скользящими средними).

Таблица 5

Торговый метод схождения-расхождения скользящих средних исследованных эмитентов рынка

Таблица 6

Полосы Боллинджера исследованных эмитентов рынка

4. Закрытие короткой позиции по текущей цене закрытия той или иной бумаги, когда MACD (12-дневная экспоненциальная скользящая средняя минус 26-дневная экспоненциальная скользящая средняя) пересекает снизу вверх собственную сигнальную линию (оптимальное значение ЭСС разности между 12-дневной и 26-дневной экспоненциальными скользящими средними).

Как и предполагалось, на российском фондовом рынке этот индикатор тоже не показывает хороших результатов при использовании коротких позиций. Как и в случае с индикатором баланса оборота, стратегия, которая подразумевает торговлю на повышение, является более эффективной по всем рассмотренным бумагам, однако, по сравнению со стратегией «купи и держи», лишь по двум бумагам стратегия показывает доходность выше – Сбербанк и Газпром – по остальным же бумагам доходность ниже.

Полосы Боллинджера (Bollinger Bands)

Это один из самых популярных индикаторов, используемых на рынке, однако сам Боллинджер отмечает, что его полосы, дающие сигналы к покупке или продаже, которые возникают, когда линия цены касается или пересекает полосы, не должны быть использованы самостоятельно. Основная цель – это сформировать коридор, внутри которого цена будет подвергнута анализу, используя другие независимые технические индикаторы, например, индикатор баланса оборота. Так, если цена достигает верхней полосы, а OBV подтверждает наличие сильного бычьего тренда, то сигнал на продажу не поступает – напротив, намечается продолжение роста цены. И наоборот, если цена доходит до верхней полосы, а, например, OBV или другой независимый индикатор, не подтверждает силу быков, то это явный сигнал на продажу. Еще один пример сигнала на продажу: если после нескольких подряд увеличивающихся максимумов, которые касаются верхней полосы или пересекают ее, последнее максимальное значение цены оказывается ниже верхней полосы, то идет сигнал на продажу. Зеркальным отражением этой стратегии работы с верхней полосой является принцип работы с нижней.

Как и в случае с MACD, стратегия с использованием коротких позиций была неэффективна на исторических данных и зачастую приносила убытки. Проверим это на российском фондовом рынке (табл. 6). Алгоритм действий будет выглядеть следующим образом.

1. Открытие длинной позиции по сегодняшней дневной цене закрытия, когда текущее значение цены закрытия той или иной бумаги меньше, чем оптимальное значение простой экспоненциальной скользящей средней дневной цены закрытия минус оптимальное значение стандартных отклонений (от одного до двух).

2. Закрытие длинной позиции по сегодняшней дневной цене закрытия, когда текущее значение цены закрытия той или иной бумаги больше, чем оптимальное значение простой экспоненциальной скользящей средней дневной цены закрытия минус оптимальное значение стандартных отклонений (от одного до двух).

3. Открытие короткой позиции по сегодняшней дневной цене закрытия, когда текущее значение цены закрытия той или иной бумаги больше, чем оптимальное значение простой экспоненциальной скользящей средней дневной цены закрытия минус оптимальное значение стандартных отклонений (от одного до двух).

4. Закрытие короткой позиции по сегодняшней дневной цене закрытия, когда текущее значение цены закрытия той или иной бумаги меньше, чем оптимальное значение простой экспоненциальной скользящей средней дневной цены закрытия минус оптимальное значение стандартных отклонений (от одного до двух).

В отличие от MACD, индикатор Bollinger Bands показал, что на российской фондовом рынке он может быть успешно использован как при торговле на повышение, так и с применением коротких позиций – в двух из пяти случаях доходность оказалась не только положительной, но и даже выше, чем при использовании только длинных позиций. Что касается сравнения со стратегией «купи и держи», то в трех из пяти случаев тестирование индикатора показало его большую доходность. Таким образом, несмотря на то, что этот индикатор лучше подкреплять независимым индикатором (как это было описано в этой главе ранее), тем не менее он может быть эффективен и самостоятельно.

Индекс направленного движения (Directional Movement Index, DMI)

Индекс направленного движения представляет собой индикатор, основанный на фильтрации по скорости изменения цены. Уменьшение волатильности и сокращение объемов торгов обычно происходит перед резким движением цены, которое сопровождается пробоем границ графических фигур. Низкое среднее направленное движение (ADX), которое получается благодаря сглаживанию DX с помощью экспоненциальной скользящей средней, является инструментом, позволяющим определить подобные критические точки (табл. 7). Для тестирования индикатора на российском фондовом рынке определим алгоритм действий.

1. Открытие длинной позиции по сегодняшней цене закрытия той или иной бумаги, когда +DI больше, чем –DI, а ADX больше своего экспоненциальной скользящей средней оптимальной длины.

2. Закрытие длинной позиции по сегодняшней цене закрытия той или иной бумаги, когда +DI больше, чем –DI, а ADX меньше своего экспоненциальной скользящей средней оптимальной длины.

3. Открытие короткой позиции по сегодняшней цене закрытия той или иной бумаги, когда +DI больше, чем –DI, а ADX меньше своего экспоненциальной скользящей средней оптимальной длины.

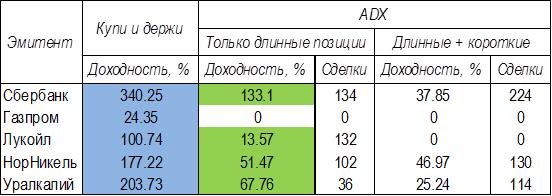

Таблица 7

Индекс направленного движения исследованных эмитентов рынка

4. Закрытие короткой позиции по сегодняшней цене закрытия той или иной бумаги, когда +DI больше, чем –DI, а ADX больше своего экспоненциальной скользящей средней оптимальной длины.

Тестирования этого индикатора показало, что на российском фондовом рынке он не эффективен, по крайней мере если его использовать самостоятельно. По всем пяти бумагам результат оказался хуже, чем при стратегии «купи и держи». Стоит отметить, что доходность при открытии только длинных позиций выше, чем при торговле также и на понижение. В одном случае тестирования индикатора при выборе оптимального значения переменного параметра система показала, что лучше не открывать ни короткие, ни длинные позиции (Газпром).

Заключение

Итак, мы сделали тестирование и определили эффективность работы основных и наиболее популярных индикаторов технического анализа на российском фондовом рынке. Как показало наше исследование, стратегии, основанные на торговых сигналах, полученных при использовании того или иного индикатора, могут быть использованы инвесторами при принятии торговых решений. Два индикатора – RSI и Stochastic – показали доходность выше, чем при стратегии «купи и держи» по всем рассмотренным бумагам. Лишь один индикатор – ADX – был менее эффективен, чем консервативная стратегия покупки бумаг. Индикаторы OBV, MACD и Bollinger Bands по ряду бумаг показывали результаты лучше, а по некоторым чуть хуже, чем приобретение акций этих эмитентов на 5 рассматриваемых лет. Это свидетельствует о том, что эти индикаторы могут быть подкреплены и отфильтрованы другими, образуя новые связки и, соответственно, новые торговые стратегии. Таким образом, это исследование показало состоятельность и эффективность применения технического анализа на российском фондовом рынке.

[1]Элдер, А. (2004). Как играть и выигрывать на бирже (3-е изд., испр. и доп.). М.: Диаграмма.

[2]Элдер, А. (2003). Трейдинг с доктором Элдером. Энциклопедия биржевой игры. М.: Диаграмма.

[3]Эрлих, А.А. (1996). Технический анализ товарных и финансовых рынков (2-е изд.). М.: ИНФРА-М.

[4]Сафонов, В.С. (2001). Трейдинг. Дополнительное измерение принятия решений. М.: Альпина.

[5]Сафонов, В.С. (2002). Практическое использование волн Эллиотта в трейдинге: диагностика, прогнозирование и принятие решений. М.: Альпина.

[6]Сафин, В.И. (2008). Как увидеть деньги на экране монитора. СПб: Питер.

[7]Сафин, В.И. (2004). Кому светят японские свечи?. СПб: Питер.

[8]Сафин, В.И. (2008). Торговая система трейдера: фактор успеха. СПб: Питер; ForexClub.

[9]Сафин, В.И. (2002). Создание и оптимизация торговых систем в MetaStock. СПб: ForexClub.

[10]Найман, Э.Л. (2005). Малая энциклопедия трейдера (8-е изд.). М.: Альпина Паблишер.

[11]Колби, Р. (2011). Энциклопедия технических индикаторов рынка (4-е изд.). М.: Альпина Паблишер.

Страница обновлена: 29.03.2024 в 16:21:20