Исследование и анализ структуры рыночного предложения товаропроизводителей России и Челябинской области на молочном рынке г. Магнитогорска

Бармина А.С.1, Остапченко Л.А.1

1 Институт экономики и управления Магнитогорского государственного технического университета им. Г.И. Носова

Скачать PDF | Загрузок: 3

Статья в журнале

Российское предпринимательство *

Том 16, Номер 9 (Май 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Бармина А.С., Остапченко Л.А. Исследование и анализ структуры рыночного предложения товаропроизводителей России и Челябинской области на молочном рынке г. Магнитогорска // Российское предпринимательство. – 2015. – Том 16. – № 9. – С. 1389-1404. – doi: 10.18334/rp.16.9.226.

Аннотация:

В статье в качестве объекта анализа рассмотрен общероссийский (федеральный) молочный рынок, а также молочный рынок Челябинской области (региональный, местный) на примере г. Магнитогорска. В качестве предмета анализа – деятельность предприятий молочной отрасли, величина рыночных долей данных предприятий, обслуживаемые рыночные сегменты.

Ключевые слова: рыночный сегмент, молочные товаропроизводители, региональные производители, федеральные производители, молочный рынок, г. Магнитогорска

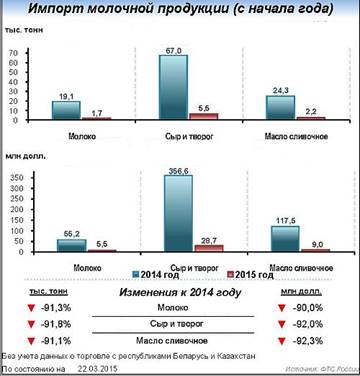

В настоящее время, в связи с ответными действиями России в отношении применяемых к ней санкций и взятым курсом на импортозамещение, особенно важным является вопрос о наличии возможности удовлетворения всего объёма внутреннего спроса, в том числе на молочные продукты. Ответные санкции России по эмбарго на продукты питания представляют серьезную угрозу для европейских товаропроизводителей. Так, концерн «Valio» - крупнейший финский производитель молочной продукции - из-за экономических трудностей, связанных с запретом экспорта в Россию, был вынужден провести уже третью волну сокращения производства. Аналогичные трудности наблюдается и у молочного производителя «Prezident», работавшего ранее в высокоценовом сегменте российского рынка. Федеральная таможенная служба России предоставляет следующие данные об объёмах производства молочных продуктов по состоянию на 22.03.2015, представленные на рисунке 1.

Рисунок 1. Динамика объёма импорта молочной продукции за 2014-15 год [10]

Как видно из рисунка 1, объём импортной молочной продукции в Россию в с начала 2015 года по сравнению с аналогичным периодом 2014 года снижен более чем на 90%. Данный факт, несомненно, сказывается на структуре рынка молочной продукции по всей стране.

Молочный рынок г. Магнитогорска также претерпевает структурные изменения в отношении участников рынка и занимаемых ими рыночных долей. Происходят процессы вытеснения, слияния, перераспределения рыночных долей вследствие ухода с рынка как импортных производителей, так и региональных, не способных конкурировать в условиях весомого увеличения себестоимости производства молочных продуктов.

В силу вышеизложенного, автором была предпринята попытка классификации и анализа настоящего рынка молочной продукции Челябинской области (на примере г. Магнитогорска).

Этап 1. Анализ специфики молочного производства. Построение структуры взаимосвязи факторов производственного процесса и география реализации молочной продукции

Как и любое другое, молочное производство имеет свои, присущие только ему, специфические черты.

В результате анализа были выделены главные факторы производственного процесса молочной продукции, обуславливающие все прочие:

![]() 1) Тип используемого оборудования; срок

годности

1) Тип используемого оборудования; срок

годности

2) Способ обработки молочного сырья молочной продукции

В настоящее время производственный цикл возможен с применением:

А) оборудования открытого производственного цикла. В общем смысле, данная категория оборудования предусматривает активное участие человека в производственном процессе, а также взаимодействие в процессе производства с внешней средой цеха (температурой, влажностью, воздухом и т.д.). Данный вид оборудования является традиционным. Минусом его является невозможность исключить внешние воздействия на производство молочных продуктов, и как следствие такого воздействия – малый срока годности конечного продукта. Данное оборудование используется в настоящее время преимущественно мелкими переработчиками молока, как правило, не имеющими финансовых средств для технического перевооружения.

Б) оборудование закрытого производственного цикла. В общем смысле, данная категория оборудования предусматривает закрытое производство, без доступа человека и при отсутствии или минимальном влияния внешней среды. Данный вид оборудования является, как правило, автоматизированным, что позволяет обеспечить большую серийность производства и, как следствие, более низкие издержки на единицу продукции. Также обеспечивается продление сроков годности продукции вследствие сокращения влияния внешних факторов. Как правило, средствами на покупку данного оборудования обладают крупные федеральные и крупные региональные (областные) производители молока.

Что касается способа обработки молочного сырья, то здесь выделяют такие, как: пастеризация, стерилизация и относительно новый способ – ультрапастеризация.

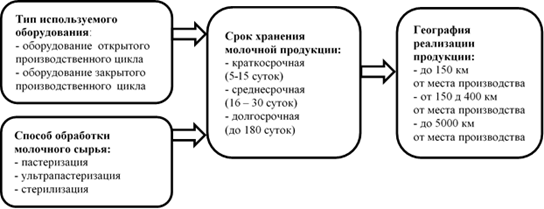

На рисунке 2 авторами была предложена схема поэтапного влияния вышерассмотренных факторов. Данные по дальности транспортировки с учётом срока хранения продукции были предоставлены автотранспортным управление ОАО «Магнитогорский молочный комбинат»

Рисунок 2. Влияние факторов производственного процесса на срок хранения и географию реализации молочной продукции (источник -авторская разработка)

Анализ схемы позволяет сделать следующие выводы: существует прямая корреляция между факторами «способ обработки сырья – срок хранения – география реализации молочной продукции».

Географические границы товарного рынка – территория, на которой покупатель имеет экономическую и технологическую возможность приобрести товар, а продавец - реализовать его. Чем меньше срок хранения продукта, тем меньше география реализации, с учётом того фактора, что розничные магазины принимают к реализации продукцию с запасом 2/3 срока годности.

Этап 2. Разработка показателей классификации товаропроизводителей по масштабам деятельности: региональные, федеральные

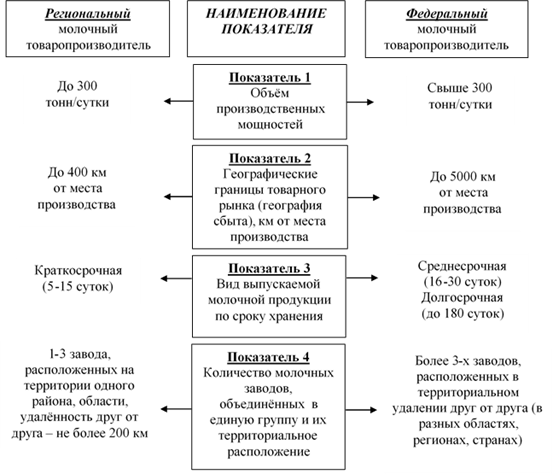

С учётом вышеизложенной схемы и в результате анализа авторами предложено использование следующих основных показателей классификации молочных товаропроизводителей по масштабам деятельности и их отнесение к региональному или федеральному уровню (рис. 3).

- Показатель 1 - Объём производственных мощностей (тонн/сутки);

- Показатель 2 - Географические границы товарного рынка (география сбыта), км от места производства;

- Показатель 3 - Вид выпускаемой молочной продукции по сроку хранения;

- Показатель 4 - Количество молочных заводов, объединённых в единую группу и их территориальное расположение.

- Этап 3. Обзор молокопереработчиков Челябинской области

- По данным «Справочника по Российским компаниям и их руководству», по состоянию на май 2015 года количество молокопереработчиков на территории Челябинской области составляет 25 [8]. Все они производят продукцию преимущественно с малым сроком хранения (5-15 суток для цельномолочной продукции) и реализуют её в непосредственной близости от места производства, как правило, 100-150 км.

В десятку крупнейших молочных производителей Челябинской области входят: ОАО «Челябинский городской молочный комбинат» (г. Челябинск, 450 тонн в сутки), ОАО «Чебаркульский молочный завод» (г. Чебаркуль, 270 тонн в сутки), ОАО «Магнитогорский молочный комбинат» (г. Магнитогорск, 250 тонн в сутки), ОАО «Южноуральский молочный завод» (г. Южно-Уральск, 140 тонн в сутки), ОАО «Комбинат «Молочный стандарт» (г. Озёрск, 100 тонн в сутки), ОАО «Копейский молочный завод» (г. Копейск, 70 тонн в сутки), ООО «Пищевик» (г. Усть-Катав, 35 тонн в сутки), ОАО «Молочный вкус» (Каслинский районн, с. Тюбук, 30 тонн в сутки), ОАО «Молочный комбинат «Камелла» (Увельский район, п. Синий. бор 20 тон в сутки).

На территории Челябинской области создан крупный молочный холдинг, в который входят:

- ОАО «Челябинский городской молочный комбинат»,

- ОАО «Чебаркульский молочный завод»,

- ОАО «Магнитогорский молочный комбинат».

Рисунок 3. Показатели классификации молочных товаропроизводителей по масштабам деятельности

Холдинг ЧГМК контролирует до 70% молочного рынка Челябинской области и выпускает молочную продукцию под общими торговыми марками. Кроме того, холдинг придерживается стабильной стратегии расширения: в 2012 году холдингом приобретены молочные заводы в трех городах Башкортостана: в Уфе, Стерлитамаке и Нефтекамске.

Говоря о представленности молочной продукции на рынке г. Магнитогорска, следует отметить следующий важный факт: только малая доля рассмотренных Уральских молокопереработчиков присутствуют на Магнитогорском рынке.

Причин тому несколько:

- во-первых, малый срок хранения. Каждый производитель «работает» на своем географическом рынке (как правило, 100-150 км от места производства) вследствие малого срока годности продукции и физической невозможности поставлять продукцию на большие расстояния;

- во-вторых, малый объём выпуска. Объём производства зачастую мал (вследствие малого масштаба деятельности), и его «не хватает» для реализации в более дальних населённые пунктах;

- в третьих, барьеры на рынке со стороны конкурентов. Выходя на Магнитогорский рынок, они сталкиваются с конкуренцией местного регионального производителя – Магнитогорского молочного комбината, контролирующего 60% молочного рынка города;

- в четвёртых, барьеры на рынке со стороны ритейлеров. В процессе всё большего укрепления торговых федеральных сетей («Магнит», «Пятёрочка» и т.д.), попасть на полки «федералов» представляет серьёзную трудность, так как они предпочитают работать с «узнаваемыми» федеральными брендами или же с широко известными «местными» брендами. В случае, когда данные положения не соблюдаются, «войти» в федеральную торговую сеть крайне сложно. Тем более, если на полках данной сети уже присутствует сильный местный игрок рынка.

- в пятых, отсутствие возможности (или экономическая нецелесообразность) ежедневных поставок в относительно «удалённые» регионы от места производства молочную продукцию

Этап 4. Анализ предложения региональных производителей на молочном рынке г. Магнитогорска

На рынке г. Магнитогорска присутствуют следующие производители молочной продукции:

1. Региональные:

1.1. ООО «Магнитогорский молочный комбинат»

1.2. Сельскохозяйственный производственный кооператив «Красный Урал»

1.3. ООО «Зилаир Молоко»,

1.4. ООО «Сибайский молочный завод»

1.5.ООО «Белорецкий маслосыркомбинат»

1.6. ОАО «Молочный комбинат «Камелла»

1.7. ООО «Уральская молочная компания» (в составе ООО «Ситно»)

Рассмотрим более подробно каждого участника рынка.

1.1. ОАО «Магнитогорский молочный комбинат» – крупное предприятие молочной отрасли Южного Урала, лидер молочного рынка г. Магнитогорска, обладает широким ассортиментом продукции (более 50 наименований) и приемлемой ценой, высоким качеством, широко известной маркой «Первый вкус». Предприятие имеют собственную систему сбыта, включающую централизованную доставку в магазины города, сети фирменных магазинов и киосков и оптовые поставки за пределы города. Комбинат обладает обширными производственными мощностями и силами для осуществления конкурентной борьбы. Стратегия предприятия - удержание лидерских позиций в городе Магнитогорск, расширение доли рынка в ближайших городах, куда осуществляется поставка молочной продукции. Предприятие характеризуется рекламной активностью, применением инструментов маркетинга.

1.2. Сельскохозяйственный производственный кооператив «Красный Урал», расположен по адресу: 457614, Челябинская область, Кизильский район, п. Сыртинский, 60 лет Октября, д 13. Предприятие обладает малой производственной мощностью, выпуская всего один вид молочной продукции – молоко 3,9% жирности в плёночной упаковке. Предприятие характеризуется производственно-сбытовой концепцией, отсутствием мероприятий в области маркетинга и рекламы.

1.3. ООО «Зилаир молоко» - мелкое предприятие по переработке и выпуску молока, расположенное по адресу: 453680, Башкортостан, с. Зилаир, Голубцова ул., д. 108. Сильными сторонами ООО «Зилаир Молоко» являются постоянство качества продукции и низкая цена. Слабых сторон гораздо больше: узость ассортимента, непривлекательная упаковка, отсутствие производственных мощностей для расширения выпуска продукции, отсутствие маркетинговой политики. ООО «Зилаир молоко» можно расценивать как слабого рыночного игрока – у предприятия мало ресурсов, чтобы вступить в конкурентную борьбу, к тому же предприятие не претендует на лидерство, а потому в ответ на рыночную атаку обычно не предпринимает ответных действий. Общую стратегию предприятия можно охарактеризовать как пассивную.

1.4. ООО «Сибайский молочный завод» - предприятие, созданное в 2011 году на базе ООО «Сибай молоко» - предприятие по переработке молока и производству молочной продукции, расположенное на территории респ. Башкортостан. В настоящее время основной целью предприятия является увеличение номенклатуры выпускаемых продуктов, укрепление позиций на региональном рынке, расширение дистрибьюции, расширение доли рынка. Продукция доставляется до торговых точек на машинах ООО «Сибайский молочный завод».

1.5. ООО «Белорецкий маслосыркомбинат» – предприятие по переработке молока и производству молочной продукции, расположенное на территории г. Белорецка, респ. Башкортостан. Предприятие имеет современные производственные мощности, широкую номенклатуру выпускаемой продукции, приемлемые цены, стремится удержать лидерские позиции на территории г. Белорецка, а также увеличить свою долю в других населённых пунктах, куда осуществляет поставки.

1.6. ОАО «Молочный комбинат «Камелла» - крупное предприятие, имеющее современные производственные мощности, широкую номенклатуру выпускаемой продукции, приемлемые цены. Предприятие постоянно выпускает новинки молочной продукции, имеет ресурсы для расширения производства, в частности, в 2010 году на комбинате была запущена новая линия по производству творога. Предприятие можно расценивать как достаточно сильного рыночного игрока – несмотря на отсутствие претензий на лидерство, предприятие стремиться потеснить мелких конкурентов на молочном рынке Магнитогорска.

1.7. ООО «Уральская молочная компания» - предприятие по переработки молока и производству молочных продуктов, расположенное в п. Приморский, Агаповского района, в территориальной близости к г. Магнитогорску. Компания вошла в состав предприятий ООО «Ситно» в 2011 году. Ассортимент насчитывает около 60 наименований продукции [13]. На рынке продукция широко представлена в розничной торговой сети ООО «Ситно» (на территории г. Магнитогорска), умеренно присутствует в торговых точках на рынках города, почти не встречается в федеральной торговых сетях, в торговых точках, где лидирующие позиции отданы главному конкуренту на местном рынке – Магнитогорскому молочному комбинату. Предприятие можно охарактеризовать как сильного конкурента.

Продукция вышерассмотренных производителей широко представлена: в продуктовых магазинах формата «у дома», на продуктовых рынках, в местных розничных сетевых магазинах. Малый бизнес в торговле сейчас переживает не лучшие времена из-за сильной конкуренции со стороны федеральных торговых сетей, противостоять которым всё сложнее.

Этап 5. Анализ предложения федеральных производителей на молочном рынке г. Магнитогорска

Федеральные производители, молочная продукция которых представлена на рынке:

2.1 ОАО «Уфамолагропром»

2.2. ООО «Эдельвейс-М»

2.3. «Юнимилк»

2.4. «Данон»

2.5 «Вим-Биль-Данн»

2.1. ОАО «Уфамолагропром» - предприятие, выпускающее более 30-ти молочных продуктов, находящееся по адресу: Республика Башкортостан, Уфа, ул. Интернациональная, 129-А. В настоящий момент, по данным экспертов ACNielsen, почти 60% молочной продукции, потребляемой населением Республики Башкортостан, произведено на ОАО «Уфамолагропром». Кроме того, география реализации охватывает западную часть России, Уральский федеральный округ. Продукция Уфимского производителя имеет достаточно хорошее качество и привлекательную внешнюю упаковку, невысокие цены.

2.2. ООО Эдельвейс-М – гигант молочной отрасли республики Татарстан. «Эдельвейс-М» - динамично развивающееся предприятие, оснащенное новейшим технологическим оборудованием, выпускающее продукцию высокого качества. Ассортимент продукции насчитывает более 100 наименований. География реализации охватывает западную часть России, Уральский федеральный округ. Продукция «Эдельвейс» имеет яркую привлекательную упаковку, продуманный дизайн. Слабой стороной продукции является высокая цена.

2.3. «Юнимилк» - один из лидеров молочной индустрии России и стран СНГ. Созданная в 2002 году, сегодня компания объединяет 28 предприятий в России, Украине и Белоруссии; специализируется на производстве молочной продукции и детского питания. Холдинг Юнимилк включает 28 заводов, 14000 сотрудников. В ассортиментный портфель компании Юнимилк входят бренды: «Простоквашино», «Био Баланс», «Летний День», «ПЕТМОЛ», «Актуаль», «Для всей семьи», «Смешарики», «Disney», «ТЁМА» (детское питание).

2.4. Компания «Вимм-Билль-Данн» - лидер рынка молочных продуктов и детского питания в России и один из ведущих игроков рынка безалкогольных напитков в России и странах СНГ. Компании «Вимм-Билль-Данн» принадлежит более 35-ти перерабатывающих заводов в России, на Украине и в Центральной Азии. Наиболее узнаваемые бренды: «Домик в деревне», «Чудо», «Весёлый молочник», «Bio-Max», «Imunele» и «Ламбер». Не менее популярны марки «Любимый сад», «Чудо-ягода», «Ессентуки», «Агуша». География производства охватывает преимущественно западную часть России, здесь сосредоточено около 70% производственных мощностей компании.

2.5. Компания «Данон» - один из ведущих игроков молочного рынка России, представляющий рынку такие известные бренды, как: «Danon», «Активиа», «Актуаль», «Биобаланс», «Даниссимо», «Для всей семьи», «Летний День», «Петмол», «Простоквашино», «Растишка», «Смешарики», «Тёма». В конце 2010 года Danone объединил свой молочный бизнес с компанией Юнимилк. После объединения Группа компаний Danone-Юнимилк стала крупнейшим производителем молочной продукции в России. На сегодняшний день в группу входят 20 заводов, на которых работает около 12 тысяч сотрудников [6].

Этап 6. Анализ распределение рыночных долей молочных производителей (на территории г. Магнитогорска)

Игроки молочного рынка занимают разную рыночную долю в разрезе каждого сегмента. Укрупнённо молочный рынок подразделяется на 3 сегмента:

- сегмент цельномолочной продукции (молоко, кисломолочные продукты, творог, сметана, масло);

- сегмент йогуртно-десертной продукции;

- сегмент мороженого.

Таблица

Доли рынка, занимаемая региональными и федеральными производителями в г. Магнитогорске (источник - составлено автором на основе анализа данных Федеральной службы государственной статистики [1] по г. Магнитогорску за период 2012-2014гг., на основе ритейл-аудита представленности молочных продуктов в мелкорозничных магазинах, на рынках, в сетевых продовольственных магазинах г. Магнитогорска)

|

|

Доля на рынке,

в %

| ||

|

Производитель

/сегмент рынка

|

Цельномолочный

сегмент с краткосрочным сроком хранения

|

Цельномоломолочный

сегмент с долгосрочным сроком хранения

|

Йогуртно-десертная

группа, сыр,

|

|

OOO «Магнитогорский молочный комбинат»

|

48

|

-

|

8

|

|

«Красный Урал»

|

3

|

-

|

-

|

|

ООО «Зилаир Молоко»

|

4

|

-

|

-

|

|

ООО «Сибайский молочный завод»

|

5

|

-

|

-

|

|

ООО «Белорецкий маслосыркомбинат»

|

8

|

-

|

-

|

|

ОАО «Молочный комбинат «Камелла»

|

5

|

-

|

2

|

|

ООО «Уральская молочная компания»

|

11

|

-

|

4

|

|

ОАО «Уфамолагропром»

|

6

|

20

|

10

|

|

ООО «Эдельвейс-М»

|

-

|

20

|

12

|

|

«Юнимилк»

|

10

|

25

|

11

|

|

«Данон»

|

-

|

-

|

30

|

|

«ВимБильДанн»

|

-

|

30

|

20

|

|

Прочие

|

-

|

5

|

3

|

|

ВСЕГО, %

|

100 %

|

100 %

|

100 %

|

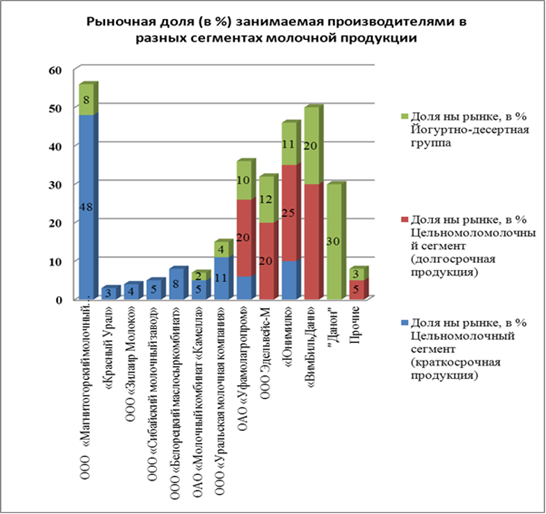

Таким образом, из таблицы можно сделать следующие выводы:

- лидером молочного рынка Магнитогорска в цельномолочном сегменте краткосрочной продукции является региональный производитель OOO «Магнитогорский молочный комбинат» с занимаемой долей 48%;

- цельномолочный сегмент продукции с долгосрочным сроком хранения представлен в городе только федеральными игроками, такими как ОАО «Уфамолагропром», ООО «Эдельвейс-М», «Юнимилк» «ВимБильДанн», каждой из которых принадлежит рыночная доля от 20% до 30%;

- йогуртно-десертная группа представлена на рынке Магнитогорска преимущественно федеральными товаропроизводителями, лидерами отрасли являются компании «Данон» (30%) и «ВимБильДанн» (20%).

На рисунке 4 представлены рыночные доли производителей (в %) в разрезе сегментов молочной продукции.

Рисунок 4. Рыночные доли производителей на молочном рынке г. Магнитогорска в разрезе сегментов молочной продукции

Основные выводы анализа молочного рынка г. Магнитогорска

1. Высокий уровень конкурентной борьбы между товаропроизводителями, в особенности:

- между мелкими региональными игроками рынка за сегмент цельномолочной продукции с малым сроком хранения;

- между региональными и федеральными товаропроизводителями за сегмент цельномолочной краткосрочной продукции; причём компании-лидеры ведут особую политику, направленную на ослабление конкуренции, вытесняют региональных производителей из торговых сетей. Небольшие предприятия не в состоянии платить бонусы за вход в ту или иную торговую сеть, а компании-лидеры, в свою очередь, напротив, предлагают торговым сетям бонусы за их отказ работать с мелкими товаропроизводителями;

- между федеральными товаропроизводителями за сегмент рынка йогуртно-десертной группы, а также за сегмент цельномолочной продукции длительного срока хранения.

2. Монополизация Магнитогорского рынка крупными молочными игроками федерального уровня в рамках общероссийской монополизации.

3. Создание холдингов предприятий регионального уровня как формы противостояния монополизации рынка федеральными игроками.

Заключение

Проанализировав структуру молочного рынка г. Магнитогорска, можно сделать общий вывод: в настоящее время почти весь объём спроса (порядка 97%) покрывается за счёт продукции местных и федеральных производителей.

Доля импортных молочных продуктов на рынке крайне мала (менее 3%) и представлена продукцией экстра-класса в дорогом сегменте, а потому её исчезновение из продажи (вследствие запрета на ввоз на российский рынок) не окажет существенного влияния на сложившуюся структуру спроса и уж тем более никаким образом не затронет продовольственную безопасность города.

[1] Федеральная служба Государственной статистики: http://www.gks.ru

Страница обновлена: 22.01.2024 в 19:17:33