Направления активизации инвестиционных процессов в российской экономике

Савичева Е.Ю.1, Павлюк В.П.1

1 Севастопольский филиал Московского государственного университета им. М.В. Ломоносова

Скачать PDF | Загрузок: 5

Статья в журнале

Российское предпринимательство *

Том 16, Номер 9 (Май 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Савичева Е.Ю., Павлюк В.П. Направления активизации инвестиционных процессов в российской экономике // Российское предпринимательство. – 2015. – Том 16. – № 9. – С. 1315-1328. – doi: 10.18334/rp.16.9.219.

Аннотация:

Учитывая исчерпание ресурсной базы для осуществления инвестиционных проектов, основное внимание в статье уделено поиску возможных источников финансирования инвестиционных проектов. Обосновывается необходимость концентрации усилий на использовании внутренних источников посредством трансформации денежно-кредитной системы, отличающейся эмиссионно-инфляционными диспропорциями, посредством совершенствования системы налогообложения, а также при помощи интенсивного развития механизма государственно-частного партнерства, путем введения контроля за спекулятивным движением капитала.

Ключевые слова: налоговая система, инвестиции, приватизация, денежно-кредитная политика, спекулятивный капитал

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

| эмиссионная подкачка государственных институтов развития и восстановление суверенной денежно-кредитной политики позволит восстановить необходимый уровень монетизации российской экономики именно отсутствие паритетных начал и дефицит доверия во взаимоотношениях бизнеса и государства являются основными барьерами на пути интенсивного развития механизма государственно-частного партнерства в России при ограниченности бюджетных средств государству целесообразно сместить акценты от непосредственного выделения бюджетных средств к косвенному регулированию: субсидированию процентных ставок, использованию государственных гарантий по кредитам, страхование рисков |

Введение

Согласно данным Международного Валютного Фонда, с 2000 по 2013 годы среднегодовые темпы роста ВВП России в целом и ВВП на душу населения составили 4,4% и 4,6% соответственно. Темпы экономического развития в России оказались выше среднемирового показателя и практически в 3 раза превысили аналогичный показатель в развитых странах [1].

Таблица 1

Темпы экономического роста по отдельным странам и группам стран в 2005‑2013гг, % к предыдущему году (источник - [5])

|

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

Мир

|

4,7

|

5,2

|

5,3

|

2,7

|

-0,4

|

5,2

|

3,9

|

3,2

|

2,9

|

|

Развитые

страны

|

2,8

|

3,0

|

2,7

|

0,1

|

-3,4

|

3,0

|

1,7

|

1,5

|

1,2

|

|

Россия

|

6,4

|

8,2

|

8,5

|

5,2

|

-7,8

|

4,5

|

4,3

|

3,4

|

1,3

|

Указанные темпы экономического развития не должны вводить нас в состояние эйфории прежде всего потому, что экономический рост 2000-2013 гг. во многом носил восстановительный характер и в основном был обеспечен за счет роста платежеспособного спроса в условиях высоких цен на энергоносители.

Вместе с тем широко известно, что рост внутреннего и внешнего спроса без повышения производительности труда и конкурентоспособности дает лишь кратковременный эффект, в долгосрочной перспективе экономика возвращается к первоначальным объемам производства, но при более высоких ценах.

Подобную ситуацию мы можем наблюдать в современной российской экономике. Начиная с 2011 года, замедляются темпы экономического развития на фоне роста уровня цен в стране.

Анализ вышеприведенных данных позволяет нам сделать вывод о стагнации российской экономики в 2013 году, которая сохранила свою актуальность и в 2014 году. Так, по данным Росстата, в 2014 году темп экономического роста составил всего лишь 0,6%.

При этом попытки объяснить критическое состояние российской экономики, находящейся на грани перехода от стагнации к рецессии, внешним воздействием на экономику верны лишь отчасти. Да, действительно, введенные санкции оказали свое отрицательное воздействие на макроэкономическую ситуацию в России. Но как объяснить замедление темпов экономического роста на протяжении 2011-2013 годов, когда никаких санкций не было?

Таблица 2

Основные макроэкономические показатели развития России в 2007‑2013 гг. (источник - [5])

|

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

ВВП,% к

аналогич-ному периоду предыдущего года

|

8,5

|

5,2

|

-7,8

|

4,5

|

4,3

|

3,4

|

1,3

|

|

Промышленность,%

к аналогичному периоду предыду-щего года

|

6,8

|

0,6

|

-9,3

|

8,2

|

4,7

|

2,6

|

0,4

|

|

Сельское

хозяй-ство,% к аналогич-ному периоду предыдущего года

|

3,3

|

10,8

|

1,4

|

-11,3

|

23,0

|

-4,8

|

6,2

|

|

Инвестиции

в ос-новной капитал,% к аналогичному периоду предыду-щего года

|

23,8

|

9,5

|

-13,5

|

6,3

|

10,8

|

6,6

|

-0,3

|

|

Индекс

потреби-тельских цен, декабрь к декабрю

|

11,9

|

13,3

|

8,8

|

8,8

|

6,1

|

6,6

|

6,5

|

|

Степень

износа основных фондов на конец года

|

46,2

|

45,3

|

45,3

|

47,1

|

47,9

|

47,7

|

48,2

|

По нашему мнению, основная причина замедления темпов экономического роста – это исчерпание прежних источников экономического роста. Экономический рост 2000-2011 гг. (за исключением кризисного 2009 года) был обеспечен за счет превалирующей динамики роста потребительских расходов в ущерб росту инвестиционных расходов.

Сложившаяся ситуация в значительной степени была усугублена низкой эффективностью работы рынков и государственного управления. В итоге рост платежеспособного спроса перешел в инфляцию и импорт.

При этом за указанный период времени структура отечественной экономики не претерпела существенных изменений. По-прежнему энергоемкость российской экономики в среднем в 2,5 раза превышает среднемировой показатель [2]. Степень износа основных фондов растет из года в год и приближается к 50%, фондовооруженность российского рабочего места в разы меньше аналогичного показателя в развитых экономиках. В России по экономике в целом она составляет всего 15% от уровня Соединенных Штатов Америки [3]. Низкая фондовооруженность, в свою очередь, обусловливает низкий уровень производительности труда. Уровень производительности труда в России составляет 26,8% от показателя США, 40% от показателя Японии и Германии, 33,3% от показателя Франции [4].

При этом необходимо четко осознавать, что без обновления основных фондов, без открытия высокотехнологичных производств, без роста производительности труда невозможно обеспечить устойчивые темпы экономического развития, повышение качества жизни населения. Только инвестиции могут стать основным драйвером роста российской экономики. Наращиванию инвестиционной активности в ближайшие годы нет альтернативы. Неслучайно об этом говорит и В. Путин, выступая на Петербургском международном форуме: «России нужна настоящая технологическая революция, серьёзное технологическое обновление, нам необходимо провести самое масштабное за последние полвека технологическое перевооружение наших предприятий» [9].

Именно катастрофическая нехватка инвестиционных расходов и стала, по нашему мнению, немаловажной причиной стагнации российской экономики, грозящей перейти в полноценную рецессию. Несмотря на значительный приток в страну ресурсов извне, так и не удалось довести норму накопления до необходимого уровня. В среднем доля инвестиций в основной капитал в период 2009-2013 гг. удерживалась на уровне 19,9% ВВП [5] при том, что норма накопления считается достаточной, если она составляет примерно 25% ВВП. Для сравнения: норма накопления в развивающихся странах составляет примерно 30-35% ВВП, в Китае – почти 50%, в СССР она составляла 40% ВВП [6].

Таблица 3

Структура формирования ВВП по источникам доходов в 2007-2013гг, % к итогу, в текущих ценах (источник - [5])

|

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

ВВП

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

|

В

том числе

|

|

|

|

|

|

|

|

|

Оплата

труда ра-ботников, вклю-чая скрытые оп-лату труда и сме-шанные доходы

|

46,7

|

47,4

|

52,6

|

49,6

|

49,7

|

50,5

|

52

|

|

Чистые

налоги на производство и импорт

|

19,2

|

20,0

|

16,6

|

17,8

|

19,5

|

19,9

|

19,2

|

|

Валовая

прибыль экономики и ва-ловые смешанные доходы

|

34,1

|

32,6

|

30,8

|

32,6

|

30,8

|

29,6

|

28,8

|

По оценкам ученых, для технологического перевооружения отечественной экономики на период 2015–2020 гг. необходим ежегодный рост инвестиций на 8%, на период 2021–2025 гг. – на 10%. Доля инвестиций в ВВП России должна увеличиться с 19% в 2014 г. до 25% в 2020 г. и до 30% в 2025 году. При этом объемы дополнительных инвестиций по сравнению с 2013 г. будут нарастать: в 2015 г. – 1 трлн руб., в 2016 г. – 2 трлн руб., в 2017 г. – 3,5 трлн руб, в 2018 г. – 5 трлн руб, в 2019 г. – 6,5 трлн руб, в 2020 г. – 8 трлн руб [7].

Для отечественной экономики, переживающей весьма сложные времена, финансирование инвестиционных проектов потребует в ближайшие годы выделения колоссальных средств. В условиях текущего бюджетного дефицита становится актуальным вопрос о поиске возможных источников финансирования инвестиционной деятельности. Тем более, что 55% промышленных предприятий указали нехватку финансовых средств в качестве основного барьера на пути роста инвестиционной активности бизнеса [5]. Учитывая остроту проблемы, сфокусируем основное наше внимание на поиске возможных механизмов финансирования инвестиционной деятельности.

Нам представляется, что в условиях введенных экономических санкций, в условиях снижения кредитного рейтинга России до «мусорного» уровня не следует возлагать чрезмерные надежды на иностранные инвестиции в технологическое перевооружение российской экономики. Основной упор должен быть сделан на изыскание внутренних источников финансирования инвестиционных проектов.

Первое направление: восстановление суверенной денежно-кредитной политики, позволяющей восстановить необходимый уровень монетизации российской экономики. Эмиссионная подкачка государственных институтов развития.

Преодоление инвестиционной паузы предполагает наличие «длинных» ресурсов в экономике. Помочь реализации намеченной стратегии, по нашему мнению, сможет пересмотр основных приоритетов денежно-кредитной политики.

Проводимая Банком России политика предусматривает жесткие ограничения на эмиссию денег на заведомо недостаточном для расширенного воспроизводства уровне. Уровень монетизации российской экономики остается одним из самых низких в мире, в 2013 году он составил 47,1%. В то же время в 2012 году этот показатель в Китае составил 195%, в Японии - 174%, в Великобритании - 133%, Германии - 84%. В среднем по миру монетизация экономики в 2012 году составляла 125,1% [8].

Получается, что в российской экономике имеет место не переизбыток предложения денег, а их острая нехватка. Согласно логике Центрального банка, проводимая им рестриктивная денежно-кредитная политика имеет своей целью уменьшить инфляционное давление на экономику. Подобная логика вызывает недоумение, учитывая во многом немонетарный характер российской инфляции, а также весьма слабую корреляционную связь между уровнем цен и денежной массой в отечественной экономике.

Результатом же осуществляемой рестриктивной денежно-кредитной политики выступило удорожание кредитных ресурсов и, как следствие, деградация структуры экономики, когда не обеспечивается не только расширенное, но даже просто производство. Поэтому в этих условиях считаем необходимым осуществить денежную эмиссию для рефинансирования коммерческих банков под залог кредитных требований к предприятиям реального сектора экономики, институтов развития.

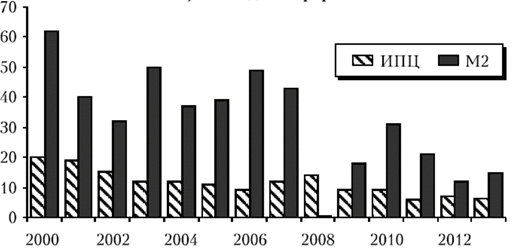

Рисунок. Прирост денежной массы (М2) и инфляции в России, 2000-2013 гг. ( в %) (источник - [17])

При этом, как отметил В.В. Путин на Петербургском международном форуме весной 2014 года, «стоимость таких кредитов не должна превышать уровень инфляции плюс один процент» [9]. Вместе с тем с целью недопущения оттока денег, эмитируемых для финансирования инвестиционных проектов, на валютные и финансовые рынки, необходимо активное использование соответствующих норм валютного регулирования и банковского надзора.

Второе направление: контроль за движением спекулятивного капитала.

В 2006 году Россия взяла курс на либерализацию трансграничного движения капитала, став единственной страной среди крупнейших развивающихся экономик, разрешившей свободное движение капитала. В результате отказа от использования «заградительных» механизмов на пути спекулятивного капитала только в 2014 году, по оценкам Центрального банка России, отток капитала из российской экономики составит 151,5 млрд долл. Это практически в 2,5 раза больше, чем годом ранее [10]. В условиях низкого коэффициента монетизации экономики вывод таких средств из отечественной экономики усугубляет и без того непростую ситуацию с финансированием инвестиционных проектов. Вместе с тем уменьшение чистого оттока капитала с нынешних 3–4% ВВП до нуля повысило бы норму накопления (долю инвестиций в ВВП) на 2–3 п.п. [11]. Поэтому для коренного перелома ситуации хронического недофинансирования инвестиционной деятельности полагаем необходимым возвращение контроля за движением капитала. В этой связи актуальными будут следующие меры:

1) учреждение специального органа по валютному контролю, в обязанности которого входило бы регистрировать и контролировать лица, покупающие или переводящие за рубеж иностранную валюту в целях инвестирования, а также лица, занимающиеся внешнеторговой деятельностью;

2) использование иностранной валюты при осуществлении экспортно-импортных операций должно сопровождаться документальным подтверждением ее целевого использования;

3) установление срока обязательного нахождения инвестиций на территории России для капитала иностранного происхождения;

4) введение налога на капитал российских резидентов, желающих осуществить прямые инвестиции за рубежом;

5) введение ограничений на валютные операции, производимые физическими лицами. В случае превышения лимита физическое лицо должно предоставить пакет обосновывающих документов в орган по валютному контролю;

6) повышение степени открытости информации, касающейся деятельности компаний: введение требований о раскрытии бенефициаров, включая конечных собственников, а также контрагентов, юридическими лицами, владеющими акциями (долями участия) в организациях-нерезидентах;

7) повышение эффективности работы правоохранительных органов в сфере противодействия проведению незаконных операций с валютными ценностями;

8) заключение соглашений об обмене налоговой информацией с офшорными зонами, включенными в утверждаемый Министерством финансов РФ перечень.

Третье направление: широкое применение механизма государственно-частного партнерства (ГЧП).

Одному государству, особенно в условиях текущего дефицита государственного бюджета, явно не под силу в одиночку финансировать инвестиционные проекты. Задача технологического перевооружения отечественной экономики из мифа может превратиться в реальность только в случае объединения усилий бизнеса и государства.

Зарубежный опыт, в частности Германии, говорит о том, что использование механизмов ГЧП повышает эффективность инвестиций в инфраструктуру в среднем на 15,2% [12]. Суммарная стоимость проектов ГЧП в России ( на всех стадиях реализации) составляет 1,044 трлн руб. Общий объем привлеченных частных инвестиций в проекты ГЧП составляет 913,4 млрд руб. (87,44% от суммарной стоимости проектов) [13].

Однако, несмотря на всю очевидную привлекательность ГЧП как механизма привлечения инвестиций в воспроизводственный процесс, его реализация на практике сдерживается целым рядом проблем. Прежде всего до сих пор отсутствует законодательное определение ГЧП на федеральном уровне. Данный пробел в законодательстве приводит к нарушению паритетных отношений между бизнесом и государством. Прослеживается явный перекос в сторону защиты интересов публичного партнера. По оценкам предпринимательского сектора, при реализации проекта ГЧП основная доля риска за осуществление проекта возлагается на частного партнера.

Именно отсутствие паритетных начал во взаимоотношениях бизнеса и государства, дефицит доверия между субъектами партнерских отношений являются, на наш взгляд, основными барьерами на пути интенсивного развития механизма ГЧП в России. Кроме того, ситуация в значительной степени усугубляется отсутствием синхронизации региональных законов о ГЧП с системой функционирующих кодексов, отсутствуют четкие критерии отбора частных партнеров для ГЧП, процедура принятия решений слишком сложна и забюрократизирована, не создана единая методологическая база по подготовке и реализации данных проектов.

Нам представляется, что для более полномасштабного использования ГЧП как механизма привлечения инвестиций должен быть взят курс на установление единых и прозрачных механизмов взаимодействия публичного и частного секторов. В частности:

1) должен быть доработан проект федерального закона «Об основах государственно-частного партнерства в РФ» в части защиты интересов частного партнера;

2) целесообразно разработать единую методологическую базу по подготовке и реализации проектов ГЧП;

3) должны быть внедрены механизмы независимой экспертизы формирования и соблюдения конкурсных процедур отбора частных инвесторов;

4) актуально создание единого профильного ведомства, осуществляющего регулирование в сфере ГЧП;

5) должна быть продолжена работа по формированию благоприятной институциональной среды (снижение административных барьеров, борьба с коррупцией, отсутствие видимых политических рисков, обеспечение конкуренции между частными компаниями и т.д.)

Четвертое направление: осуществление приватизации государственного имущества.

Увеличению возможностей государства по финансированию инвестиционных проектов может способствовать осуществление приватизационных процессов в российской экономике. Доля государственного сектора в экономике страны достигает 50% ВВП. Согласно планам Минэкономразвития, доходы от приватизации в 2014-2016 гг. составят 1,7 трлн руб. В этот период предполагается реализовать пакеты акций 436 акционерных обществ и 513 федеральных государственных унитарных предприятий [14].

Пятое направление: В условиях ограниченности бюджетных средств государству целесообразно сместить акценты от непосредственного выделения бюджетных средств к более широкому использованию схем косвенного регулирования, а именно: субсидирование процентных ставок, использование механизма государственных гарантий по кредитам, страхование рисков.

Шестое направление: модернизация действующей системы налогообложения.

Считаем целесообразным переориентировать действующую систему налогообложения на реализацию технологического перевооружения отечественной экономики путем снижения налоговой нагрузки на все виды инвестиционной и инновационной деятельности. Мировая практика свидетельствует, что совокупное налогообложение не должно превышать 30-35% от дохода. Как следует из результатов исследования консалтинговой компании PricewaterhouseCoopers (PwC), совокупная налоговая ставка в России на конец 2012 г. составляла 54,1%, что значительно выше как средней ставки налоговых платежей в странах Европейского союза - 42,6%, так и в мире в целом - 44,7% [15]. Примерно схожие оценки дает и Всемирный банк. По мнению его представителей, совокупная ставка налога в России составляет 50,7% [16].

Высокие налоговые ставки не только способствуют уходу бизнеса в теневой сектор экономики, но и подрывают финансовые возможности предпринимательского сектора по обновлению основных фондов. Поэтому считаем необходимым освободить предприятия от уплаты налога на имущество при приобретении основных средств, например, в течение трех лет с момента эксплуатации; действенной мерой окажется снижение ставки страховых взносов с фонда оплаты труда организаций, осуществляющих инвестиционную деятельность; хорошим драйвером инвестиционных процессов может стать введение льготных ставок НДС на реализацию отечественного высокотехнологичного оборудования; имеет смысл вернуться к практике освобождения части прибыли, идущей на финансирование инвестиционной деятельности, от налогообложения; целесообразно увеличить сроки предоставления инвестиционного налогового кредита, упростить процедуру его получения. Планируется, что освобождение от налога части прибыли предприятий, направляемой на инвестиции, и переход к ускоренной амортизации как источнику инвестиций обеспечит до 1 трлн руб. дополнительных капвложений [7].

Заключение

Конечно, предлагаемые меры усугубят проблему бюджетного дефицита. Но нам представляется обоснованным отход от соблюдения «бюджетного правила» в текущих условиях. Во-первых, увеличение бюджетного дефицита до 3% ВВП признается безопасным с экономической точки зрения в Европейском союзе, во-вторых, переход к умеренно дефицитному бюджету в размере до 3% ВВП даст около 2 трлн руб. дополнительных инвестиций [7], в-третьих, подобного рода практика соответствует логике антициклической политики, согласно которой бюджет должен быть сбалансирован по итогам экономического цикла, а не каждый год. Ведь деньги, затрачиваемые сегодня на технологическое перевооружение российской экономики, «не проедаются», напротив, они создают прочную основу для открытия в будущем новых предприятий, создания рабочих мест, а, следовательно, создают основу для роста налоговых поступлений в будущем.

Безусловно, расширение ресурсной базы для финансирования инвестиционных проектов - это необходимое, но недостаточное условие активизации инвестиционных процессов. Одними финансовыми вливаниями эту проблему не решить. Действенным механизмом активизации инвестиционных процессов может выступить разработка и внедрение государством новых технологических регламентов, предполагающих введение штрафных санкций за использование морально и технически устаревшего оборудования. Эта мера призвана повысить заинтересованность бизнеса в технологическом перевооружении предприятий. Одновременно должна быть продолжена работа по совершенствованию правового регулирования инвестиционной деятельности. При этом одной из основных целей государственного регулирования должна быть защита прав и законных интересов инвесторов, создание гарантий инвестиционной деятельности, обеспечение защищенности инвестиций.

Нам представляется, что выявленные направления будут способствовать гармонизации инвестиционной и инновационной деятельности в российской экономике.

Страница обновлена: 22.01.2024 в 18:42:04