К вопросу о направлениях развития налогового потенциала региона

Скачать PDF | Загрузок: 2

Статья в журнале

Российское предпринимательство *

№ 17 (263), Сентябрь 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Тюрина Ю.Г. К вопросу о направлениях развития налогового потенциала региона // Российское предпринимательство. – 2014. – Том 15. – № 17. – С. 4-15.

Аннотация:

В статье представлена обобщенная классификация факторов, определяющих развитие и укрепление налогового потенциала региона. Раскрыто влияние внешних и внутренних факторов на развитие налогового потенциала Оренбургской области. Поставлена задача системного решения проблемы укрепления налогового потенциала регионов Российской Федерации. Предложены направления совершенствования методического и информационного обеспечения оценки налогового потенциала региона.

Ключевые слова: налоговый потенциал, регион, Оренбургская область, оценка налогового потенциала, развитие налогового потенциала

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Стремление государства достигнуть устойчивого экономического роста, направленного на реализацию приоритетных направлений государственной политики, включая укрепление человеческого капитала и справедливое распределение доходов, стабильность развития и поддержание экономической безопасности, требует решения проблем обеспечения полноты и своевременности поступлений в бюджеты разных уровней, ожидаемый уровень аккумулирования которых можно оценить по величине налогового потенциала.

Факторы, влияющие на величину налогового потенциала

Налоговый потенциал представляет собой одну из ключевых характеристик, отражающих уровень регионального развития. В условиях современных социально-экономических преобразований возрастает потребность в разработке научных подходов по более точной оценке налогового потенциала региона.

Анализ зарубежной практики показал, что укрепление налогового потенциала в федеративных государствах связано с развитием межбюджетных отношений, в рамках которых соблюдается баланс государственных и региональных интересов. Субфедеральные органы власти имеют реальную налоговую автономию, которая выражается в наличии надежных налоговых источников бюджетных поступлений.

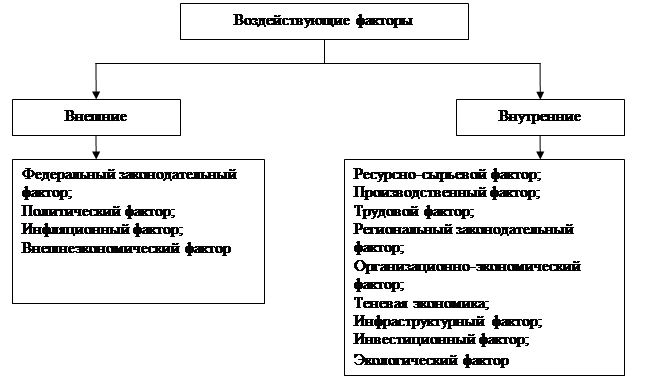

Авторы, классифицируя факторы формирования налогового потенциала, выделяют основные и второстепенные; внешние и внутренние; общие, частные и специфические; постоянные и переменные; экстенсивные и интенсивные; количественные и качественные; измеряемые и неизмеряемые [5, 6]. По источнику возникновения всю совокупность факторов можно разделить на две группы: внешние и внутренние (см. рис. 1) [1].

Рис. 1. Факторы, влияющие на величину налогового потенциала территории

Таким образом, к числу основных внешних факторов можно отнести следующие: изменение налогового законодательства, политическая обстановка в государстве, внешнеэкономическая деятельность, инфляция; к внутренним факторам причисляют следующие: экономическое развитие региона, особенности налогового федерализма, природно-ресурсный потенциал, инвестиционный климат, промышленную политику, наличие «теневого сектора экономики», качество налогового администрирования и др.

Эффективность налоговой политики зависит от того, насколько четко организовано согласование интересов государства и регионов. Политический фактор реализуется через оптимизацию отношений между федеральным, региональными, местными бюджетами.

Инфляционные факторы подтачивают экономику всей страны посредством дополнительной денежной эмиссии. Под влиянием инфляционных ожиданий капитал, который должен быть в реальном секторе экономики при нормализации макроэкономических показателей, остается в финансовом секторе.

Оценка влияния внутренних факторов на формирование налогового потенциала региона применительно к Оренбургской области показала следующее.

Рассматриваемый регион ввиду благоприятного природно-климатического расположения является крупным производителем и, одновременно, потребителем газа, нефти. По добыче основных видов полезных ископаемых Оренбуржье занимает в России высокое место, так, ежегодно на территории области добывается свыше 3% нефти, газа и газового конденсата от общероссийского уровня, производится свыше 16% медного и 24% цинкового концентрата [4].

Производственный фактор представляет собой результат деятельности в основных сферах развития региона, включая состояние производственных мощностей. Основным ограничением, формирующим исходную величину налогового потенциала региона, является суммарная налоговая база. Именно налоговая база служит тем базисом, на основе которого осуществляется процесс трансформации налоговых обязательств в фактические налоговые платежи, текущие недоимки и неуплаченные налоги по причине уклонений.

Решающее воздействие на величину суммарной налоговой базы региона оказывает структура экономики, которая характеризуется преобладающим развитием одних отраслей, комплексов, секторов над другими. Различаясь по ряду макроэкономических показателей, финансовой обеспеченности, структуре доходов и расходов, и многим другим важнейшим характеристикам, такие превалирующие в структуре экономики отрасли, комплексы и сектора формируют высокую или низкую величину налогового потенциала. В конечном итоге, структура экономики представляет собой основное ограничение (фактор), формирующее исходную величину налогового потенциала региона. Эффективно сформированная структура экономики способствует получению высокого валового регионального продукта, увеличению доходов хозяйствующих субъектов и населения, расширению производства, стабилизации социально-экономической обстановки в обществе и, соответственно, повышению уровня социально-экономического развития субъекта Российской Федерации.

Анализ текущего состояния Оренбургской области

Основные отрасли экономики Оренбургской области: газовый, нефтяной, энергетический, металлургический, машиностроительный комплексы. Экономика области включена в систему внешнеэкономических связей с десятками стран. Природно-климатические условия хозяйствования предопределили развитие сельского хозяйства, в связи с чем регион занимает 14-15-е место в России по объему производства валовой продукции сельского хозяйства.

Состояние и эффективность использования трудового фактора региона предопределяют реальное состояние экономики региона, перспективы повышения уровня жизни населения. Трудовой фактор оказывает влияние на налоговый потенциал региона через доходы граждан, потребление, накопление капитала.

Основная проблема, к сожалению, характерная и для других регионов, – это естественная убыль населения. Согласно статистическим данным, население Оренбургской области постоянно сокращается, с 2001-го по 2012 гг. население области сократилось на 180 тыс. человек или на 8,9%. При этом наблюдается не только естественное сокращение населения, но и миграционное. Следует учитывать, что трудовой потенциал региона – один из ключевых факторов налогового потенциала, поскольку развитие любой территории зависит в первую очередь от количества и качества человеческого капитала, которым она располагает.

Региональный законодательный фактор отражает возможности и способности органов власти субъектов федерации осуществлять комплекс действий по принятию и изданию нормативно-правовых актов по вопросам, связанным с осуществлением региональной налоговой политики. Компетенция законодательной власти субъектов Федерации закреплена в Налоговом Кодексе Российской Федерации (НК РФ), в частности, при установлении региональных налогов законодательными органами субъектов определяются такие элементы налога, как налоговые ставки в пределах, установленных НК РФ, порядок и сроки уплаты налога, могут также предусматриваться налоговые льготы и основания их предоставления налогоплательщикам.

В силу значительного разнообразия и асимметрии стартовых условий для развития субъектов Российской Федерации особая роль в осуществлении налоговой политики принадлежит именно региональному уровню государственного и муниципального управления. В частности, в НК РФ закреплены положения, расширяющие полномочия субъекта Российской Федерации по налогу на прибыль организаций. На территории Оренбургской области пониженная ставка по налогу на прибыль организаций (14,0%) предоставляется субъектам инвестиционной деятельности, заключившим «договор о реализации инвестиционного проекта или инвестиционной программы». Рассматриваемая льгота носит непосредственно инвестиционный характер и является на настоящий момент одной из наиболее часто встречающихся в практике регионов. Таким образом, с помощью инструментов налогового воздействия (налоговые льготы, ставки и др.) органы власти субъекта Российской Федерации могут влиять на налоговые поступления в бюджет и на налоговый климат региона.

Немаловажное значение в системе налогового потенциала имеет организационно-управленческий фактор. Одним из возможных путей повышения уровня собираемости налогов и сборов может быть совершенствование системы налогового консультирования со стороны налоговых органов, к примеру, в таких ситуациях, когда налогоплательщик обращается к налоговому инспектору с вопросами относительно того, где можно получить дополнительную информацию о порядке взимания того или иного налога, пытается уточнить, что необходимо делать в той или иной ситуации для того, чтобы правильно заполнить налоговую декларацию и т.д.

Таким образом, от эффективности контрольной работы налоговых органов по мобилизации налогов и сборов в бюджеты всех уровней в значительной мере зависит величина налогового потенциала региона. Отлаженная работа налоговых органов во взаимодействии с иными государственными контролирующими органами в регионе вполне может повысить эффективность их функционирования. Немаловажное значение также приобретает одно из направлений работы налоговых органов Оренбургской области, такое как легализация «теневой» заработной платы. В связи с этим руководители организаций и индивидуальные предприниматели, выплачивающие заработную плату в размерах ниже среднего уровня по видам экономической деятельности, заслушиваются на комиссиях по легализации «теневой» заработной платы. Нередки случаи после подобных «слушаний» повышения заработной платы до среднеотраслевого уровня [3].

Основные направления механизма укрепления налогового потенциала

Инфраструктурный фактор характеризует транспортно-географическое положение региона, что играет важную роль в повышении мобильности производственных ресурсов. Если рассматривать Оренбургскую область с данной точки зрения, то необходимо отметить уникальное геополитическое положение региона, поскольку он является приграничным регионом Казахстана и через него проходят транзитные грузовые и пассажирские потоки в направлении «Центр - Средняя Азия» и «Запад – Восток».

Стратегия развития региона и формирование благоприятного инвестиционного климата являются основой развития бизнеса, роста его капитализации, и как следствие, увеличения валового регионального продукта и налоговых поступлений.

Стимулирование инвестиционной активности может осуществляться различными способами, в том числе и посредством реформирования налоговой системы страны. Именно с помощью системы налогообложения государство может влиять на объем финансовых ресурсов, остающихся в распоряжении предприятий, и которые в дальнейшем могут быть использованы в качестве капитальных вложений в основной капитал. Если судить об инвестиционной активности Оренбургской области, то следует отметить тот факт, что на сегодняшний день несколько инвестиционных проектов Оренбургской области вошли в Перечень приоритетных инвестиционных проектов, реализуемых на территории Приволжского федерального округа, в рамках Стратегии социально-экономического развития Приволжского федерального округа на период до 2020 г.

На современном этапе, когда долгосрочные банковские кредиты остаются малодоступными и государство также не всегда осуществляет поддержку инвестиционных проектов путем предоставления бюджетных средств, самофинансирование является одной из основных форм обеспечения инвестиций. Так, в Оренбургской области преобладает инвестирование за счет собственных средств, и их доля в источниках финансирования увеличивается из года в год. Доля зарубежных инвестиций в общем объеме капиталовложений в области невелика и сокращается на протяжении последних лет, что, несомненно, является негативной тенденцией, поскольку большинство инвестиционных проектов требует относительно больших объемов капиталовложений, которые могут осуществить иностранные инвесторы. Таким образом, развитие региональных инвестиционных процессов сегодня зависит от множества факторов, ключевым из которых является активное участие в этом процессе государства по вопросам использования инструментов налогового стимулирования.

Экологический фактор определяется состоянием окружающей среды региона. Существует возможность повысить налоговый потенциал аграрной сферы региона путем расширения налоговой базы посредством осуществления комплекса мероприятий. Приоритетами здесь могут быть: создание научно-производственных кластеров, стимулирование развития малого предпринимательства, сферы услуг, туристической отрасли и т.п.

Корректировка системы налогового федерализма, строящегося преимущественно на трансфертных моделях, требует анализа перспектив совершенствования показателей и методов оценки налогового потенциала территорий. Представляется целесообразным обоснование единых методических подходов к оценке налогового потенциала региона, их формализация в налоговом паспорте, что будет способствовать укреплению их финансовой самостоятельности. Именно поэтому нормативно-правовое закрепление единой методики оценки налогового потенциала для регионов и государства в целом является одним из направлений увеличения налогового потенциала на современном этапе.

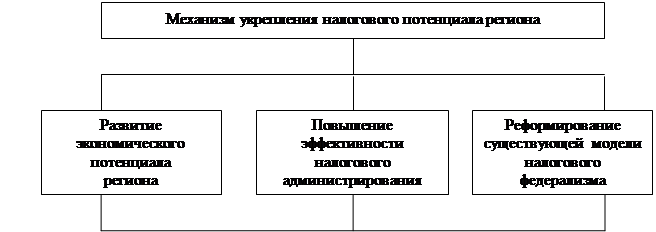

Проблема укрепления налогового потенциала регионов РФ является многоаспектной и требует системного решения (см. рис. 2).

Рис. 2. Основные направления механизма укрепления налогового потенциала

регионов РФ

На основании вышеизложенного можно сделать следующие выводы.

Во-первых, самостоятельность субфедеральных бюджетов необходимо обеспечивать, используя четкую систему осуществления налогового федерализма.

Во-вторых, существующая дифференциация российских регионов по природно-климатическим и географическим условиям, уровню социально-экономического развития, налоговому потенциалу требует внесения корректировок в планировании и прогнозировании налоговых возможностей региона.

В-третьих, укрепление налогового потенциала необходимо проводить с учетом разного спектра возможностей и, в первую очередь, самих регионов.

Таким образом, укрепление налогового потенциала региона России связано с решением комплекса задач, направленных на обеспечение экономической стабильности, совершенствование бюджетно-налогового законодательства и улучшение системы и механизма налогового администрирования.

Развитие системы информационного взаимодействия

Целью налогового планирования, как на федеральном, так и на региональном уровнях, является оценка соотношения налоговых потенциалов территорий и фактических поступлений налогов, а налогового прогнозирования – определение возможных объемов налоговых платежей в плановом и прогнозных периодах [2]. Приоритетами при осуществлении стратегического планирования развития налогового потенциала региона могут быть: создание научно-производственных кластеров, развитие сферы услуг, туристической отрасли и т.п.

Корректировка действующего порядка налогового федерализма требует анализа перспектив совершенствования показателей и методов оценки налогового потенциала территорий.

Большинство проблем, возникающих при расчете налогового потенциала, снимаются при переходе к методу репрезентативной налоговой системы. Применение данного метода оценки приведет к упрощению расчета и повышению его адекватности. Метод репрезентативной налоговой системы является наиболее распространенным методом оценки доходных возможностей регионов в международной практике. Следует отметить, что данный метод все же обладает рядом недостатков, в ряде случаев приводящих к искажениям оценки доходных возможностей регионов, однако основные из недостатков можно устранить путем совершенствования отчетности.

На основании данных Налогового паспорта можно прогнозировать поступления налогов и сборов на перспективу с учетом вероятного изменения законодательства о налогах и сборах, но при этом следует расширить состав показателей налогового паспорта субъекта Российской Федерации и улучшить его методическое обеспечение.

В связи с тем, что основными субъектами, аккумулирующими указанную информацию для рассматриваемого региона, являются Правительство Оренбургской области, налоговая служба и органы государственной статистики по Оренбургской области, целесообразно заключить между ними соглашение (договор) об обмене сведениями, необходимыми для оценки налогового потенциала и приятия решения об осуществлении дальнейших мероприятий. Причем в данном документе должны быть отражены не только объем передаваемых сведений, но и форма представления этой информации, а также способы и периодичность данного обмена информацией, ответственность сторон и ряд других ключевых вопросов. Дальнейшее развитие системы информационного взаимодействия может быть построено на основе формирования и введения единой базы данных по Оренбургской области, которая будет аккумулировать сведения от всех субъектов информационного взаимодействия.

Вывод

Можно выделить целый ряд требований как к методике планирования и прогнозирования налогового потенциала региона, так и к информационной базе данной оценки и прогноза. В их числе можно выделить следующие основные требования с учетом реальных и потенциальных факторов, динамично развивающейся экономики, постоянного внесения изменений в действующее законодательство:

- полнота, точность и своевременность учета налогов;

- учет максимального количества факторов, влияющих на формирование потенциала региона;

- оценка налогового потенциала по каждому виду налогов с учетом экономической, ресурсно-сырьевой специфики региона на основе расчета агрегированной налоговой базы;

- учет данных различных лет с дифференцированными весовыми коэффициентами (чем больше временной лаг, тем ниже вес соответствующего показателя);

- возможность моделирования и прогнозирования налогового потенциала;

- закрепление электронного обмена информацией между госструктурами на законодательном уровне;

- ужесточение контроля над формированием информационных ресурсов регистрирующих органов и др.

Источники:

2. Миндлин Ю.Б., Шедько Ю.Н. Налоговый механизм в социально-экономической системе региона // Налоги и налогообложение. - 2012. - № 6. - С. 95-101.

3. Официальный сайт Управления Федеральной налоговой службы по Оренбургской области [Электронный ресурс]. Режим доступа: http://www.r56.nalog.ru.

4. Портал Правительства Оренбургской области [Электронный ресурс]. - Режим доступа: http://www.orenburg-gov.ru.

5.Слепнева Л.Р., Дондоков З.Б. Налоговый потенциал региона и проблемы его оценки // Российское предпринимательство. 2012. № 5 (203). c. 189196. http://www.creativeconomy.ru/articles/21409/.

6. Слепнева Л.Р. Факторы, определяющие величину налогового потенциала Республики Бурятия // Вестник Забайкальского государственного университета. - 2013. - № 6. - С. 122-136.

Страница обновлена: 29.03.2024 в 17:15:09