Проблемы и перспективы развития ранних стадий венчурного инвестирования в России

Скачать PDF | Загрузок: 2

Статья в журнале

Российское предпринимательство *

№ 4 (250), Февраль 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Бубин М.Н. Проблемы и перспективы развития ранних стадий венчурного инвестирования в России // Российское предпринимательство. – 2014. – Том 15. – № 4. – С. 96-105.

Аннотация:

В статье рассматриваются основные проблемы, существующие на ранних стадиях венчурного инвестирования проектов и компаний. Произведен анализ работы венчурных фондов. Сформулированы проблемы их функционирования и предложены мероприятия по совершенствованию их деятельности.

Ключевые слова: венчурный фонд, инновация, бизнес-ангел, инвестиция, ранняя стадия инвестирования

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Развитие высокотехнологичных отраслей экономики в России не представляется возможным без участия малых инновационных предприятий, которые, в свою очередь, создают и продвигают на российский и мировой рынок конкурентоспособные товары и услуги. Как правило, такие компании образуются при участии венчурного капитала, где основным и первостепенным источником на ранних стадиях финансирования являются бизнес-ангелы и венчурные фонды. Их деятельность позволяет решить вопрос ограниченности собственного капитала, управленческих навыков на начальных этапах развития малых инновационных предприятий.

Российская венчурная индустрия находится на стадии становления и характеризуется неразвитостью институтов венчурного бизнеса, вызванной отсутствием отлаженного механизма функционирования национальной научно-инновационной системы, что представляет важную задачу, поставленную перед государством в Стратегии инновационного развития России до 2020 г. [6]. Поэтому вопросы, связанные с деятельностью российского венчурного рынка имеют особую актуальность в современных условиях.

Идеология инвестирования бизнес-ангелов и венчурных фондов

Развитие высокотехнологичных отраслей экономики связано с особой системой ее инвестирования. Принято считать, что «бизнес-ангельское» инвестирование представляет неформальный рынок венчурного капитала и относится к одному из самых доходных и самых рискованных видов. Бизнес-ангелы финансируют высокорискованные идеи на ранней стадии развития проектов и, в случае успешной реализации проектов, получают высокие прибыли. Таким образом, они способны изменить различные секторы рынка или создать новые ниши, где инвестируемые ими компании становятся абсолютными лидерами. Идеология инвестирования бизнес-ангелов и венчурного финансирования очень схожа. Различие заключается в том, что венчурные фонды инвестируют в уже сформированные инновационные компании с законченной бизнес-моделью, а бизнес-ангелы финансируют проекты на самой ранней стадии формирования бизнеса.

Мировой практике известно, что ранние стадии развития компаний Yahoo, Google, Amazon.com., YouTube, Starbucks Corporation, Fairchild Semiconductor International инвестировали бизнес-ангелы. К основным секторам финансирования бизнес-ангелов относятся: сфера услуг, IT-технологии, промышленное производство, торговля, финансы и страхование. За рубежом в такой вид инвестирования вовлекается все большее количество участников. По оценкам экспертов в США насчитывается 265 тыс. бизнес-ангелов, которые ежегодно инвестируют 25 млрд долл. в более чем 60 тыс. компаний [4]. В Европе насчитывается 125 тыс. активных бизнес-ангелов, а потенциальных – более миллиона, а годовой объем «бизнес-ангельских» инвестиций в 2012 г. превысил 5,1 млрд евро. За последние годы в странах Европейского союза, США, Канаде произошло активное развитие индивидуальных венчурных сетей. По данным Европейской ассоциации бизнес-ангелов (ЕВАN) в 2012 г. насчитывалось 460 сетей [7]. В Великобритании около 18 тыс. бизнес-ангелов вкладывают ежегодно 700 млн долл. в 3,5 тыс. компаний. Только в Великобритании и Финляндии объем их инвестиций в 2 раза больше, чем от венчурных фондов, а число заключаемых сделок в 30–40 раз превышает количество проектов, финансируемых венчурными фондами.

По состоянию на 2012 г. в России действовало 1000 бизнес-ангелов, среди которых Национальная ассоциация бизнес-ангелов (НАБА), Национальное содружество бизнес-ангелов (СБАР), Национальная сеть бизнес-ангелов «Частный капитал», Ассоциация бизнес-ангелов «Стартовые инвестиции» и др. Их малое количество по сравнению с высокоразвитыми странами можно объяснить отсутствием практических знаний, культуры предпринимательства и инвестиционной деятельности в проекты с высокой степенью риска, не сформированным законодательством в области защиты прав бизнес-ангелов. Несмотря на это, Россия обладает большим инвестиционным потенциалом: если в 2011 г. в стране было 95 тыс. миллионеров, то в 2012 г. – 97 тыс. [5]. Исходя из этого следует, что количество бизнес-ангелов на самом деле может исчисляться десятками тысяч. Российские бизнес-ангелы находятся в «тени», соответственно, объем инвестированного капитала оценить сложно, по разным данным он колеблется от 130 млн до 1300 млн долл. [5]. В России отсутствуют точные статистические данные об инвестициях бизнес-ангелов потому, что российские инвесторы, вложившие в проект личный капитал, рассматривают его как собственный бизнес, в последствии он не продается, т.к. связан с человеком, который его ведет.

Проблема оценки еще заключается в том, что в законодательстве существует только один нормативный документ, регулирующий деятельность бизнес-ангелов – Приказ ФСФР от 18 марта 2008 г. № 08-12/пз-н «Об утверждении положения о порядке признания лиц квалифицированными инвесторами» [3]. В нем бизнес-ангелы определяются как частные высококвалифицированные инвесторы, которые имеют собственный капитал не меньше 100 млн руб.; оборот за последний год не менее 1000 млн руб. и сумму активов не менее 2000 млн руб. Такое пространственное определение не специфицирует бизнес-ангелов с точки зрения ведущей роли на рынке венчурного инвестирования.

Российские венчурные фонды в отличие от бизнес-ангелов можно оценить как с количественной, так и с качественной стороны. Основные их характеристики представлены в уже опубликованных трудах [1, 2].

Анализ работы венчурных фондов

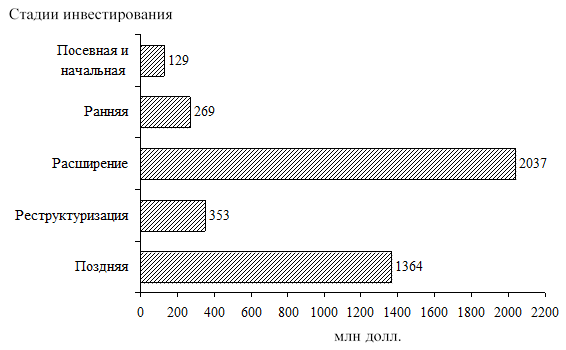

По оценке Российской ассоциации венчурного инвестирования (РАВИ) в конце 2012 г. венчурных фондов, которые финансируют компании только на первичных стадиях развития, было 155 ед. с общим объемом инвестиций 4557 млн долл. Следует отметить, что количественная оценка инвестиций носит условный характер, т.к. представленные статистические данные не разделены и характеризуют в общем две стадии развития – посевную и начальную [5]. Распределение объемов инвестиций по стадиям в 2012 г. отображено на рисунке 1.

Рис. 1. Распределение объемов инвестиций по стадиям в 2012 г. [5]

Из рисунка 1 видно, что распределение объемов инвестиций по стадиям происходит крайне неравномерно, наименьший объем инвестиций наблюдался на посевной, начальной и ранней стадиях и составил, соответственно, 129 млн долл. и 269 млн долл., а наибольший (2037 млн долл.) – на стадии расширения компании. Такая тенденция наблюдается на протяжении нескольких последних лет (см. табл. 1).

Таблица 1

Динамика объемов инвестиций и их структуры по стадиям в 2009–2012 гг. [5]

|

Стадии

|

2009 год

|

2010 год

|

2011 год

|

2012 год

| ||||

|

Объем, млн долл.

|

Объем

в % |

Объем, млн долл.

|

Объем

в % |

Объем, млн долл.

|

Объем

в % |

Объем, млн долл.

|

Объем

в % | |

|

Посевная

и начальная

|

13,29

|

2,62

|

21,52

|

0,86

|

129,18

|

4,19

|

129,00

|

3,11

|

|

Ранняя

|

110,46

|

21,75

|

131,78

|

5,24

|

143,03

|

4,64

|

269,00

|

6,48

|

|

Расширение

|

314,15

|

61,85

|

2257,88

|

89,82

|

979,91

|

31,79

|

2037,00

|

49,06

|

|

Реструкту-ризация

|

70,00

|

13,78

|

2,66

|

0,11

|

6,80

|

0,22

|

353,00

|

8,50

|

|

Поздняя

|

0,00

|

0,00

|

100,00

|

3,98

|

1823,85

|

59,16

|

1364,00

|

32,85

|

|

Итого

|

507,90

|

100,00

|

2513,84

|

100,00

|

3082,77

|

100,00

|

4152,00

|

100,00

|

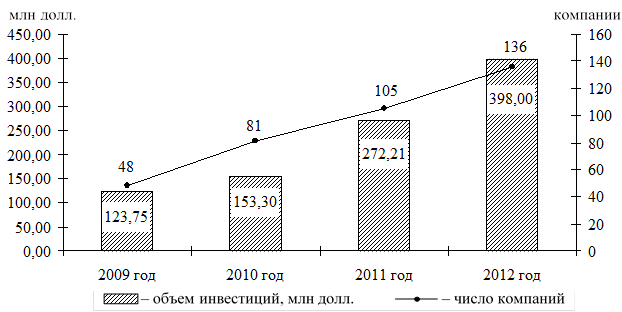

Из таблицы 1 следует, что в 2009–2012 гг. посевная и начальная стадии развития компаний инвестировались на уровне 2–4% от общего объема инвестиций, а ранняя стадия – на уровне 4–6% (за исключением 2009 г.). Общий объем зафиксированных инвестиций в 136 компаний на посевной, начальной и ранней стадиях в 2012 г. составил 398 млн долл. или 9,59% от их общего объема.

В распределении объемов и числа инвестиций на посевной, начальной и ранней стадиях за последние рассматриваемые годы наблюдается положительная динамика (см. рис. 2).

Рис. 2. Распределение объемов и числа инвестиций на посевной, начальной и ранней стадиях в 2009–2012 гг. [5]

Из представленного на рисунке 2 графика видно, что в 2011 г. было профинансировано 105 компаний, в 2012 г. – 136. Из динамики следует, что средний рост за последние годы составил 30% в год, максимальный рост наблюдался в 2010 г. и составил 68,75%.

Темп роста объемов инвестиций за 2011–2012 гг. равен 61,89% в год. В 2010 г. он был отмечен на уровне 23,88%, что связано с последствиями финансового кризиса в экономике 2008 г.

Распределение инвестиций по отраслям

Распределение числа и объемов инвестиций на ранних стадиях финансирования компаний по отраслям экономики происходит крайне неравномерно (см. табл. 2).

Таблица 2

Распределение числа и объемов инвестиций на ранних стадиях финансирования компаний по отраслям в 2012 г. [5]

|

Отрасли

|

Число инвестиций, кол-во сделок

|

Объем, млн долл.

|

Доля от общего объема, %

|

|

Телекоммуникации

|

75

|

239,00

|

60,09

|

|

Транспорт

|

1

|

30,00

|

7,54

|

|

Сельское

хозяйство

|

2

|

23,30

|

5,86

|

|

Компьютерные

технологии

|

5

|

20,00

|

5,03

|

|

Электроника

|

8

|

16,40

|

4,12

|

|

Здравоохранение

|

15

|

14,40

|

3,62

|

|

Химические

материалы

|

6

|

9,84

|

2,47

|

|

Промышленное

оборудование

|

9

|

8,39

|

2,11

|

|

Строительство

|

3

|

4,74

|

1,19

|

|

Экология

|

1

|

3,88

|

0,98

|

|

Энергетика

|

3

|

1,91

|

0,48

|

|

Биотехнологии

|

1

|

1,90

|

0,48

|

|

Потребительский

рынок

|

0

|

0

|

0

|

|

Легкая

промышленность

|

0

|

0

|

0

|

|

Финансовые

услуги

|

0

|

0

|

0

|

|

Другие

отрасти

|

7

|

23,96

|

6,02

|

|

Итого

|

136

|

398,00

|

100,00

|

Из таблицы 2 следует, что лидирующую позицию с точки зрения инвестирования в 2012 г. занимал телекоммуникационный сектор с объемом инвестиций 239 млн долл. (60,09% от общего объема сделок). В этом секторе было отмечено максимальное число инвестиций – 75 ед. сделок. Значительно меньший объем инвестиций вложен в транспортный сектор, он составил 30 млн долл. (7,54% от общего объема), при этом была совершена только одна сделка. Аутсайдерами по инвестиционным вложениям в 2012 г. были следующие отрасли: потребительский рынок, легкая промышленность, финансовые услуги.

Проблемы развития российского венчурного фонда и пути их решения

Российский венчурный рынок ранней стадии инвестирования находится на этапе формирования и сильно отстает от развитых стран. Например, только в первом квартале 2013 г. в США венчурные фонды привлекли инвестиции на сумму 4,1 млрд долларов, что на 22% больше, чем в четвертом квартале 2012 г. [8]. Общий объем инвестиций в 2012 г. составил 29,7 млрд долл.

Среди основных существующих проблем на венчурном рынке ранней стадии инвестирования следует отметить:

– экономическую нестабильность и неопределенность инновационных проектов на ранних стадиях, что связано с высокой долей их риска;

– законодательную незакрепленность статуса бизнес-ангелов;

– слабое развитие инфраструктуры, что осложняет поиск подходящих компаний для инвестиций;

– небольшой спрос на российские высокотехнологичные разработки со стороны отечественных компаний;

– недоверие предпринимателей к инвесторам, вызванное значительным объемом криминального капитала в российской экономике;

– низкую привлекательность вложений в инновационные проекты по сравнению с вложениями в сырьевой сектор экономики, который обеспечивает высокую доходность при относительно низких рисках;

– незначительную долю потенциальных бизнес-ангелов, которые имеют представление об особенностях продвижения на рынок инновационных технологий.

Существующие проблемы необходимо решать, в первую очередь, при помощи государства, которому, по мнению автора, необходимо принять ряд следующих мер:

– активное государственное вмешательство по развитию венчурного рынка;

– разработка целевых государственных программ по поддержке и стимулированию деятельности бизнес-ангелов;

– создание правовой основы венчурной деятельности на региональном и федеральном уровнях;

– обеспечение финансовой поддержки целевых грантов, а также налоговых льгот для бизнес-ангелов;

– снижение процентных ставок в банках на развитие малых инновационных предприятий;

– создание региональных сетей бизнес-ангелов и расширение их спектра услуг;

– государственное стимулирование развития ассоциаций бизнес-ангелов;

– создание прозрачных моделей поддержки бизнес-ангельских инвестиций;

– повышение образования в сфере венчурной деятельности путем обучения специалистов в учебных заведениях;

– использование зарубежного опыта по ведению венчурного бизнеса;

– воспитание венчурной культуры среди предпринимателей.

Выводы

Следует отметить, что в России есть базовая предпосылка, которая в дальнейшем может способствовать развитию венчурного рынка ранних стадий инвестирования. Сейчас в частном секторе российской экономики уже накоплены значительные финансовые ресурсы, которые могут инвестироваться в реальный сектор с помощью бизнес-ангелов.

Таким образом, финансирование проектов на ранней стадии – особый инвестиционный сектор, где бизнес-ангелы и венчурные фонды играют решающую и определяющую роль. Поскольку он находится на этапе формирования, то в нем существует множество проблем. Для их решения необходимо создавать специализированные организационные элементы, механизмы их функционирования и взаимодействия на государственном уровне.

В первую очередь, это касается разработки механизмов государственной поддержки, принятия стимулирующих комплексных программ, способствующих развитию венчурного рынка не только на ранних стадиях инвестирования, но и в целом, что впоследствии приведет к формированию национальной венчурной модели. Венчурная индустрия имеет все предпосылки стать ключевым инструментом, стимулирующим быстрый прогресс инновационного сектора экономики, где существенным фактором, определяющим ее развитие, является финансовый потенциал страны.

Источники:

2. Бубин М.Н. Анализ инвестиционной активности российских венчурных фондов // Современные научные исследования. Выпуск 1. – Концепт. – 2013. – № 1. – C. 1–6.

3. Приказ ФСФР России от 18.03.2008 № 08-12/пз-н (ред. от 24.04.2012) «Об утверждении Положения о порядке признания лиц квалифицированными инвесторами». – Бюллетень нормативных актов федеральных органов исполнительной власти. – № 19.

4. Инновационное предпринимательство: как работает венчурная «лестница». Сборник статей. – М.: ОАО «Российская венчурная компания», Бизнес-журнал, 2010. – 64 с.

5. Обзор рынка. Прямые и венчурные инвестиции в России 2012. – СПб: РАВИ. – 2013. – 218 с.

6. Распоряжение Правительства РФ от 08.12.2011 № 2227-р «Об утверждении Стратегии инновационного развития Российской Федерации на период до 2020 года». – Собрание законодательства РФ от 02.01.2012. – № 1. – с. 216.

7. European Angel Investment Overview 2012 [Электронный ресурс]. – Режим доступа: http://www.eban.org/wp-content/uploads/2013/07/EBAN-Angel-Investment-Overview-2012.pdf.

8. National Venture Capital Association (NVCA) [Электронный ресурс]. – Режим доступа: http://www.nvca.org.

Страница обновлена: 19.04.2024 в 04:15:07