Особенности применения налоговых льгот для физических лиц

Скачать PDF | Загрузок: 1

Статья в журнале

Российское предпринимательство *

№ 15 (261), Август 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Дивина Л.Э. Особенности применения налоговых льгот для физических лиц // Российское предпринимательство. – 2014. – Том 15. – № 15. – С. 24-29.

Аннотация:

В статье рассматриваются налоговые вычеты по налогу на доходы физических лиц, представляется оценка их эффективности; проанализирован социально-экономический эффект от применения имущественного налогового вычета.

Ключевые слова: налоговые льготы, бюджет, налог на доходы физических лиц, подоходный налог, налоговый вычет

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Основным налогом для физических лиц в Российской Федерации является налог на доходы физических лиц (НДФЛ).

Возникновение налога относится к 1842 г., тогда в Англии был введен утроенный налог на роскошь, ставший прародителем современного налога на доходы населения, который действует в большинстве стран мира. В России закон «О государственном подоходном налоге» был принят Временным правительством 6 апреля 1916 г., но так и не вступил в силу из-за Октябрьской революции. Уже в советской России подоходный налог начал действовать в 1918 г. В последующие годы изменялся порядок начисления и ставки налога. Одним из ключевых моментов в истории подоходного налога было издание Указа Верховного Совета СССР от 30.04.1943 «О подоходном налоге с населения».

Законом «О подоходном налоге с физических лиц» 07 декабря 1991 г. № 1998-1 были заложены основы ныне действующего налога на доходы с физических лиц.

Согласно главе 23 о «Налоге на доходы физических лиц», введенной в действие с 01 января 2001 г., формами льгот по НДФЛ является право воспользоваться налоговыми вычетами и освобождениями. К освобождениям относятся некоторые компенсации, пособия, пенсии и т.п.

Налоговые вычеты

Налоговых вычетов в России существует 4 вида:

1) стандартные;

2) социальные;

3) имущественные;

4) профессиональные.

Рассмотрим эффективность применения имущественных налоговых вычетов.

В НК РФ содержится ст. 220 «Имущественные налоговые вычеты». Несмотря на то, что этому посвящена всего лишь одна статья, возникает вопрос: положительное или отрицательное воздействие оказывает как на налогоплательщика, так и на государство имущественные вычеты.

Налоговая льгота в связи с приобретением имущества возникла вместе с появлением налога на доходы физических лиц в 1991 г.

Проанализируем, как влияет имущественный налоговый вычет на налогоплательщика и на государство.

Сначала дадим определение имущественному налоговому вычету.

Имущественный налоговый вычет - это возврат части средств, потраченных на приобретение имущества с подоходного налога. Вычет производится только в отношении доходов, которые облагаются налогом на доходы физических лиц по ставке 13%.

Вычет предоставляется:

- по доходам от продаж имущества, а также доли или долей в нем, части в уставном капитале организации, прав требования по договору участия в долевом строительстве;

- по расходам на приобретение земельных участков, их долей, квартир, комнат, жилых домов, их части, а также на новое строительство;

- по расходам по погашению процентов по кредитам, полученным от банков в целях рефинансирования кредитов по нему, по целевым займам, по фактически израсходованным на новое строительство или приобретение на территории РФ недвижимого имущества;

- в размере выкупной стоимости земельного участка и (или) расположенного на нем иного объекта недвижимого имущества, полученной налогоплательщиком в денежной или натуральной форме, в случае изъятия указанного имущества для государства или муниципальных нужд [1].

Налогоплательщиком является как физическое, так и юридическое лицо, которое уплачивает налоги, установленные законодательством страны.

На получение вычета имеют право физические лица, у которых есть доходы, облагаемые подоходным налогом. Но не все физические лица могут воспользоваться имущественным вычетом. Это неработающие пенсионеры, ИП при упрощенной системе налогообложения и физические лица, не являющиеся налоговыми резидентами РФ, лица, расходы которых оплачены за счет работодателей, бюджетных средств, материнского капитала, а также граждане, купившие жилье у взаимозависимых лиц (например, у родственников) [2].

Имущественный налоговый вычет предоставляется в размере фактически произведенных расходов на приобретение или строительство жилья, но не может быть более 2 млн руб. (до 01 января 2008 г. - 1 млн руб.), а также столько лет, сколько понадобится для полного использования.

Размер имущественного налогового вычета определяется расходами при покупке автомобиля, дома, квартиры или иного жилого объекта, садового домика, земельного участка и т.д., а также суммой уплаченного подоходного налога.

Преимущество налогоплательщика заключается в том, что государство компенсирует долю расходов на покупку объекта из уплаченных налогоплательщиком налогов в денежной форме. При этом законом не установлено как лицо может ими распорядится. А также если в налоговом периоде вычет не был использован полностью, то остаток суммы вычета переносится на последующие периоды до полной выплаты.

Можно отметить следующие недостатки имущественных вычетов:

- вычет производится в пределах 2 млн руб., т.е. компенсация составляет 260 тыс. руб.;

- вычеты не производятся для юридических лиц;

- возможен отказ заявки;

- трудоемкий сбор документов.

Вместе с тем, целесообразно рассмотреть наличие налоговых вычетов для физических лиц с точки зрения собираемости налога на доходы физических лиц. Ведь стимулирующее воздействие на налогоплательщика должно проявляться в его полной и своевременной оплате налоговых обязательств в бюджет. Для этого предлагаем рассмотреть структуру бюджетных налоговых поступлений.

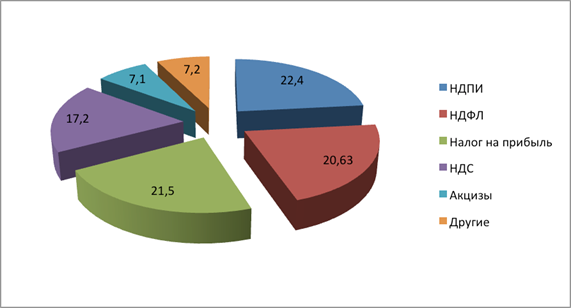

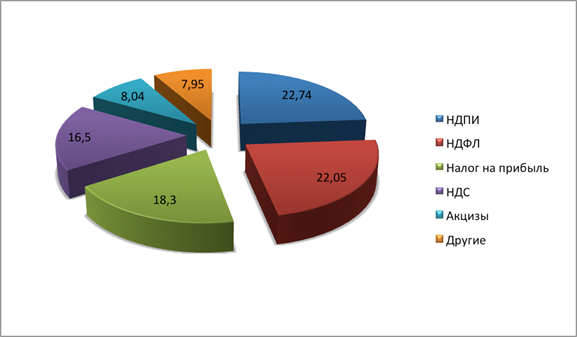

Сумма налоговых поступлений в консолидированный бюджет РФ в 2012 г. составила 10 9593,3 млрд руб. (см. рис. 1), а в 2013 г. 11 327,2 млрд руб. (см. рис. 2).

Из представленных диаграмм видно, что НДФЛ имеет весомый процент в структуре бюджетных поступлений, и даже имеет тенденцию к относительному и абсолютному росту.

Источник: составлено автором на основе статистики ФНС РФ.

Рис. 1. Поступления в консолидированный бюджет РФ по видам налогов в 2012 г.

Источник: составлено автором на основе статистики ФНС РФ.

Рис. 2. Поступления в консолидированный бюджет РФ по видам налогов в 2013 г.

Выводы

На основе этих данных можно сделать вывод, что обеим сторонам, а именно государству и налогоплательщику, имущественный вычет не вредит. Налогоплательщик косвенно мотивируется на повышение своего дохода, следствием чего становится уплата налога на его возросший доход, чтобы компенсировать затраты на приобретение недвижимости и транспорта. Можно даже сделать еще далее идущий вывод о том, что стимулируя уплату налога и повышение собственного дохода, государство косвенно повышает ВВП за счет каждого отдельно взятого гражданина, вносящего свой вклад в национальный доход страны.

Таким образом, можно сделать общий вывод, что налоговые льготы по налогу на доходы физических лиц являются регулятором социально-экономических отношений и выполняют свою функцию не только как стимулятор полной и своевременной уплаты налога, но и мотивируют население на улучшение своего уровня жизни.

Источники:

2. Бушуева О.А. История и современный опыт подоходного налогообложения // Актуальные вопросы экономики и управления: материалы II междунар. науч. конф. (г. Москва, октябрь 2013 г.). - М.: Буки-Веди, 2013. - С. 11-14.

3. Дивина Л.Э. Налогообложение физических лиц в Российской Федерации // Экономика. Управление. Право. - 2011. - № 11-1. - С. 22-24. - Режим доступа: http://elibrary.ru/item.asp?id=17355427.

4. Дивина Л.Э. Плоская шкала налогообложения физических лиц / Kant. - 2011. - № 3. - С. 37-39. - Режим доступа: http://elibrary.ru/item.asp?id=17562787.

5. Смирнова Е.Е. Роль НДФЛ в формировании бюджетных доходов // Российское предпринимательство. — 2012. — № 09 (207). — c. 174-179. — http://www.creativeconomy.ru/articles/23722/

6. Список поступлений по видам налогов в консолидированный бюджет РФ // Официальный сайт Федеральной налоговой службы РФ [Электронный ресурс]. – Режим доступа: http://analytic.nalog.ru/portal/index.ru-RU.htm.

Страница обновлена: 22.01.2024 в 19:37:43