Разработка косвенного метода оценки гудвилла непубличной компании (на примере металлургических предприятий)

Скачать PDF | Загрузок: 1

Статья в журнале

Российское предпринимательство *

№ 23 (245), Декабрь 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Калинский О.И., Марков С.В., Адгемов А.О. Разработка косвенного метода оценки гудвилла непубличной компании (на примере металлургических предприятий) // Российское предпринимательство. – 2013. – Том 14. – № 23. – С. 29-41.

Аннотация:

На примере металлургических предприятий рассмотрен косвенный метод управления капитализацией и деловой репутацией (гудвиллом) в публичных компаниях. Доказано, что рассмотренный метод управления может быть адаптирован для оценки стоимости и деловой репутации непубличных компаний посредством использования метода аналогий.

Ключевые слова: капитализация, деловая репутация, гудвилл, российская металлургия, непубличная компания, косвенный метод управления гудвиллом

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Современные условия ведения бизнеса в России и в мире заставляют собственников уделять все большее внимание увеличению долгосрочной стоимости компании в долгосрочном периоде. Многие современные стратегии управления базируются на задаче максимизации стоимости для акционеров, а не только на достижении компанией хороших показателей прибыльности [1]. В этих условиях, как менеджеру, так и собственнику бизнеса важно не только отслеживать стоимость компании, но и максимально эффективно ею управлять, принимая во внимание долгосрочные цели компании. Этот вопрос особенно остро встает перед частными непубличными компаниями, собственники которых готовят свои активы к продаже или к привлечению в капитал стратегического инвестора. По результатам недавнего исследованию аудиторско-консалтинговой компании PWC [2], 57% собственников частного бизнеса в России в ближайшее время полностью или частично планируют его продать. Очевидным плюсом в такой ситуации было бы понимание справедливой стоимости непубличных компаний, а также своевременная реализация мероприятий по ее увеличению.

Стоимостная оценка предприятия является, как правило, следствием финансовых результатов, которые хозяйствующий субъект способен генерировать на своих активах. В теории менеджмента принято считать, что на сопоставимых мощностях собственники должны зарабатывать сопоставимую прибыль. Возможные различия в эффективности использования аналогичных мощностей, в свою очередь, традиционно являются следствием различной эффективности работы команды управленцев, разного уровня синергии между активами, и, как результат, приводят к разной стоимости хозяйствующих субъектов (даже имеющих сопоставимую стоимость реальных активов), выражающейся, как правило, в различной величине капитализации или гудвилла [6] и уровне конкурентоспособности.

Сегодня, несмотря на разнообразные интерпретации сущности гудвилла и существующих методов его оценки [3, 4, 5], большинство исследователей разделяют мнение о том, что гудвилл, являясь бухгалтерским отражением такого важнейшего нематериального актива, как деловая репутация, влияет на стоимость всей компании. То есть, как в случае с компаниями, акции которых обращаются на биржах, так и в случае с непубличными компаниями, эффективное управление деловой репутацией (гудвиллом) может значительно повысить рыночную капитализацию или стоимость компании в долгосрочной перспективе.

Показатели капитализации и количественной оценки деловой репутации промышленного предприятия традиционно связаны с финансовыми результатами деятельности компании, прежде всего, с такими, как выручка и прибыль. Это естественно, т.к. инвесторы в своих оценках, прежде всего, ориентируются на результаты деятельности компании, а положительная деловая репутация (гудвилл), по сути, является одним из следствий успешной финансово-хозяйственной деятельности компании. При этом, с точки зрения оценки компании в глазах акционеров и инвесторов, общественности и иных ключевых аудиторий, важно также оценивать показатели, характеризующие социальную ответственность компании, включая инвестиции, направленные на обучение и развитие персонала, на программы корпоративной социальной ответственности и т.д.

Разработка косвенного метода оценки гудвилла

Исходя из предпосылки о том, что капитализация и гудвилл растут у финансово успешных компаний, вполне логичным является предположение об имеющейся связи величины капитализации и гудвилла с показателями, которые являются более достоверным отражением долгосрочной результативности компании. Одним из наиболее важных и распространенных таких показателей, интегрирующих разные аспекты деятельности компании, является добавленная стоимость компании [6]. Эта величина включает в себя наравне с прибылью суммарную заработную плату работников компании и величину генерируемого амортизационного фонда и выглядит следующим образом:

ДС=АМ+ВП+ЗП, (1)

где

ДС – добавленная стоимость;

АМ – сумма амортизационных отчислений;

ВП – валовая прибыль;

ЗП – совокупный фонд заработной платы.

Функционально показатели капитализации или гудвилла не связаны с добавленной стоимостью предприятия, однако в ряде исследований показано, что взаимное влияние существует [7]. Соответственно, возможно проверить гипотезу о наличии устойчивой статистической взаимосвязи между гудвиллом и структурными составляющими добавленной стоимости, и понять, имеются ли корреляционные взаимосвязи типа:

GW= f(ВП, ЗП, АМ), (2)

и

Cap= f(ВП, ЗП, АМ), (3)

где

GW – числовое значение гудвилла;

Cap – капитализация предприятия;

ВП – валовая прибыль;

ЗП – совокупный фонд заработной платы;

АМ – сумма амортизационных отчислений.

Для исключения влияния инфляционных факторов целесообразно использовать для построения таких моделей относительные величины каждого показателя, например, отнесенные к совокупным или чистым активам предприятия. В этом случае переменные (для удобства они обозначены, и ) для включения в модель принимают вид:

где ВП - валовая прибыль;

ЗП - фонд заработной платы;

АМ - амортизация;

Ач - чистые активы.

Технология построения регрессионных моделей на основании функции в виде полинома второго порядка [8, 9, 10] позволяет создать двумерную функцию, которую затем можно использовать для:

- прогнозирования гудвилла и капитализации на основании, например, плановых показателей прибыли, зарплаты и амортизации;

- управления гудвиллом и капитализацией на основании влияния на составляющие добавленной стоимости;

- трансляции моделей прогноза публичных компаний на аналогичные или близкие к ним непубличные компании, для определения их капитализации и гудвилла на основании результатов, полученных при создании добавленной стоимости.

Продолжая проверку гипотезы о связи капитализации (и, соответственно, гудвилла, который связан с величиной капитализации функционально) предприятия с составляющими добавленной стоимости, рассмотрим варианты построения таких двумерных моделей на примере различных металлургических компаний РФ.

Обобщая статистически ряды данных для крупных металлургических предприятий и формируя регрессионные модели с помощью статистического программного обеспечения (STATISTICA 8.0), приходим к выводу, что взаимосвязь, описанная выше, действительно существует.

В частности, представленная в виде полного полинома, эта зависимость для ОАО «Магнитогорский металлургический комбинат» (ОАО «ММК»), рассчитанная по данным 25 точек, после отсева незначимых переменных имеют следующий вид:

![]()

где ti- значение t-критерия Стьюдента для i-ого коэффициента регрессии;

Rмнож – величина множественного коэффициента корреляции.

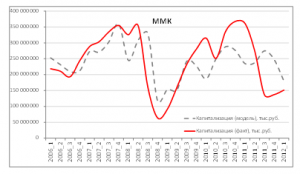

здесь и далее по оси абсцисс параметр 20ХХ_Y означает год и № квартала

Рис. 1. Динамика фактической капитализации и капитализации, рассчитанной по модели для предприятия ОАО «ММК»

Представленная на рис. 1 взаимосвязь фактической и расчетной капитализации в полной мере справедлива также и для гудвилла (поскольку гудвилл отличается от капитализации на фиксированную величину чистых активов). Как видно из рис. 1, модельные расчеты капитализации имеют определенную погрешность. Одна из причин – в период нестабильного функционирования экономики модельные расчеты могут отставать от реальных показателей за счет того, что фактический уровень стоимости компании строится и определяется в моменте времени на основании определенных ожиданий, в то время как модельные расчеты фиксируют справедливый уровень стоимости компании, базирующийся на уже достигнутых финансовых результатах. Если исключить из рассмотрения эти точки «отставания», т.е. временного лага, то средний уровень погрешности, рассчитанный по абсолютным отклонениям модели от факта, составляет для рассматриваемого предприятия не более 17%.

В то же время графики на рис. 1 весьма наглядно отражают тот факт, что модельные расчеты весьма точно предсказывают тенденцию изменения капитализации или гудвилла предприятия, фиксируя тренды в изменениях абсолютных величин прибыли, заработной платы и амортизации.

Практически аналогичный модели для ОАО «ММК» уровень статистической значимости демонстрирует модель, рассчитанная на базе значений показателей основного производственного актива Группы «НЛМК» Новолипецкого металлургического комбината, а также для ОАО «Череповецкий металлургический комбинат» (ЧерМК) или ОАО «Северсталь». (Данная модель также работает и для трубных компаний ОАО «Выксунский металлургиеский завод», ОАО «Челябинский трубопрокатный завод». Поскольку результаты применения модели и для этих предприятий, и для НЛМК, и ЧерМК, и для ряда иностранных предприятий в большей степени аналогичны результатам для ОАО «ММК», отдельные расчеты по ним не приводятся).

Для подтверждения выдвинутой гипотезы была предпринята также проверка наличия аналогичной взаимосвязи у других металлургических компаний, производящих иные виды продукции, чем ведущая российская тройка производителей листового проката, указанная выше.

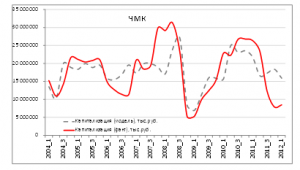

В частности, был сделан расчет для комбината, обладающего «сортопрокатным» профилем. На рис. 2 представлена зависимость капитализации от составляющих добавленной стоимости для ОАО «Челябинский металлургический комбинат» (ОАО «ЧМК»), входящего в группу компаний «Мечел» (расчет по 33 точкам):

![]()

где

ti- значение t-критерия Стьюдента для i-ого коэффициента регрессии;

Rмнож – величина множественного коэффициента корреляции.

Рис. 2. Динамика фактической капитализации и капитализации, рассчитанной по модели для ОАО «ЧМК»

Установлено, что, несмотря на возможность существования определенных расхождений, вызванных, как правило, индивидуальными особенностями конкретных активов, для большинства использованных в расчетах предприятий в моделях, определяющих связь между капитализацией и элементами добавленной стоимости, наблюдается высокая величина множественного коэффициента регрессии, а значения t-критериев Стьюдента для каждого i-ого коэффициента регрессии позволяют говорить об обоснованности включения каждого элемента в модель и высокой степени статистического доверия к построенным моделям. Высокое статистическое качество моделей свидетельствует о возможности достоверного прогнозирования показателей капитализации и гудвилла на базе показателей более низкого (фундаментального) уровня, которые более очевидно поддаются прогнозу (прогноз прибылей, фонда заработной платы и амортизации является обычной процедурой при бюджетировании, а также входит в процедуру стандартного стратегического 5-летнего или 10-летнего прогнозирования у некоторых компаний).

Оценка капитализации и гудвилла непубличных компаний методом аналогии

Метод аналогий [11] - метод, согласно которому знание, полученное из рассмотрения какого-либо объекта, переносится на менее изученный, сходный по существенным свойствам и качествам объект. Данный метод является одним из источников научных гипотез.

Как было сказано выше, в современной экономической среде все большую ценность приобретает наличие возможности адекватной оценки стоимости и гудвилла непубличных компаний. Даже если компания не готовится к первичному размещению акций или сделкам по слиянию и поглощению, для собственников и менеджеров компании важно понимать реалистичное состояние дел с активом и предпринимать правильные шаги, направленные на рост совокупной ценности для акционеров.

Поскольку описанный выше подход показывает достаточно высокую универсальность, существует возможность применения его и для непубличных компаний. В этой концепции первым и очевидным шагом является прогнозирование капитализации и гудвилла непубличной компании. Зачастую, это можно сделать и традиционными методами оценки бизнеса (например, затратным, доходным и сравнительным подходом). Однако эти способы зачастую несут в себе довольно высокую долю экспертной оценки, а также предполагают точность долгосрочного прогноза денежного потока компании, что само по себе затруднительно, учитывая нестабильность развития российской экономики и сложную конъюнктуру в металлургическом секторе.

Ниже предложен альтернативный подход, позволяющий прогнозировать стоимость бизнеса с использованием массива данных о финансовых результатах компании.

Предлагается выбрать на рынке максимально близкие (по суммарной стоимости активов, товарной структуре выручки и т.п.) предприятия, одно из которых уже является публичным, а второе (стоимость которого и надо оценить) – нет. Для первого предприятия можно построить модель капитализации от структурных составляющих добавленной стоимости (например, используя модели 1 и 2). Для непубличного предприятия можно принять в качестве допущения, что, в силу «похожести» предприятия, такая модель была бы идентичной. То есть структура составляющих добавленной стоимости в аналогичной динамике отражала бы потенциал капитализации или гудвилла.

Рассмотрим в качестве примера трансляцию модели ОАО «ЧМК» на ОАО «ЕВРАЗ ЗСМК». Оба предприятия имеют ярко выраженный сортопрокатный профиль и входят в лист лидеров российского рынка арматурной стали.

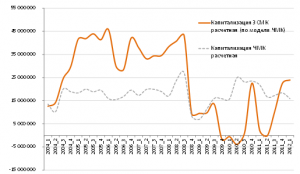

Рис. 3. Динамика расчетной капитализации для ОАО «Евраз ЗСМК», определенной на основании модели прогноза для ОАО «ЧМК»

Проводя анализ отдельных отрезков времени для расчетной капитализации ОАО «Евраз ЗСМК», можно сделать определенные выводы о релевантности полученных данных.

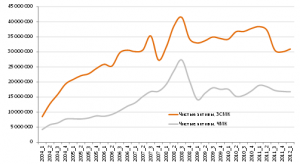

Например, рассматривая отрезок относительно стабильного функционирования черной металлургии в России (с 2004 г. по 1 полугодие 2008 г.) можно отметить, что расчетная капитализация ОАО «Евраз ЗСМК» выше модельной (и фактической) капитализации ОАО «ЧМК» примерно на 70-90%. При этом совокупная стоимость чистых активов ОАО «Евраз ЗСМК» за аналогичный период также в среднем вдвое выше стоимости чистых активов ОАО «ЧМК» (рис. 4). С математической точки зрения этот результат является вполне объективным, а разница в расчетной капитализации учитывает разные масштабы деятельности двух компаний (рис. 3).

Рис. 4. Динамика чистых активов ЗСМК и ЧМК

Период со второго полугодия 2008 г. по первое полугодие 2011 г. характеризовался большей волатильностью и более существенными величинами флуктуаций расчетной капитализации ОАО «Евраз ЗСМК», что неудивительно, учитывая насколько нестабильной была ситуация в металлургическом секторе. Прогнозирование продаж было затруднено, а финансовые результаты оказывали негативное влияние на стоимость компаний.

При этом, рассматривая данный промежуток времени, можно отметить довольно спорные результаты расчетной капитализации в 1 полугодии 2011 г., когда на фоне восстановления рынка и роста объемов реализации и цен, расчетная капитализация оказывается в отрицательной зоне. Даже в сравнении с ОАО «ЧМК» такие показатели выглядят пессимистично. Понятно, что математическая модель в данном случае беспристрастно строит функциональную зависимость от переменных (составляющих добавленной стоимости), однако для обоснования подобных цифр со смысловой точки зрения требуется более глубокий анализ. Если посмотреть на чистую прибыль компании в этот период, то можно увидеть, что после периода восстановления в 2010 г., в 1 полугодии 2011 г. этот показатель вновь показал отрицательные результаты (более 1 млрд руб. убытка за два первых квартала годасогласно расчетам по данным официальной публичной отчетности компании). Кроме того, с точки зрения самой модели, достаточно красноречиво выглядит также одна из составляющих переменных – амортизация. Показатель отношения амортизации к чистым активам, обычно не превышающий для ОАО «Евраз ЗСМК» 0,9%, в первом полугодии увеличился почти в 1,5 раза до 1,3%. Вполне логично, что в период сокращения денежных поступлений, дополнительные траты на создание амортизационного фонда кажутся не вполне обоснованными.

Однако уже в 1 квартале 2012 г. можно отметить возврат кривых капитализации к привычному состоянию (на фоне стабилизации рынков сбыта). С точки зрения маркетингового анализа, основные продуктовые группы, реализуемые ОАО «ЧМК» и ОАО «Евраз ЗСМК», в этот период загружали производственные мощности, однако уровень маржинальности продуктов, естественно, отставал от показателей 2007–2008 г. При этом соотношение расчетных капитализаций ОАО «ЧМК» и ОАО «Евраз ЗСМК» практически вернулось к привычной разнице между чистыми активами двух комбинатов.

Выводы

Предлагаемый подход для расчета (прогноза) капитализации или гудвилла непубличных компаний является разумной альтернативой традиционным методам оценки, поскольку позволяет получить адекватные результаты без избыточного использования экспертного мнения. В рассмотренном примере расчет осуществлялся на базе моделей капитализации от составляющих добавленной стоимости. Для расчета гудвилла непубличной компании в этом случае достаточно из расчетной капитализации вычесть стоимость чистых активов. Кроме того, на практике возможна ситуация, когда модель гудвилла от составляющих добавленной стоимости показывает лучшее статистическое качество. В этом случае, для того, чтобы перейти к показателю капитализации, необходимо к величине гудвилла добавить стоимость чистых активов.

Безусловно, использование предложенного метода требует определенных допущений (например, о похожести или аналогичности предприятий), однако с точки зрения работы этих компаний в одной бизнес-среде, даже имеющиеся различия, которые, безусловно, есть между рассмотренными в примере выше ОАО «Евраз ЗСМК» и ОАО «ЧМК», не будут существенно искажать результат.

По мнению авторов, ключевым условием при использовании метода аналогий в данном контексте должна быть специализация компаний, т.е. они должны специализироваться на производстве аналогичного товара. На наш взгляд, было бы неправильно для компании, специализирующейся на сортовом прокате, использовать в качестве аналогии компанию, основным продуктом которой является плоский прокат.

В результате предлагаемый подход к расчету капитализации или гудвилла непубличной компании методом аналогий, который состоит из технической (расчетной) части и этапа интерпретации полученных результатов, представляется корректным.

Источники:

2. Частный бизнес в России: успехи и тревоги, тенденции и ожидания. Обзор результатов исследования за 2012 год. – Режим доступа: http:// www.pwc.ru/fbs.

3. Калинский О.И., Рожков И.М., Марков С.В., Редькина Е.А. Разработка методики определения гудвилла – показателя сверхстоимости предприятия на примере черной металлургии Российской Федерации // Черная металлургия: Бюллетень научно-технической и экономической информации. – 11 (1283). – 2006. – с. 100–104.

4. Калинский О.И. Анализ основных методик оценки гудвилла, используемых в мировой практике // Вестник Санкт-Петербургского государственного инженерно-экономического университета. – 2007. – № 5 (18). – с. 184–191.

5. Калинский О.И., Рожков И.М., Афанасьев В.А., Степанова М.А., Горбатенко М.В. Использование обобщенной методики выбора рациональных значений воздействий при управлении гудвиллом предприятия // Вестник Самарского Государственного Экономического Университета. – 2010. – № 9 (71). – с. 51–55.

6. Марков С.В., Калинский О.И. Управление добавленной стоимостью предприятия с использованием оптимизационных процедур: под ред. И.М. Рожкова. – М.: Изд. Дом МИСиС, 2012. – 129 c.

7. Горбатенко М.В., Рожков И.М. Управление капитализацией компании с учетом добавленной стоимости произведенной ей продукции // Экономика в промышленности. – 2011. – № 4. – с. 100–104.

8. Никольский С.М. Курс математического анализа. – М.: Наука, 1983.

9. Зверович Э.И. Вещественный и комплексный анализ. – Часть 6. – 2008.

10. Сидоров Ю.В. Лекции по теории функций комплексного переменного. – М., 1982.

11. Колесников В.А., Юров В.М. Метод аналогий и экономические аспекты проектирования информационно-измерительных систем // Фундаментальные исследования. – 2013. – № 6. – Ч. 4. – с. 837–839 – www.rae.ru/fs/?section=content&op=show_article&article_id=10000855.

12. Жученко Ю.Н. Оценка деловой репутации предприятия // Российское предпринимательство. – 2010. – № 9 Вып. 2 (167). – c. 32–37. – http://www.creativeconomy.ru/articles/11098./

Страница обновлена: 29.03.2024 в 05:22:16