Уровень ликвидности банков при трансформации активных и пассивных операций на рубеже новой волны финансовых проблем

Скачать PDF | Загрузок: 3

Статья в журнале

Российское предпринимательство *

№ 1 (223), Январь 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Веселова Е.В., Беляев Е.В., Карякин А.М. Уровень ликвидности банков при трансформации активных и пассивных операций на рубеже новой волны финансовых проблем // Российское предпринимательство. – 2013. – Том 14. – № 1. – С. 115-120.

Аннотация:

Банковский сектор России демонстрирует падение темпов роста пассивов при возрастающих потребностях в кредитных ресурсах реального сектора экономики и населения. Данная тенденция рынка способствует тому, что финансовая система может столкнуться с ограничениями по ликвидности. Проблема банковского сектора по наращиванию ресурсной базы усугубляется также неравномерностью распределения ликвидных средств между отдельными кредитными организациями. В статье рассматривается бизнес-модель коммерческого банка, позволяющая достичь требуемого уровня рентабельности в нерыночных условиях развития банковской системы.

Ключевые слова: кризис ликвидности, дефицит финансовых ресурсов, динамика роста активов, «розничность» банков, аккумулирование розничных ресурсов

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

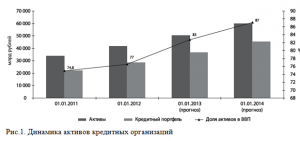

В настоящее время банковская система России переживает период болезненной трансформации. Потребности в финансовых ресурсах растут более высокими темпами, чем их предложение. В начале июля 2012 г. по прогнозам «Эксперт РА» предполагалось, что среднегодовые темпы прироста банковских активов будут достигать 25% в год, а доля активов к ВВП к 2014 году превысит уровень в 87% (см. рис. 1) [1]. Однако уже в ноябре 2012 года наблюдалось резкое замедление: темпы роста кредитования нефинансовых организаций снизились за этот месяц с 22 до 16,9% [2]. Между тем, как утверждают участники рынка, спрос на кредиты по-прежнему остается высоким.

Почему нет ожидаемого роста банковских активов?

Ведущие банковские аналитики объясняют замедление роста кредитования следствием повышенного спроса на кредиты в 2011 г., когда в результате банковского кризиса в Европе российские компании стали замещать внешние займы кредитами российских банков. Другая причина замедления связана с политикой Центрального банка как регулятора финансовой системы. Банк России в последнее время ужесточает подходы к кредитованию: в июле были повышены требования к оценке рисков заемщиков [3], а в сентябре выросла ставка по операциям ЦБ РФ и ставка рефинансирования [4].

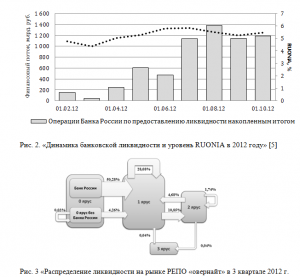

На наш взгляд, первопричину отрицательной динамики роста активов нужно искать в дефиците источников их финансирования. Действительно, в связи с ухудшением финансовой ситуации в Европе увеличился рост займов в российских банках. Но кроме роста активных операций, связанных с замещением иностранного капитала, кредитные организации России также получили отток пассивных ресурсов. В структуре валовых пассивов доля средств нерезидентов продолжает снижаться. Получить ресурсы на межбанковском рынке становится все сложнее из-за ужесточения требований Центрального Банка. Увеличение роста баланса за счет депозитов предприятий как основного источника финансирования (см. рис. 2) также не происходит ввиду проблем с ликвидностью на российском рынке, которые отчасти возникли в результате неплатежей иностранных контрагентов.

С начала 2012 года рост депозитов, привлеченных от корпоративных клиентов, составил 6,7%. А объем депозитов кредитных организаций и вовсе снизился на 2,3% [7]. Обеспечивать возрастающий рост активов становится практически нечем. Темпы роста кредитования значительно опережают темпы наращивания ресурсной базы.

Макроэкономическая политика в целях недопущения кризиса ликвидности

Высокая потребность кредитных организаций в ресурсах спровоцировала активное участие Банка России в регулировании ликвидности. В течение третьего квартала 2012 года был достигнут исторический максимум задолженности банковского сектора перед Банком России по операциям прямого РЕПО. Именно предоставление ликвидных ресурсов со стороны ЦБ РФ позволило удержать ставки на денежных рынках на приемлемом уровне: в конце июля и начале августа 2012 года индикативная взвешенная ставка однодневных рублевых кредитов (депозитов) на условиях «overnight» (RUONIA) и ставка междилерского РЕПО «овернайт» не превышали 6% (см. рис. 2 на с. ???). При дальнейших неблагоприятных условиях макроэкономического развития участие Банка России в операциях РЕПО может значительно вырасти.

Данный источник финансирования распределяет ресурсы неравномерно, а в зависимости от структуры банковского сектора по ярусам. Последние определяются количеством посреднических операций в процессе распределения финансовых ресурсов. Более половины сделок РЕПО в сегменте «овернайт» (54,5% в стоимостном выражении) заключалось между нулевым ярусом (куда входит Банк России и первичные кредиторы) и первым ярусом, в который вошли крупнейшие банки, активно использующие рефинансирование со стороны Банка России. Общее распределение потоков ликвидности между ярусами представлено на рис. 3, на котором показана структура сделок между различными участниками рынка [5].

Сохранение уровня рентабельности капитала и роста активов в нерыночных условиях распределения ресурсов

Ранжирование банков влияет не только на возможности получения ликвидных средств от Центрального Банка, но также и на эффективность их размещения, поскольку от «близости яруса» зависит цена ресурсов. В подобных нерыночных условиях кажется, что функционирование мелких и средних частных банков обречено на провал. Однако согласно исследованиям Интерфакс–ЦЭА «Преимущества госбанков перед частными кредитными организациями» [6] существует ряд банков, которые опережают по рентабельности и росту крупные кредитные организации с государственным участием. Отличительная черта таких банков – их «розничность». Банки, формирующие свои активы и пассивы за счет розничного сегмента, имеют самую высокую рентабельность капитала, а по рентабельности активов лишь немного уступают крупным корпоративным банкам. Самый плохой результат показывают кредитные организации, которые пытаются заниматься бизнесом по устаревшей модели: кредитовать корпоративных клиентов, но при этом привлекать розничные вклады. Банки постепенно формируют свое новое представление о том, какова должна быть их бизнес-модель. То есть пытаются формировать два бизнес-сегмента: розничный и корпоративный бизнес в сочетании с ресурсами финансового рынка.

Механизм сбережения и защиты стоимости ресурсов

Стремительное падение темпов роста вкладов при бурном росте потребительского кредитования означает, что население тратит больше, чем зарабатывает, а это неизменно ведет к экономическому кризису. Тенденция рынка способствует тому, что банковская система может столкнуться с ограничениями по ликвидности и ресурсной базе.

За счет высокомаржинальных потребительских кредитов обеспечить устойчивый рост ВВП нельзя. Они либо быстро возвращаются, либо «оседают» в резервах на возможные потери по ссудам. Наиболее устойчивым активом в данном аспекте является ипотечное кредитование. Погашение ипотечного кредита может продлиться многие годы и, кроме того, является максимально гарантированным стоимостью имущества. Главная задача – направить банки в этот сегмент, потому что на данном этапе развития банковской системы потери по кредитным ресурсам более существенны и ощутимы, чем разница в стоимости их размещения.

Источники:

2. Носкова С. Банки выбирают розницу // Российская Бизнес-Газета. – 2012. – № 873.

3. Разъяснения Департамента Банковского регулирования и надзора по запросам о применениитребований инструкции Банка России от 16.01.04 № 110-И «Об обязательных нормативах банков» в редакции Указания Банка России от 20.04.2011 г. № 2613-У / Информационно справочная программа «КонсультантПлюс».

4. Указание «О размере ставки рефинансирования Банка России» от 13.09.2012 № 2873-У / Информационно справочная программа «КонсультантПлюс».

5. Отчет о состоянии рынка междилерского РЕПО в 3 квартале 2012 [Электронный ресурс]. – Режим доступа: http://www.nfa.ru/docs/cbr20121101.pdf.

6. Матовников М. Банк и на пороге остановки // Банковское обозрение. – 2012. – № 11 (166).

7. Данные об объемах привлеченных кредитными организациями средств организаций. [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/statistics/print.aspx?file=bank_system/4-2-2_12.htm&pid=pdko&sid=dpbvo.

Страница обновлена: 17.04.2024 в 17:34:11