Дивидендная политика российских акционерных обществ нефтяного сектора

Скачать PDF | Загрузок: 5

Статья в журнале

Российское предпринимательство *

№ 24 (222), Декабрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Черенкова Н.Ю., Аренков И.А. Дивидендная политика российских акционерных обществ нефтяного сектора // Российское предпринимательство. – 2012. – Том 13. – № 24. – С. 128-135.

Аннотация:

В статье рассматривается вопрос реализации дивидендной политики на примере конкретных российских акционерных обществ. Анализируются различные типы политик, делаются выводы по факторам, влияющим на формирование дивидендной политики.

Ключевые слова: акционерное общество, дивиденды, дивидендная политика

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

В настоящее время все чаще возникает вопрос оптимизации дивидендной политики с учетом того, что от результатов распределения финансового результата деятельности компании зависит ее дальнейшее развитие и благосостояние акционеров и собственников. В связи с тем что уровень развития корпоративного управления в России существенно отстает от такового за рубежом, руководство большинства российских акционерных обществ лишь недавно, в начале 2000-х годов, задумалось о вопросах внедрения Положений о дивидендной политике в практику ведения бизнеса.

Очевидно, что организации в зависимости от своих целей, возможностей и требований акционеров, будут придерживаться той или иной политики выплат, однако не стоит забывать о существовании большого количества факторов, оказывающих влияние на решения руководства касательно распределения чистой прибыли в виде дивидендов или ее инвестирования в те или иные проекты. Следовательно, возможна ситуация, когда со временем организация будет вынуждена поменять свою дивидендную политику в сторону снижения, или наоборот, повышения дивидендных выплат [2].

Дивидендные выплаты компаний нефтяной отрасли

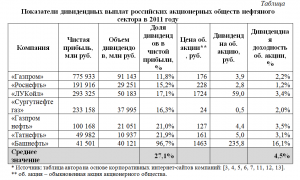

Рассмотрим, как обстоит дело на практике, и каких видов дивидендной политики придерживаются крупнейшие акционерные общества России. Для этого была составлена табл., отражающая показатели дивидендных выплат компаний нефтяной отрасли. Выборка компаний была произведена из списка пятидесяти крупнейших компаний России по объему капитализации по состоянию на 1 сентября 2011 года. Компании в табл. проранжированы по величине капитализации, так ОАО «Газпром» занимает в вышеупомянутом рейтинге 1-е, а компания «Башнефть» – 23-е место [10]. Данный аспект выбора, на наш взгляд, способствует репрезентативности представленной выборки ввиду того, что у более крупных компаний следует предполагать более высокий уровень развития корпоративного управления, связанного с дивидендной политикой.

Таблица

Показатели дивидендных выплат российских акционерных обществ нефтяного сектора в 2011 году

* Источник: таблица автора на основе корпоративных интернет-сайтов компаний: [3, 4, 5, 6, 7, 11, 12, 13].

** об. акция – обыкновенная акция акционерного общества.

Проанализировав данные табл., видим, что в нефтяном секторе доля начисленных дивидендов составляет порядка 27% чистой прибыли (15,5% если исключить крайнее значение ОАО «Башнефть»), при этом колебания этой доли весьма варьируются по компаниям – от 12 до 97%. Показатель дивидендной доходности имеет меньший разброс и составляет 4,5% с учетом крайнего значения «Башнефти» и 2,6% в случае исключения значения данной компании из выборки. Показатель дивидендной доходности отражает низкий уровень дохода, получаемого акционерами, по сравнению с изменением курсовой стоимости акций, достигающим зачастую сотни процентов.

С помощью своих нормативных документов (уставов, положений о дивидендной политике) российские акционерные общества дают акционерам и потенциальным инвесторам ориентир для оценки будущих ожидаемых выгод от вложения средств в ценные бумаги той или иной компании. Безусловно, далеко не все инвесторы ориентируются на показатели дивидендного выхода и доходности, многое зависит от структуры акционерного капитала, но все же информация о дивидендах является важной для рынка и, в отличие от прибыли, которая может быть «бумажной», дивиденды подают инвесторам сигнал о реальном положении дел компании.

Рассмотрим, как воплощают свою дивидендную политику на практике вышеупомянутые компании нефтяного сектора России.

Дивидендная политика, реализуемая на практике

ОАО «Газпром» по итогам 2010-го года выплатило 11,8% чистой прибыли (РСБУ) в виде дивидендов при том, что в дивидендной политике компании прописано, что часть чистой прибыли (РСБУ) в размере 10% направляется на выплату дивидендов, другая часть, определенная уставом – в резервный фонд и третья часть, не менее 40% и не более 75% – на инвестиционные цели. При этом в той же дивидендной политике строкой выше указано, что дивиденды должны составлять от 17,5% до 35% чистой прибыли при условии, что резервный фонд полностью сформирован. Сформирован ли резервный фонд в сумме, соответствующей уставу компании, выяснить невозможно ввиду закрытости информации о величине фонда. Единственное, о чем можно говорить с уверенностью – это о том, что руководство компании придерживается консервативного подхода к дивидендам, резервируя большое количество средств под инвестиционные и прочие стратегические цели, и в ближайшем будущем этот подход вряд ли изменится, учитывая недавно обновленную редакцию дивидендной политики компании. Что еще интересно, так это прописанный для выплаты дивидендов срок – это «срок, установленный решением общего собрания акционеров, который не может заканчиваться позднее окончания года, в котором было принято указанное решение». По закону «Об акционерных обществах» данный срок не может превышать 60 дней со дня принятия решения о выплате дивидендов [1], соответственно руководство компании в определенной степени нарушает права акционеров в своевременном получении дохода на вложенные средства.

Нефтяная компания «Роснефть» выплатила по итогам 2010-го года 15,2% чистой прибыли (РСБУ), что соответствует заявленной компанией дивидендной политике. Прослеживается тенденция к повышению роли дивидендной политики ввиду того, что в документ введен пункт о сроке выплаты дивидендов – он сокращен до 60 дней (с даты принятия решения о выплате дивидендов), а также зафиксировано, что выплата дивидендов по акциям каждой категории осуществляется одновременно всем владельцам акций данной категории, что способствует равноправному удовлетворению требований не только мажоритарных, но и миноритарных акционеров.

Принципы дивидендной политики компании дополнены намерением стремиться к обеспечению ежегодного роста дивидендов исходя из темпов роста чистой прибыли, финансового положения и имеющихся инвестиционных проектов [4]. Данное условие выполняется на практике – в течение последних 5-ти лет объем дивидендов на одну акцию компании увеличивается на 20% ежегодно [1], и можно с уверенностью говорить об агрессивном подходе к дивидендной политике.

Нефтяная компания «ЛУКойл» выплатила по результатам 2010-го года более 17% чистой прибыли (ОПБУ США), в последние несколько лет величина дивидендных выплат на одну акцию росла в среднем на 15%, что позволяет говорить об агрессивном методе выплаты дивидендов. У компании поставлены следующие «дивидендные» цели: «признаниевеличины дивидендов как одного из ключевых показателей инвестиционной привлекательности компании и повышение величины дивидендов на основе последовательного роста прибыли и/или доли дивидендных выплат в составе нераспределенной прибыли» [5]. Последнее позволяет говорить о намерении руководства компании продолжать формирование положительного имиджа в глазах существующих и потенциальных акционеров, что также указывает на рост уровня корпоративного управления.

ОАО «Сургутнефтегаз» также не имеет прописанной дивидендной политики, информация о выплатах представлена на официальном сайте компании в разделе «Дивиденды», а также в годовом отчете [7]. С 2002-го по 2010-й год величина дивидендов общества показывала изменения от +337% (2003/2002 год) до -34% (2006/2005 год). Можно предположить, что компания придерживается политики выплат по остаточному принципу (консервативный тип), распределяя в виде дивидендов средства, оставшиеся после реализации инвестиционных проектов. Политика сложно предсказуема для инвесторов и рынка в целом, что несколько снижает инвестиционную привлекательность компании для акционеров, заинтересованных в текущем доходе.

ОАО «Газпром нефть» имеет утвержденную советом директоров политику, в соответствии с которой дивиденды выплачиваются в денежной форме в срок, определенный уставом общества. Целью политики провозглашено «повышение прозрачности деятельности и инвестиционной привлекательности компании, обеспечение положительной динамики величины дивидендов» [14]. Объем выплат на одну акцию в течение последних пяти лет подвергался значительным колебаниям как в сторону увеличения (+64% в 2011-м году), так и в сторону уменьшения (-33% в 2009-м году), при этом доля дивидендов в чистой прибыли составляет примерно 22% с 2007-го по 2011 год. Таким образом, компания придерживается агрессивного подхода к дивидендной политике, устанавливая размер дивидендов в % от величины чистой прибыли в то же время стараясь наращивать удельную величину дивиденда на акцию. В период финансовой нестабильности по итогам 2008-го года, дивиденды были снижены на 33%, по сравнению с предыдущим периодом. Таким образом, в период снижения ликвидности прослеживается уменьшение оттока средств на выплаты акционерам. С одной стороны, это позволило удержать на необходимом уровне денежный поток компании, но с другой – отпугнуло часть инвесторов, активно реагирующих на поступающие новости в условиях окружающей финансовой нестабильности с учетом сигнальной роли дивидендов.

ОАО «Татнефть» имеет утвержденную дивидендную политику, заявляет ее целью поддержание дивидендных выплат на высоком уровне, при этом не указывая конкретного размера дивидендов, направляемого на выплаты акционерам, что в определенной мере придает гибкость решениям руководства, но одновременно делает для акционеров практически невозможным прогнозирование выплат на очередной период. В 2010–2011 гг. размер выплат дивидендов от чистой прибыли составил 30 и 22% соответственно. Величина дивиденда на одну акцию подвергалась значительным колебаниям за период 2006–2011 гг., в среднем в год увеличиваясь на 13% [15].

ОАО «Башнефть» имеет утвержденное положение о дивидендной политике, в 2011-м году направило более 96% чистой прибыли за 2010-й год на дивиденды [16]. Такое распределение средств, на наш взгляд, связано с потребностью основного акционера, ОАО «АФК Система» в повышении уровня ликвидности.

Вывод

Российские акционерные общества нефтяного сектора экономики умело сочетают в своей дивидендной политике два подхода: умеренный и агрессивный. Чаще всего дивидендные выплаты имеют повышающий (в расчете на одну акцию) тренд и составляют примерно одинаковый процент от чистой прибыли (около 17,5%). Таким образом, компании стараются подать положительные сигналы рынку, привлечь новых и удержать существующих акционеров. При этом некоторые компании до сих пор не имеют прописанной дивидендной политики, а другие не указывают в своих политиках часть чистой прибыли, направляемую на выплату дивидендов. В случае указания во внутренних документах нормы чистой прибыли, направляемой на выплаты акционерам, руководство компаний, рекомендуя объем дивидендов к выплате, эту норму выполняет. Дивидендная доходность акций российских акционерных обществ нефтяного сектора остается низкой (около 2,4%) и пока несопоставима с доходом, получаемым акционерами за счет повышения курсовой стоимости акций. Также следует учитывать наличие в российских акционерных обществах доминирующих собственников, которые зачастую оказывают решающее влияние на вопросы дивидендных выплат.

[1] Вывод автора на основании статистики интернет-сайта компании [4].

Источники:

2. Бланк И.А. Управление прибылью. – К.: Ника-центр, 1998. – 542 с.

3. Газпром: официальный сайт [Электронный ресурс]. – Режим доступа: http://www.gazprom.ru; http://www.gazprom.ru/investors/stock/dividend-policy.

4. Роснефть: официальный сайт [Электронный ресурс]. – Режим доступа: http://www.rosneft.ru.; http://www.rosneft.ru/Investors/dividends/; http://www.rosneft.ru/Investors/dividends.

5. Лукойл: официальный сайт [Электронный ресурс]. – Режим доступа: http://www.lukoil.ru; http://www.lukoil.ru/static.asp?id=43.

6. Новатэк: официальный сайт [Электронный ресурс]. – Режим доступа: http://www.novatek.ru; http://www.novatek.ru/ru/press/releases/index.php?id_4=211.

7. Сургутнефтегаз: официальный сайт [Электронный ресурс]. – Режим доступа: http://www.surgutneftegas.ru; http://www.surgutneftegas.ru/ru/investors/dividendi; http://www.surgutneftegas.ru/ru/investors/reports/annual.

8. Газпром нефть: официальный сайт [Электронный ресурс]. – Режим доступа: http://gazprom-neft.ru.

9. Татнефть: официальный сайт [Электронный ресурс]. – Режим доступа: http://tatneft.ru.

10. Рейтинговое агентство «Эксперт»: официальный сайт [Электронный ресурс]. – Режим доступа: http://raexpert.ru; http://raexpert.ru/ratings/expert400/2011/capitalization/table2.

11. [Электронный ресурс]. – Режим доступа: http://ir.gazprom-neft.ru/fileadmin/user_upload/documents/corp-gov/Dividend_policy_regulations-rus_25-01-2010.pdf.

12. [Электронный ресурс]. – Режим доступа: http://new.tatneft.ru/aktsioneram-i-investoram/dividendnaya-politika/?lang=ru.

13. [Электронный ресурс]. – Режим доступа: http://www.bashneft.ru/files/iblock/462/Dividend_Policy.pdf.

14. [Электронный ресурс]. – Режим доступа: http://ir.gazprom-neft.ru/fileadmin/user_upload/documents/corp-gov/Dividend_policy_regulations-rus_25-01-2010.pdf.

15. [Электронный ресурс]. – Режим доступа: http://new.tatneft.ru/aktsioneram-i-investoram/dividendnaya-politika/?lang=ru.

16. [Электронный ресурс]. – Режим доступа: http://www.bashneft.ru/shareholders_and_investors/dividends.

Страница обновлена: 22.01.2024 в 18:57:42