Особенности пенсионной реформы в России: история, результаты и перспективы

Скачать PDF | Загрузок: 1

Статья в журнале

Российское предпринимательство *

№ 19 (217), Октябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Осипов А.Ю. Особенности пенсионной реформы в России: история, результаты и перспективы // Российское предпринимательство. – 2012. – Том 13. – № 19. – С. 21-28.

Аннотация:

В статье анализируется ситуация с пенсионной реформой в России. Пенсионное обеспечение в СССР сравнивается с положением, сложившимся в области пенсионного обеспечения на сегодняшний день. Ставится под вопрос необходимость увеличения пенсионного возраста, что предполагается осуществить в ходе предстоящей пенсионной реформы, запланированной на 2014 год.

Ключевые слова: пенсионная реформа, пенсионное обеспечение, пенсионные выплаты, пенсионный возраст, старение населения

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

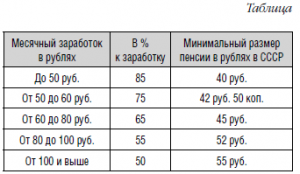

В 1956 году был принят закон о пенсиях в СССР. Пенсионерам по старости пенсии назначались в размерах от 50 до 100% средней заработной платы. Кроме того, устанавливались надбавки к пенсиям за непрерывный стаж работы и на нетрудоспособных членов семьи. Значительно были увеличены пенсии и другим группам пенсионеров. Пенсии не облагались налогом, одинокие пенсионеры и инвалиды (взрослые и дети), нуждающиеся в уходе, помещались в дома для престарелых и инвалидов, где они находились на полном обеспечении государства. На начало 1957 года насчитывалось 1055 таких домов, в которых находилось более 135 тысяч престарелых и инвалидов. Полная пенсия начислялась мужчинам с 60 лет со стажем работы не меньше 25 лет и женщинам с 55 лет, проработавшие не меньше 20 лет. Если человек проработал всю жизнь на одном месте, ему полагалась надбавка к пенсии. Такую же надбавку получали пенсионеры, у которых на иждивении находились нетрудоспособные члены семьи. Размер пенсии в Советском Союзе зависел от зарплаты. Уборщица на заслуженном отдыхе получала 70–80 руб., специалист 120–150 руб., а Герой Советского Союза мог получать персональную пенсию Союзного значения в 300 руб. Для людей, по каким-то причинам не работавших или недобравших трудового стажа была предусмотрена социальная пенсия в 35 руб. – минимальная пенсия в СССР. Средняя пенсия в СССР, таким образом, составляла приблизительно 100 руб. [1]. По единой шкале пенсия по возрасту на общих основаниях для рабочих и служащих исчислялась так (1980-е годы) (см.табл.).

Поразительной покупательной способностью в то время обладал рубль СССР. Стоимость продукции тогда не менялась годами и еще при выпуске на заводе на ней ставили цену. На мелочь в кармане можно было прожить целый день, а прибавку в десять рублей к зарплате считали завидной карьерой.

Реформа пенсионной системы в России

Распад СССР и начало экономических реформ в России серьезно повлияли на социальные условия в стране. В 1990-е годы шел процесс перехода к некоему гибридному общественному строю, который можно назвать «номенклатурным капитализмом». Распад экономики привел к росту безработицы, оцениваемой в 14,6% (2000 г.) от числа трудоспособных. Для зарегистрированных на бирже труда вновь было введено пособие по безработице, отмененное в СССР в 1930 г. Для компенсации роста цен время от времени проводится индексация заработных плат и пенсий. Урбанизация страны, низкий уровень жизни при сравнительно высокой образованности и стесненные жилищные условия постепенно приводили к уменьшению рождаемости в СССР и постсоветской России. Для больших городов стали типичны семьи с одним ребенком, и с начала 1990-х годов население России уменьшается примерно на 1 млн человек в год. Разводы составляли 40–50% от заключенных браков. Вместе с тем кризис перестроечного процесса, в котором Россия оказалась в середине 90-х годов ХХ в., поставил все социальные достижения, в том числе и пенсионную систему, на грань катастрофы.

Экономика находилась в упадке, широкое распространение получили схемы ухода от уплаты налогов. Это проявилось в падении жизненного уровня значительной части населения России, прежде всего пенсионеров и инвалидов, размеры пенсий которых стали мизерными и не покрывали даже минимальных потребностей. Cтало очевидным, что бы обеспечить достойный уровень пенсии «старым способом» просто невозможно. Необходимо было менять пенсионную систему и искать выход из сложившийся ситуации [2].

Реформа пенсионной системы в России вступила в силу 1 января 2002 г., когда со всей очевидностью стало ясно, что на фоне тревожной демографической динамики пенсионное бремя государства продолжает расти из года в год. Россия перешла от распределительной пенсионной модели к солидарно-накопительной модели пенсионного обеспечения. О чем идет речь?

В CCCР действовала распределительная или «солидарности поколений» система пенсионного обеспечения, при которой выплата пенсий пенсионерам производилась за счет средств, полученных от налогообложения заработной платы работающих граждан. Основным недостатком действующей пенсионной системы является крайне низкий размер пенсий, обрекающий пожилых людей и инвалидов на существование за чертой бедности в условиях перехода страны в 90-х от распределительной к рыночной экономике.

Кризис в пенсионной системе

Солидарно-накопительная пенсионная система (в Германии она называется «капиталообразующая система» для обеспечения старости) предполагает одновременно функционирование государственных, личных и корпоративных пенсионных программ, формирующих будущую пенсию. Особенность этой системы состоит в том, что пенсия является частной собственностью гражданина, которые имеет полное право распоряжаться средствами по собственному усмотрению. Модель предполагает деление пенсии на три части: базовая, накопительная и страховая. Базовая часть составляет 6% от размера заработной платы и идет в федеральный бюджет. Она не сохраняется и не отражается на лицевом счете пенсионера. Страховая часть составляет 8% от заработной платы и отражается на лицевом счете как долг государства перед ним. Накопительная часть пенсии также составляет 6% от заработной платы и инвестируется в пользу лица. Таким образом, доля государства в пенсии составляет 30%. Пенсионные сбережения размещаются на индивидуальных лицевых счетах, которыми управляют государственный, либо частные пенсионный фонды, конкурирующие между собой. Фонды инвестируют сбережения на финансовых рынках в течение всего срока трудовой деятельности своих клиентов, что позволяет деньгам «работать».

Система обусловливает дифференциацию размеров пенсии в зависимости от размеров заработка и эффективности использования накоплений [3]. Пенсионной реформе в России исполнилось 10 лет, но до сих пор видимых результатов россияне не получили. Кризис в пенсионной системе по-прежнему болезненно отражается на малообеспеченных гражданах, а на старшем поколении в особенности. Да, государству удалось несколько повысить средний уровень пенсий в стране, но по большому счету говорить о достойной, обеспеченной жизни большинства пенсионеров не приходится. Эффект от валоризации быстро съедает рост тарифов и цен. Кроме того, даже с учетом всех повышений базовой и страховой частей пенсий так называемый коэффициент замещения у многих россиян составляет всего 20–25% от зарплаты, в лучшем случае до 30%. С уходом на заслуженный отдых уровень жизни многих резко снижается, людям приходится урезать привычный круг своих потребностей, отказываться от многих жизненных благ. Почему же тогда изменения в пенсионной системе в начале 90-ых пока не принесли желаемых результатов обеспеченной старости?

Проблема «теневых» зарплат

Помимо очевидного факта резких колебаний, которые демонстрировал фондовый рынок страны, стоит отметить, что накопительная часть у 90% населения так и осталась в государственном консервативном управлении (средняя доходность за год от инвестирования накопительной части пенсий Внешэкономбанком – 6,69% [4], у частных фондов – 7,69%), доходность которого не перекрывает уровень инфляции – около 11–12% в год. Таким образом, инвестиционная составляющая, призванная увеличить накопительную часть, а вместе с ней и всю пенсию в целом за счет размещения ее средств на фондовом рынке в связи с крайне ограниченным набором инвестиционных инструментов у госуправленцев очевидно обесценивается. Самая главная проблема низких пенсий у нас в России в том, что по-прежнему более 60% доходов граждан находятся в «тени». То есть с них страховые взносы в Пенсионный фонд не платятся. В странах, где налоговая система выстроена правильно, в «тени» находится не более 10% доходов граждан. И если бы у нас доля «белых» зарплат выросла до 90%, как в развитых странах, то проблема дефицита ПФР была бы полностью решена. Причина в том, что работодатель должен за работника уплатить государству единый социальный налог ЕСН (отменен, вместо него c 2010 г. Введены страховые взносы в ПФР, ФСС, федеральный и территориальные ФОМСы согласно Федеральному закону от 24.07.2009 № 212-ФЗ1), который в России очень высокий – 30% [5]. Плюс к нему 18% – налог на добавленную стоимость (НДС) с доходов компании2. Если же сюда добавить выплачиваемые работниками 13% НДФЛ, то общая сумма выплат государству приблизится к 50%3. Понятно, что такая перспектива не стимулирует работодателей работать честно.

Думать есть о чем. Дефицит Пенсионного бюджета продолжает расти и по итогам 2012 года, как прогнозировалось, превышает психологически отметку в 1 трлн руб., при том что уже в 2010 году дефицит Пенсионного фонда составлял 1 трлн 166 млрд руб. или 10% всех расходов госбюджета. Понятно, что тенденция роста дефицита укоренилась, и если не предпринять правильные шаги, то проблема лишь продолжит усугубляться. При этом в экспертном докладе «Стратегия-2020» прямо указывается на одну из причин такого положения: средства Пенсионного фонда расходуются неэффективно.

Новая пенсионная реформа

«Население России уверенно стареет, и без повышения пенсионного возраста не обойтись», – полагают многие российские эксперты, ссылаясь на западный опыт. В России возраст выхода на пенсию сегодня низкий по сравнению с большинством европейских стран – 60 лет для мужчин и 55 для женщин. Надо ли его повышать и что необходимо учитывать, чтобы это непопулярное решение не вызвало социального напряжения и протеста?

Когда мы говорим, что в экономически развитых странах пенсионный возраст выше, чем в России, почему-то забываем о том, сколько проживает человек после выхода на пенсию на Западе и у нас. В экономически развитых странах мужчины живут на пенсии около 11–13 лет, в то время как российский мужчина, выходя на пенсию, в среднем живет всего около 2–3 года. С женщинами ситуация несколько сложнее, если ориентироваться на этот критерий. Средняя продолжительность жизни женщин в России более чем на 10 лет выше мужской. И с учетом этого фактора женщины живут после выхода на пенсию 17–18 лет, то есть больше, чем в экономически развитых странах, поскольку возраст выхода на пенсию наших женщин ниже, чем в большинстве западных стран. В вопросе возникает выбор между экономической целесообразностью данной меры и социальной стабильностью в обществе. Когда дестабилизируется ситуация в стране, всегда страдают простые люди. А успешные бизнесмены всегда смогут выкрутиться, у них есть «подушка безопасности». В 2014 году в стране стартует новая пенсионная реформа. Успех любой системы заключается в простоте и прозрачности принципов ее функционирования. Это касается деятельности государства и отдельных его подсистем. Не лишне вспомнить мудрость о том, что «достойная старость бывает только там, где есть достойная жизнь» (Леонид Крайнев-Рытов).

Заключение

Современная российская пенсионная система требует незамедлительных и кардинальных изменений. Изменения должны коснуться не только самой пенсионной системы, но и других сфер, включая: налоговое законодательство, рынок труда и занятости населения, демографическую и миграционную политику, а так же бюджетное планирование страны.

Источники:

2. Вавилов А.П. Пенсионная реформа в России: анализ переходного процесса // Вопросы экономики. − 1999.

3. Кирилловых А.А. Развитие пенсионной реформы и проблемы ее правового обеспечения // Соц. и пенс. право. − 2011.

4. Внешэкономбанк [Электронный ресурс]. − Режим доступа: http://www.veb.ru/agent/pension/info/dht.

5. Министерство экономического развития РФ [Электронный ресурс]. − Режим доступа: http://www.economy.gov.ru/minec/main.

Страница обновлена: 29.03.2024 в 10:56:30