Инвестиционное проектирование и финансовая безопасность компаний на примере нефтеперерабатывающего комплекса

Скачать PDF | Загрузок: 4

Статья в журнале

Российское предпринимательство *

№ 17 (215), Сентябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Герзелиева Ж.И. Инвестиционное проектирование и финансовая безопасность компаний на примере нефтеперерабатывающего комплекса // Российское предпринимательство. – 2012. – Том 13. – № 17. – С. 91-96.

Аннотация:

В статье на примере компаний нефтеперерабатывающего комплекса России проводится исследование взаимосвязи финансовой устойчивости компании и процесса инвестиционного проектирования.

Ключевые слова: инвестиции, финансовая политика, финансы, инвестиционный проект, денежные потоки, финансовая безопасность, леверидж

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

В области корпоративных финансов одной из приоритетных целей компании является максимизация ее рыночной стоимости или благосостояния владельцев, достижение которой во многом обеспечивается реализацией грамотно разработанной инвестиционной политики. Стоимость компании реально определяется не столько тем, насколько велик ее капитал, а главным образом тем, какое положение этот капитал обеспечивает компании на рынке ее товаров или услуг. Это положение определяется направлениями инвестиций, осуществляемых компанией: если они повышают конкурентоспособность и прибыльность компании и обеспечивают прирост доходности ее капитала, то стоимость компании увеличивается, и ее владельцы становятся богаче [1].

Принятие инвестиционных решений осложняется в условиях несовершенства рынков капитала. Ограниченность компании в финансовых ресурсах ставит перед ней задачу согласования инвестиционной стратегии и политики финансирования для обеспечения своей финансовой безопасности. Синхронизация инвестиционных возможностей и доступа к финансированию инвестиций является ключевой целью современного корпоративного риск-менеджмента. Если компания имеет возможность бесплатного доступа к внешним рынкам капитала, у нее нет необходимости в накапливании денежных средств. В противном случае, когда привлечение финансирования создает дополнительные издержки для компании, увеличение ее стоимости происходит путем поддержания более ликвидного баланса [2]. Таким образом, ликвидность компании имеет стратегическое значение, а любое решение, касающееся возможности компании профинансировать свои проекты, будет приниматься с учетом распределения ее спроса на финансирование и его стоимости во времени. Следовательно, при принятии инвестиционных решений в условиях несовершенных рынков компанией должен приниматься во внимание потенциал проекта генерировать денежные потоки в тех периодах, когда возникает острая необходимость в ликвидных средствах.

Таблица 1

Поведение компаний в различных финансово-экономических условиях

|

Изучаемые параметры

|

Результат исследования

|

|

Леверидж и инвестиционный риск

|

Компании с высокой долей заемного капитала принимают на себя более безопасные с точки зрения риска инвестиции. Изменяют инвестиционную политику в сторону активов, которые могут быть использованы в качестве залогового обеспечения

|

|

Леверидж и ликвидность инвестиционных инструментов

|

Компании с сильным финансовым рычагом осуществляют инвестиции в более ликвидные активы, а также активы, начинающие генерировать положительные денежные потоки в более короткий период времени

|

|

Условия ведения бизнеса в стране размещения компании

|

Высокие финансовые издержки вынуждают компании выбирать инвестирование в ликвидные, материальные и менее рискованные активы

|

|

Управление денежными средствами

|

Грамотная политика управления денежными средствами имеет большое значение для финансово зависимых компаний, которые стараются накапливать высокий запас денежных средств

|

Соотношение между уровнем заемных и собственных средств оказывает существенное влияние на инвестиционную политику, так как кредитное давление зачастую заставляет компании отказываться от выгодных возможностей, а оценка инвестиционного проекта, его предельные издержки и выгоды корректируются с учетом позиции компании на рынках капитала и роли самого проекта в инвестиционном графике компании (см. табл. 1).

Инвестиционное поведение ведущих компаний нефтеперерабатывающего комплекса России

Выбор в пользу проектов, начинающих генерировать денежные притоки на более ранней стадии их жизненного цикла, объясняется тем, что денежные поступления от текущих инвестиций могут быть направлены на финансирование будущих перспективных и полезных проектов, которые в противном случае могут быть непрофинансированы. В случае высокой вероятности возникновения финансовых трудностей в будущем, компании предпочтут проекты с безрисковыми денежными потоками проектам с той же или более высокой доходностью, но генерирующим денежные потоки с большим риском, так как надежные денежные поступления позволят смягчить будущие финансовые проблемы, особенно в условиях нестабильности экономики.

Компании, функционирующие в условиях слабо развитого финансового рынка, осуществляют инвестиции не только другого объема, но и другого типа (менее рискованные, краткосрочные и потенциально менее доходные). На инвестиционную деятельность компании оказывают воздействие и контрактные соглашения. В ситуации, когда кредиторы приобретают больше контрольных прав в случае нарушения долговых условий (например, установленного минимального уровня чистых активов или коэффициента текущей ликвидности), уровень корпоративных инвестиций резко снижается [4].

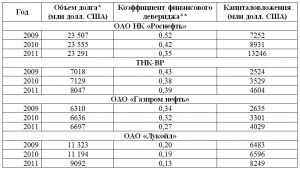

В целях определения действенности основных изложенных выше положений в рамках отечественной практики было изучено поведение ведущих компаний нефтеперерабатывающего комплекса России в условиях нестабильной макроэкономической конъюнктуры и высокого уровня финансовой неопределенности последних нескольких лет. Результаты, полученные в ходе исследования, демонстрируют взаимосвязь между зависимостью компании от заемных источников (кредитов и займов) и размером капитальных вложений (см. табл. 2).

Таблица 2

Динамика долговой нагрузки и инвестиционной активности компаний нефтеперерабатывающего комплекса

*При расчетах в составе долга учитывались краткосрочные кредиты и займы, текущая часть долгосрочной задолженности и долгосрочная задолженность по кредитам и займам.

**Соотношение объема долга и акционерного капитала.

Источники: данные компаний (отчетность по US GAAP), расчеты автора.

Приведенные данные показывают наличие обратной зависимости: снижение коэффициента финансового левериджа сопровождается увеличением инвестиций во внеоборотные активы.

Снижение долговой нагрузки как за счет погашения ранее взятых обязательств, так и в результате роста чистой прибыли предоставило изучаемым компаниям возможность наращивать процесс разработки и реализации инвестиционных программ. Так, 2011 год стал рекордным для компании «Роснефть» по объему капиталовложений, большая часть средств была направлена на развитие добычи нефти, а также модернизацию нефтеперерабатывающих заводов. Помимо этого, наблюдался рост финансирования НИОКР – на эти цели было направлено 8,55 млрд руб., что в 2,9 раза выше показателя за 2010 год.

Структура инвестиций

Необходимо отметить активизацию крупных финансовых инвестиций − заключение соглашения о приобретении 50%-й доли в немецкой компании Ruhl Oel GmbH. В деятельности компании ТНК-ВР наблюдались аналогичные тенденции. В 2010 году удалось значительно улучшить характеристики долгового портфеля и достигнуть минимальных значений коэффициента финансового левериджа, что обеспечило существенное увеличение инвестиций, в том числе в разработку и внедрение инноваций, а также интенсификацию процесса масштабной международной экспансии путем приобретения нефтегазовых активов во Вьетнаме и Венесуэле на общую сумму в размере 1,8 млрд долл. США.

ОАО «Газпром нефть» поэтапно реализует инвестиционную программу, направленную на финансирование как «органического», так и «неорганического» роста, чему способствует постепенное повышение финансовой независимости компании. Компания «Лукойл» обладает наиболее стабильным финансовым положением среди конкурентов в российской нефтеперерабатывающей отрасли и последовательно увеличивает инвестиции на развитие своей материальной и технологической базы для повышения эффективности месторождений, модернизации и расширения перерабатывающих мощностей. На эти цели в 2011 году было затрачено 8,2 млрд долл., что превышает показатель 2009 года на 27%.

Объем финансирования научно-технических работ в 2011 году был увеличен и составил 140 млн долл. (в 2010 году –120 млн долл.). В сфере финансовых инвестиций также наблюдались положительные изменения: была завершена сделка на сумму 342 млн. долл. по приобретению у компании ERG 11% доли участия в совместном предприятии по управлению нефтеперерабатывающим комплексом ISAB (Италия).

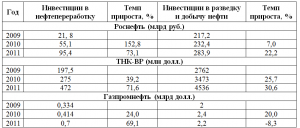

В структуре инвестиций отмечаются более высокие темпы роста объемов финансирования капитальных вложений перерабатывающих предприятий и отставание в динамике инвестиций в разведку и добычу нефти (см. табл. 3). Инвестиции в нефтепереработку обладают большей рискованностью ввиду крупных первоначальных затрат и более длительного срока окупаемости (5−7 лет), что свидетельствует о готовности финансово независимых компаний идти на повышение уровня риска в принятой инвестиционной стратегии.

Таблица 3

Структура инвестиций компаний нефтеперерабатывающего комплекса

Источники: данные компаний (отчетность по US GAAP), расчеты автора

Вывод

Финансовая безопасность становится дополнительным ориентиром инвестиционного проектирования в компании. При высокой волатильности внешней финансово-экономической среды и зависимости компании от заемных источников такие характеристики, как ликвидность инвестиционных инструментов, более короткий период окупаемости инвестиционных проектов, меньший уровень их риска становятся ценными и помогают смягчить будущие финансовые ограничения. В то же время, как показал анализ деятельности компаний нефтеперерабатывающего комплекса, снижение долговой нагрузки, несмотря на нестабильные макроэкономические условия, стимулирует повышение инвестиционной активности, пересмотр политики в сторону долгосрочных и более рискованных проектов, а также значительное увеличение затрат на научные исследования и инновации.

Источники:

2. Кейнс Дж. М. Общая теория занятости, процента и денег. – М.: Гелиос АРВ, 2012. – 352 с.

3. Almeida H., Campello M., Weisbach M.S. Corporate financial and investment policies when future financing is not frictionless // Journal of Corporate Finance. – 2011. – № 17.

4. Chava, Sudheer, and Michael R. Roberts. How Does Financing Impact Investment? The Role of Debt Covenants. Journal of Finance. – 2008. – Vol. 63, № 5.

Страница обновлена: 22.01.2024 в 19:43:05