Институциональные факторы развития финансовой системы России

Скачать PDF | Загрузок: 6 | Цитирований: 1

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

№ 11 (83), Ноябрь 2013

Цитировать:

Абдурахманова М.М. Институциональные факторы развития финансовой системы России // Креативная экономика. – 2013. – Том 7. – № 11. – С. 102-108.

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=21034631

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Рассмотрены возможности повышения финансового потенциала страны за счет увеличения нормы сбережения, которые являются чрезвычайно важным инструментом развития системы кредитования инновационно активного малого бизнеса.

Ключевые слова: малый бизнес, кредитование, сбережения, пруденциальное регулирование банковской системы, контрциклическая политика

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Одной из главных целей модернизации российского социально-технологического и финансового уклада является создание предпосылок для формирования прогрессивной модели инновационной экономики. Накопленные экономикой подобного типа знания должны стать мощным источником роста количества новых высокотехнологичных продуктов, их коммерциализации и массового тиражирования, которое должно сопровождаться увеличением индивидуального и совокупного благосостояния [2].

Принуждения при реформировании институциональной среды

Общим признаком для малого инновационного бизнеса, как России, так и зарубежья, является сильная информационная асимметрия ожидаемых результатов бизнеса. Так, предприниматель всегда имеет более полную информацию о перспективах инновационного проекта, чем потенциальный инвестор [3, 5, 9]. Одновременно определенный отпечаток на кредитно-финансовое обеспечение инновационных предприятий малого бизнеса оказывает уровень морального риска предпринимателя [4, 7].

Сформировавшиеся на территории Российской Федерации институты, реформирование которых видится как первоочередная задача модернизации экономики имеют преимущественно спонтанную природу возникновения.

Так, высокая коррупционная составляющая экономики, ярко выраженное оппортунистическое поведение представителей государственной власти и менеджмента крупных компаний возникло на фоне регулярно повторяющихся правил, к которым «принудил механизм внешней среды» [6, 8]. При этом длительное функционирование неэффективных институтов на территории Российской Федерации делает необходимым их реформирование по принудительному принципу.

Наиболее целесообразной формой оптимального принуждения при реформировании институциональной среды является законодательное регулирование, когда задачей государства становится обеспечение принципа равенства права и исключения асимметрии в администрировании законов.

Отсюда следует, для того, чтобы эффективно реформировать институциональную среду, которая будет в состоянии обеспечивать внедрение в России англо-саксонской или европейской модели кредитно-финансового обеспечения необходимо, прежде всего, создать иерархическую систему национального законодательства. Эта система должна отражать все основные моменты здоровой институциональной среды, а именно гарантировать права собственности, обеспечивать высокую вероятность исполнения контрактов и т.д. [1].

Конкретными мерами по интенсификации процесса кредитования инновационно активного малого бизнеса должны стать:

- создание на базе какого-либо из государственных банков банка инновационного развития со смешанной формой собственности (доля государства предполагается в диапазоне 25-50%). Данный банк должен служить основой трансформации денег из государственных фондов в капитал развития инноваций в стране. Обязанностями данного банка предлагается сделать кредитование приоритетных инновационных проектов, преимущественно малого бизнеса, либо проектов в форме государственно-частного партнерства;

- создание на основе инновационного банка государственно-частных венчурных фондов, специализирующихся исключительно на развитии инновационно активного сектора экономики;

- регистрация мегарегулятором эмиссии производных ценных бумаг на акции инновационных фондов и запуск данных деривативов на российский фондовый рынок;

- направление части средств федерального бюджета, резервного фонда и пенсионного фонда на кредитно-финансовое обеспечение инновационной деятельности;

- выработка механизмов вовлечения домохозяйств и их сбережений в финансовую систему страны (для повышения малого уровня доверия населения России к финансовой системе, причем этот процесс должен проходить под строгим контролем Центрального банка, как регулятора финансовых рынков страны).

Повышение финансового потенциала

Сегодняшняя Россия не имеет критических макроэкономических проблем и готова к реформированию. Проведенными исследованиями доказано, что низкое качество институтов ставит под угрозу развитие не только финансовой системы, но и экономки в целом. Особенно данная проблема актуальна для богатой природными ресурсами России.

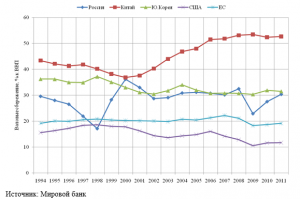

Повышение финансового потенциала за счет увеличения нормы сбережения является чрезвычайно важным инструментом развития системы кредитования инновационно активного малого бизнеса. На рис. 1 приводится сравнительная динамика нормы валовых сбережений по отношению к ВВП страны.

Из рисунка видно, что норма сбережения России имеет значительную по сравнению с другими анализируемыми странами волатильность [1] и существенно снижается во время финансовых потрясений мирового масштаба.

На примере экономики Китая можно отметить, что у стран с развивающейся экономикой, которые реализуют стратегию ускоренного роста, норма сбережения доходит до 50%, что значительно повышает потенциал финансовой системы.

Таким образом, важным элементом повышения потенциала кредитно-финансового обеспечения малого бизнеса может выступить повышение нормы сбережения.

В качестве конкретных мероприятий по увеличению нормы сбережения можно использовать расширенное субсидирование домохозяйств с одновременным направлением данных субсидий в сбережения. Примером подобных субсидий видятся пособия на рождение ребенка, пособия родившемуся ребенку, положенные на банковский депозит до его совершеннолетия, образовательные гранты.

Помимо этого фактором увеличения нормы сбережений может выступить развитие программы жилищных вкладов, когда сбережения будут трансформироваться в инвестиции в виде вложений на строительство будущего жилья. В контексте данной программы представляется целесообразным субсидирование домохозяйств в рамках жилищного строительства, а также упрощение условий и снижение процентной ставки по ипотечному кредитованию.

С целью повышения степени доверия домохозяйств к финансовым рынкам, что является важным фактором роста сбережений, целесообразным представляется проведение контрциклического пруденциального регулирования банковской системы. С одной стороны контрциклическая политика должна быть направлена на снижение волатильности трансграничных валютных потоков, что должно положительно отразиться на устойчивости финансовой системы к рискам. С другой стороны должны быть активизированы механизмы привлечения внутренних сбережений на финансовый рынок.

Действенным механизмом привлечения внутренних сбережений видится увеличение количества низкорисковых финансовых инструментов, к которым можно отнести государственные облигации, сберегательные сертификаты и прочие инструменты по которым действует программа страхования вкладов населения.

Выводы и рекомендации

В качестве основных инструментов пруденциального надзора в рамках контрциклической политики предлагается использовать нормы достаточности капитала и нормы резервирования, соизмеримые с обесцениванием инвестиционных активов. Повышение нормативов по резервированию и достаточности капитала несет под собой необходимость ограничения краткосрочных инвестиционных операций, обладающих высокой степенью риска. Одной из первостепенных целей пруденциального регулирования является снижение кредитных рисков финансовой системы России, что позволит банкам активизировать эффективное кредитование малого бизнеса и увеличивающее норму сбережения ипотечное кредитование.

[1]Волати́льность (изменчивость, англ. Volatility) — статистический финансовый показатель, характеризующий изменчивость цены

Источники:

2. Arrow K. J. Economic Welfare and the Allocation of Resources for Invention // The Rate and Direction of Inventive Activity. Princeton: PrincetonUniversityPress. – 1962.

3. Akerlof G.A. The Market for “Lemons”: Quality Uncertainty and the Market Mechanism // Quarterly Journal of Economics. – 1970. – Vol. 84. – No 3.

4. Eng L. L., Shackell M. The Implications of Long Term Performance Plans and Institutional Ownership for Firms. Research and Development Investments // Journal of Accounting, Auditingand Finance. – 2001. – Vol. 16, No 2.

5. Leland H.E., Pyle D.H. Informational Asymmetries, Financial Structure and Financial Intermediation // Journal of Finance. – 1977. - Vol. 32, No 2.

6. Lewis D. Convention. – Cambridge, MA: Harvard University Press, 1969.

7. Majumdar S. K., Nagarajan A. The Impact of Changing Stock Ownership Patterns in the United States: Theoretical Implications and Some Evidence // Revue d’Economie Industrielle. – 1997. – Vol. 82.

8. Neumann J. von, Morgenstern O. Theory of Games and Economic Behavior. - Princeton: Princeton University Press, 1944.

9. Stiglitz J., Wess A. Credit Rationing in Markets with Imperfect Information // American Economic Review. – 1981. –Vol. 71, No 3.

Страница обновлена: 22.01.2024 в 18:02:47