Marketplace Lending как инструмент диверсификации инвестиционного портфеля

Стародумова Ю.А.1, Лобжанидзе Г.Г.1

1 Финансовый университет при Правительстве Российской Федерации

Скачать PDF | Загрузок: 11

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 4, Номер 1 (Январь-Март 2017)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Стародумова Ю.А., Лобжанидзе Г.Г. Marketplace Lending как инструмент диверсификации инвестиционного портфеля // Глобальные рынки и финансовый инжиниринг. – 2017. – Том 4. – № 1. – С. 27-36. – doi: 10.18334/grfi.4.1.38029.

Аннотация:

В настоящее время существуют различные методы диверсификации инвестиционного портфеля с помощью наиболее традиционных инструментов, в данной статье авторами было предложен диверсифицировать портфель с помощью нового, быстро развивающегося инструмента Marketplace lending.

Ключевые слова: диверсификация, инвестиционный портфель, финансовый инструмент, Финансовые технологии, Marketplace lending, равноправное кредитование, заём P2P

JEL-классификация: E22, G11, D2

Введение

Появление новых финансовых технологий и их доступность оказывают значительную роль на развитие всей мировой финансовой системы. Достижения в реализации данных инструментов и использование их на практике позволяют выйти на более высокий уровень развития экономики, однако в России данный вид финансовых технологий пока не развит, что свидетельствует об актуальности данного исследования. Авторами рассмотрен новый динамично-развивающийся инструмент Marketplace lending «равноправное кредитование», «заем P2P») и его влияние на доходность инвестиционного портфеля. Marketplace lending – это онлайн платформа, предлагающая более быстрое кредитование физических и юридических лиц с возможностью расширения источников привлечения капитала по наиболее выгодным условиям. Marketplace lending – место, где заемщик и кредитор могут совершить сделку, избегая излишнего документооборота и временных затрат. Данная платформа позволит инвесторам иметь доступ к информации о всех размещенных кредитах и иных источниках капитала, проверенных регулятором, а также позволит привлекать инвестиции с наибольшей доходностью и незначительными рисками.

Основная идея Marketplace lending заключается в том, что инвестор имеет возможность создать инвестиционный портфель, вкладывая небольшие суммы в сотни или тысячи заемщиков. Данная диверсификация позволит снизить риски. Marketplace lending-платформа позволяет кредиторам и заемщикам связываться напрямую друг с другом без посещения банка. Заемщику не обязательно иметь залог для обеспечения своего займа, оценка рисков происходит традиционными кридитно-скоринговыми подходами с обнародованием результатов оценок, Marketplace lending обеспечивает прозрачность информации о кредиторах и заемщиках.

Выгоднее, чем в банке

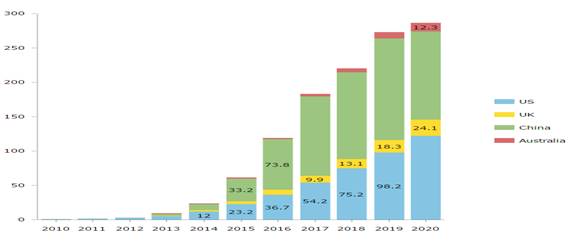

В настоящий момент крупнейшие платформы Marketplace lending базируются в США, Англии, Австралии и Китае. Первыми платформами Marketplace lending была английская (Zopa 2005 г.), американская Prosper (2006 г.) и китайская Paipaidai, запущенная в 2007 году. В центре внимания данных платформ были кредиты для медицинских организаций, а также для малого и среднего бизнеса. Совокупный доход Marketplace lending составил около 8 миллиардов долларов, что вызвало интерес в обществе и привело к созданию около 30 новых платформ. Данные, предоставленные компанией Morgan Stanley Research, свидетельствуют о том, что к 2020 году мы можем прогнозировать рост Marketplace lending Англии, США, Китая и Австралии до 300 млрд долларов [1]. (рис. 1)

Рис. 1. Мировой рынок MPL 2010-2020 г.

Изначально данные платформы действовали по системе P2P. Каждый инвестор и заемщик могли напрямую контактировать друг с другом. Однако в процессе развития Marketplace lending появилась возможность кредитовать не одного инвестора, а целый «рынок». В отличие от банков, которые берут депозиты и предоставляют кредиты для потребителей и предприятий, Marketplace lending не осуществляют данные виды услуг. Доходами Marketplace lending являются комиссионные и сборы с заемщиков от 2–5 %.

Исследования показали, что в настоящий момент объемы Marketplace lending увеличились, это привело к тому, что средний кредит стал более безопасным. По данным агентства «Theoremlp» [2], более 99,9 % диверсифицированных инвесторов рынка заработали деньги. Между тем, средняя доходность составила 6,5 %, почти в 20 раз выше доходности казначейских облигаций. Поскольку условия Marketplace lending гораздо выгоднее, чем в банках, многие инвесторы переходят на новый вид финансирования.

В настоящий момент в России также действует несколько сервисов, предлагающих услуги Marketplace lending: Fingooroo.ru («Фингуру») и «Вдолг.ру». Данные онлайн-сервисы реализуют принцип P2P, предоставляя кредиты и займы напрямую заемщику. Онлайн заявки оформляются в течение 5 минут, а ставки по ним ниже, чем в отечественных банках. Каждый инвестор имеет возможность дать в долг свои средства от 4000 до 10 000 000 рублей с обещанной доходностью до 30 % годовых [3].

Риск по доходности

Для того, чтобы определить, как хорошо инструмент Marketplace lending диверсифицирует портфель инвестора и в целом влияет на его характеристики, был проведен соответствующий анализ.

Для проведения анализа был составлен первоначальный («модельный») портфель, в качестве элементов которого взяты основные классы активов разных стран (табл. 1). Основной принцип, заложенный в его построение, – это соотношение 60/40, которое подразумевает наличие в портфеле 60 % акций (рисковых активов) и 40 % облигаций (относительно безрисковых активов). Данная аллокация является одной из самых простых, однако она позволяет достичь высоких уровней соотношения доходности к риску.

Для оценки характеристик каждого из классов активов был выбран соответствующий ему ETF или индекс (табл. 2).

Таблица 1 [4]

Структура первоначального портфеля

|

Актив

|

Тип

актива

|

Доля

в портфеле

|

Бенчмарк

|

Тикер

|

|

Акции США

|

Акции

|

15 %

|

Vanguard

Total Stock Market ETF

|

VTI

|

|

Акции развитых рынков Азии

|

Акции

|

15 %

|

Vanguard Pacific Stock ETF

|

VPACX

|

|

Европейские акции

|

Акции

|

15 %

|

Vanguard European Stock ETF

|

VEURX

|

|

Акции развивающихся рынков

|

Акции

|

5 %

|

Vanguard

Emerging Markets ETF

|

VWO

|

|

Акции компаний с малой

капитализацией США

|

Акции

|

5 %

|

Vanguard

Small-Cap Value ETF

|

VBR

|

|

Акции сферы недвижимости США

|

Акции

|

5 %

|

Vanguard REIT ETF

|

VNQ

|

|

Корпоративные облигации США

|

Облигации

|

20 %

|

iShares

Barclays Aggregate Bond Fund

|

AGG

|

|

Государственные облигации США

|

Облигации

|

10 %

|

iShares TIPS Bond Index

|

TIP

|

|

Высокодоходные облигации США

|

Облигации

|

10 %

|

Vanguard

High Yield Corporate Fund

|

VWEHX

|

В качестве исследуемого периода выбран период с января 2011 года по декабрь 2016 года. Данные по цене активов собраны в месячных форматах.

Таблица 2 [5]

Характеристики активов

|

Тикер

|

Годовая

доходность

|

Годовая

волатильность

|

Коэффициент

Шарпа

|

|

VTI

|

9.7 %

|

11.9 %

|

0.81

|

|

VPACX

|

3.5 %

|

13.8 %

|

0.25

|

|

VEURX

|

-0.8 %

|

16.6 %

|

-0.05

|

|

VWO

|

-0.4 %

|

19.1 %

|

-0.02

|

|

VBR

|

10.2 %

|

14.8 %

|

0.69

|

|

VNQ

|

6.3 %

|

15.8 %

|

0.39

|

|

AGG

|

0.4 %

|

3.1 %

|

0.12

|

|

TIP

|

0.8 %

|

4.8 %

|

0.17

|

|

VWEHX

|

0.2 %

|

5.3 %

|

0.04

|

|

Первоначальный портфель

|

2.1 %

|

8.5 %

|

0.25

|

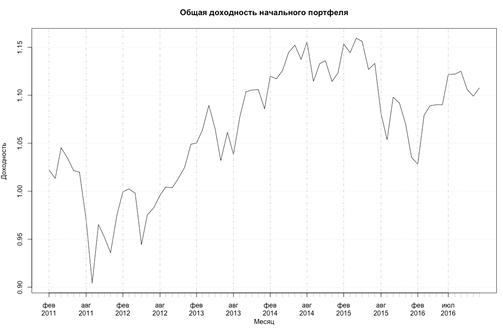

Таким образом, ожидаемая доходность первоначального портфеля в годовом выражении составляет 2.1 % при стандартном отклонении в 8.5 % в год (рис. 2 и табл. 3).

Рис. 2. Ежемесячная доходность первоначального портфеля [6]

Таблица 3 [7]

Общая доходность первоначального портфеля

|

Актив

|

Годовая доходность

|

Годовая волатильность

|

Коэффициент Шарпа

|

|

Первоначальный

60/40 портфель

|

2.1 %

|

8.5 %

|

0.25

|

|

Маркетплейс

Лендинг

|

6.7 %

|

1.7 %

|

3.9

|

Доходность начального портфеля колеблется около отметки в 0.17 %, что обеспечивает годовую доходность в 2.1 %. Наиболее неудачными периодами явились сентябрь 2011, май 2012 и август 2015.

В целом можно убедиться, что данный портфель нельзя назвать эффективным. Это связанно прежде всего с тем, что выбранные доли изначально не были обоснованы эмпирическими данными. К тому же, большая часть активов продемонстрировала доходность, близкую к 0. Включение таких активов в больших пропорция в портфель инвестора является сомнительным.

Marketplace Lending является относительно новым классом актива, поэтому оценка его характеристик и влияния на портфель требует определенных усилий. В качестве бенчмарка для оценки доходности Marketplace Lending был выбран Orchard US Consumer Marketplace Lending Index, который является агрегатом доходностей для крупнейших платформ для прямого кредитования в США.

Методология расчета индекса, составлена таким образом, что в значении индекса учитываются:

· вероятность дефолта некоторых заемщиков;

· комиссионные сборы;

· налоги.

Также в качестве основы для расчета индекса берутся показатели лишь тех платформ, оборот которых составляет более 250 млн долларов, что может являться неким показателем качества и репрезентативности информации.

Данные по Orchard US Consumer Marketplace Lending Index взяты с той же периодичностью и в течение того же периода, что и активы, включенные в первоначальный портфель (табл. 4).

Таблица 4 [8]

Характеристики портфеля и Marketplace Lending

|

Актив

|

Годовая доходность

|

Годовая волатильность

|

Коэффициент Шарпа

|

|

Первоначальный

60/40 портфель

|

2.1 %

|

8.5 %

|

0.25

|

|

Маркетплейс

лендинг

|

6.7 %

|

1.7 %

|

3.9

|

Характеристики MPL по всем показателям лучше тех, относящихся к начальному портфелю. Использование данного актива в качестве повышения доходности и уменьшения волатильности очевидно.

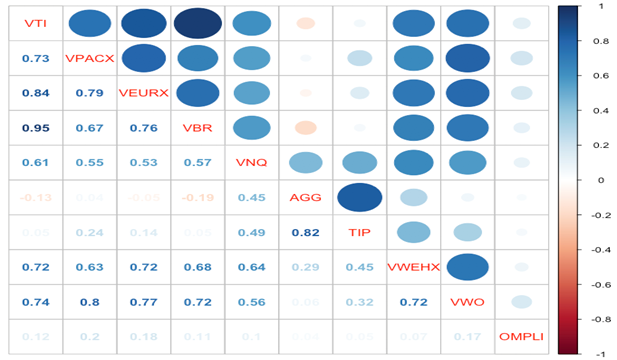

Одним из главных преимуществ Marketplace Lending как инвестиционного актива является его низкая корреляция с основными классами активов, учитывая тот факт, что межклассовая корреляция очень велика (рис. 3).

Рис. 3. Корреляционная матрица доходностей основных классов активов [9]

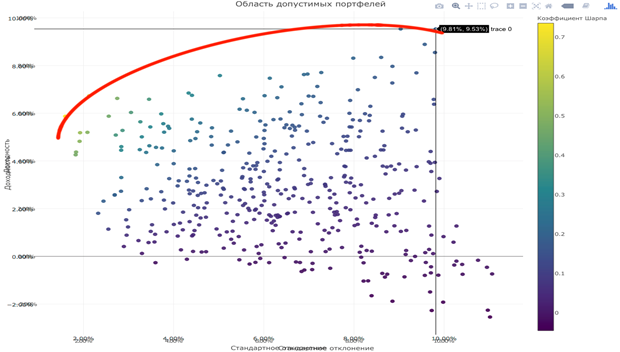

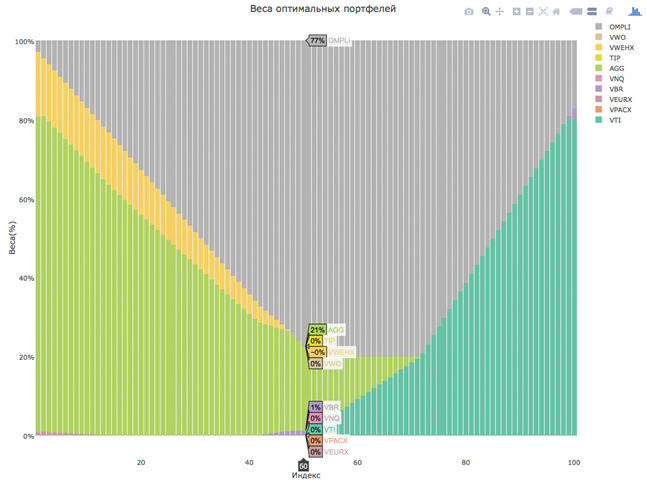

Для того, чтобы определить какую долю актив Marketplace Lending должен составлять в инвестиционном портфеле, используем метод оптимизации, разработанный Гарри Марковицем и положенный в основу современной портфельной теории. Данная оптимизация позволяет комбинацией активов уменьшить общую волатильность портфеля, используя тот факт, что активы не идеально коррелированы, для данного уровня ожидаемой доходности. Другими словами, для каждого уровня доходности находится портфель с минимально возможным риском и для каждого уровня риска находится портфель с максимально возможной доходностью. Таким образом находится оптимальная граница портфелей (рис. 4).

Рис. 4. Оптимальная граница портфелей [10]

Данный метод оптимизации дает множество оптимальных портфелей, доли активов в которых отличаются. Исходя из полученных результатов, Marketplace Lending составляет большую часть портфелей с умеренной доходностью, уступая свою долю другим активам в высокодоходных и низкодоходных портфелях.

Следует отметить, что в набор оптимальных портфелей некоторые активы не вошли совсем. Это связано с тем, что доходность этих активов очень сильно скоррелирована с другими, более доходными, которые уже включены в портфель по принципу оптимизации Маркова.

Таким образом, в оптимальном портфеле должны содержаться активы: акции США, акции компаний с малой капитализацией США, государственные и корпоративные облигации США, а также Marketplace Lending.

MPL в оптимальных портфелях занимает от 3 до 80 % в зависимости от необходимой доходности (рис. 5 и табл. 5).

Рис. 5. Доли активов в оптимальных портфелях [11]

Таблица 5 [12]

Характеристика и структура оптимальных портфелей

|

Показатели

|

|

|

|

|

|

|

|

|

Ожидаемая доходность

|

3 %

|

4 %

|

5 %

|

6 %

|

7 %

|

8 %

|

9 %

|

|

Волатильность

|

1.8 %

|

1.6 %

|

1.7 %

|

2.4 %

|

4.2 %

|

6.9 %

|

10 %

|

|

Коэффициент Шарпа

|

1.67

|

2.5

|

2.94

|

2.5

|

1.67

|

1.15

|

0.9

|

|

Доли активов

|

|

|

|

|

|

|

|

|

VTI

|

-

|

-

|

0.16

|

0.15

|

0.32

|

0.57

|

0.8

|

|

VPACX

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

VEURX

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

VWO

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

VBR

|

-

|

-

|

-

|

-

|

-

|

-

|

0.03

|

|

VNQ

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

AGG

|

0.42

|

0.28

|

0.04

|

0.05

|

-

|

-

|

-

|

|

TIP

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

VWEHX

|

0.08

|

0.04

|

-

|

-

|

-

|

-

|

-

|

|

OMPLI

|

0.5

|

0.68

|

0.8

|

0.8

|

0.68

|

0.43

|

0.17

|

Вывод

Для достижения наибольшей диверсификации при наименьшей потере доходности, т. е. достижения наибольшего Коэффициента Шарпа, активы Marketplace Lending должны занимать в портфеле инвестора около 80 % (Остальные: 16 % акции США, 4 % корпоративные облигации США), что позволит рассчитывать на доходность в районе 5 % при волатильности в 1.7 %. Однако для составления более доходных портфелей стоит уменьшить долю MPL в пользу более рисковых активов, таких как акции США и акции компаний с малой капитализацией США (17 %, 80 % и 3 % соответственно), ожидая доходность по такому портфелю около 9 % в год.

[1]Can P2P Lending Reinvent Banking? Morgan Stanley, 17 June 2015. Электронный ресурс: http://www.morganstanley.com/ideas/p2p-marketplace-lending

[2] MPL the next trillion-dollar asset ckass, Агентство аналитики «Theoremlp», 2015// электронный ресурс : http://theoremstatic.s3.amazonaws.com/Marketplace_Lending.pdf

[3] Вдолгу.ру https://vdolg.ru/lenders/

[4] Составлено авторами

[5] Составлено авторами

[6]Составлено авторами

[7]Составлено авторами

[8]Составлено авторами

[9]Составлено авторами

[10]Составлено авторами

[11] Составлено авторами

[12] Составлено авторами

Источники:

MPL the next trillion-dollar asset class. Агентство аналитики «Theoremlp». [Электронный ресурс]. URL: http://theoremstatic.s3.amazonaws.com/Marketplace_Lending.pdf.

Вдолгу.ру. [Электронный ресурс]. URL: https://vdolg.ru/lenders/.

4. Лаврищева А.С. ПИФЫ риск и доходность в одном портфеле. Формирование инвестиционного портфеля паевого инвестиционного фонда // Российское предпринимательство. – 2009. – № 1-1(126). – С. 98-102. – url: http://bgscience.ru/lib/3492/.

5. Макеев В.А. ETF как специфический инструмент инвестиционно-спекулятивного портфеля // Российское предпринимательство. – 2014. – № 16(262). – С. 131-138. – url: http://bgscience.ru/lib/8630/.

6. Подкорытова Д.В., Чермошанский И.А. Методические рекомендации по формированию инвестиционного портфеля венчурного фонда // Российское предпринимательство. – 2008. – № 1. – С. 14-19. – url: http://bgscience.ru/lib/2814/.

Страница обновлена: 22.01.2024 в 23:03:59