Общая характеристика страхового рынка

Статья в журнале

Российское предпринимательство *

№ 3 (15), Март 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Скрыпникова М.Н. Общая характеристика страхового рынка // Российское предпринимательство. – 2001. – Том 2. – № 3. – С. 68-71.

Аннотация:

(Продолжение. Начало в №№ 10-12/2000, №№1-2/2001)

Страховой рынок - это особая социально-экономическая среда, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее.

Обязательным условием существования страхового рынка является наличие потребностей (спроса) на страховые услуги и страховщиков, способных удовлетворить эти потребности.

Ключевые слова: рынок страхования, страхование, страховой рынок

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Продолжение. Начало в №№ 10-12/2000, №№1-2/2001

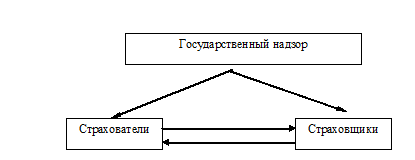

Страховой рынок - это особая социально-экономическая среда, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее (рис. 1).

Обязательным условием существования страхового рынка является наличие потребностей (спроса) на страховые услуги и страховщиков, способных удовлетворить эти потребности.

Рис.1. Страховой рынок.

Экономические законы функционирования страхового рынка: закон стоимости, закон спроса и предложения.

Страховой рынок предполагает:

- самостоятельность субъектов рыночных отношений;

- равноправное партнерство по поводу купли-продажи страховой услуги;

- развитую систему горизонтальных и вертикальных связей.

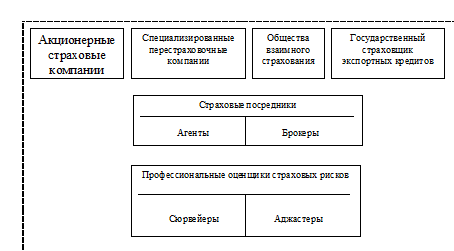

В структурном плане страховой рынок может рассматриваться в двух аспектах:

Рис. 2. Структура страхового рынка (организационно-правовой аспект)

Основные составляющие: материальные и финансовые ресурсы страховой организации.

Главные задачи: формирование спроса на страховые услуги (маркетинг и реклама); заключение договоров и продажа страховых полисов (сертификатов); проведение целесообразной и гибкой тарифной политики; регулирование собственной инфраструктуры.

Внешний страховой рынок – находится за пределами внутреннего рынка и тяготеет к смежным страховым компаниям как в данном регионе, так и за его пределами.

Мировой страховой рынок – предложение и спрос на страховые услуги в масштабах мирового хозяйства.

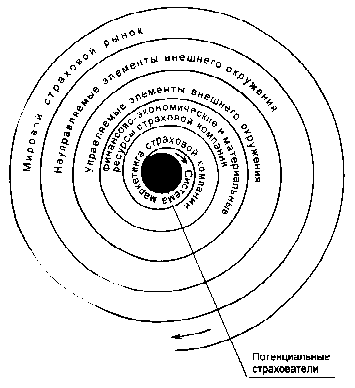

Кроме того, страховой рынок представляет собой диалектическое единство двух систем: внутренней системы и внешнего окружения. Они взаимодействуют друг с другом и оказывают взаимное влияние.

Внутренняя система является полностью управляемой со стороны страховщика. К ней относятся:

- страховые продукты (условия конкретных договоров страхования данного вида);

- система организации продаж страховых полисов и формирование спроса;

- гибкая система тарифов;

- собственная инфраструктура страховщика;

- материальные, финансовые и людские ресурсы страховой компании;

- финансовое положение страхового общества на рынке;

- ликвидность страхового фонда;

- наличие высококвалифицированного персонала страховщика;

- компетентность руководящего состава страхового общества.

Внешнее окружение рынка – это система взаимодействующих сил, которые окружают внутреннюю систему рынка и оказывают на нее воздействие (экономическая политика государства, инфляционное состояние финансов, курс валюты и др.)

Рынок как система, в которой взаимодействуют внутренние и внешние силы, может быть представлен в виде спирали, которая раскручивается вокруг потенциальных потребителей страховых услуг и отражает динамику внешних и внутренних сил в их взаимодействии (рис. 3).

Эта система не является замкнутой, так как мировой страховой рынок практически неограничен.

Цена страховой услуги выражается в страховом тарифе и складывается на конкурентной основе при сопоставлении спроса и предложения. Нижняя граница цены определяется принципом равенства между поступлениями платежей страхователя и выплатами страхового возмещения и страховых сумм. Верхняя граница – потребностями страховщика.

В качестве товара страхового рынка выступает страховая услуга. Ее потребительской стоимостью является обеспечение страховой защитой, приобретающей форму страхового покрытия.

Ассортиментом страхового рынка является перечень видов страхования.

Рыночный спрос на страховые услуги имеет экономический и гуманитарный аспекты.

Рис.4. Спираль страхового рынка

Экономический аспект включает в себя: численность населения, его возрастные группы, сезонные миграции, доходы населения и его покупательную способность, а также вероятностные расходы на страхование, которые могут себе позволить люди с определенным уровнем доходов.

Деятельность страховщика обязательно включает в себя анализ этих экономических аспектов.

Анализ возрастных групп.

|

Возрастные группы

|

Виды страхования

|

|

1

|

2

|

|

Дети, подростки и юноши (до 12 лет, 13-16 лет и 17-19 лет соответственно)

|

От несчастных случаев;

накопительные виды, связанные с получением образования |

|

Молодые люди (20-35 лет)

|

Связанные с началом профес-сиональной карьеры, семейной жизни, получением ссуды под жилищное строительство

|

|

Люди средних лет: младший средний возраст (35-50 лет)

|

На обеспечение в старости, на туристические поездки, владение автомобилями, на предпри-нимательскую деятельность

|

|

Старший средний возраст (50-60 лет)

|

Имущественное страхование

|

|

Пожилые люди (старше 60 лет)

|

На туристические поездки, благотворительную деятельность

|

Анализ доходов населения и их распределения.

В практике страховой работы различают номинальный и реальный доход.

Номинальный доход – это сумма денег, которую получает лицо или семья: заработная плата, дивиденды, рента, прибыль, личное подсобное хозяйство и др.

Реальный доход – это фактический доход с учетом инфляции, роста цен и налогов.

Реальный доход может быть исчислен на душу населения – это средний реальный доход, отнесенный на численность населения в исследуемом регионе.

Кроме того, определяют также покупательную способность населения. Из номинального дохода вычитают расходы первой необходимости – на питание, жилье, транспорт, выплату налогов, одежду, отчисления на соцстрахование. Оставшийся так называемый свободный личный доход и определяет покупательную способность человека.

К гуманитарным аспектам изучения рыночного спроса на страховые услуги относят психологические, социальные и антропологические факторы. Страховой рынок изучается с точки зрения национальных особенностей населения региона, его культурных традиций, демографической ситуации, группового национального поведения и сознания.

Мотивировка принятия решений потенциальным страхователем основывается на следующих экономических и психологических предпосылках:

Страница обновлена: 22.01.2024 в 19:31:24