Методика банковского анализа кредитоспособности предприятия

Статья в журнале

Российское предпринимательство *

№ 3 (15), Март 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Суханова Е.С. Методика банковского анализа кредитоспособности предприятия // Российское предпринимательство. – 2001. – Том 2. – № 3. – С. 35-38.

Аннотация:

Когда предприятию необходим кредит для покрытия временной нехватки денежных средств, оно обращается в банк с просьбой о выдаче кредита. Прежде, чем выдать кредит, банк анализирует кредитоспособность предприятия, т.е. изучает возможность и целесообразность предоставления кредита, а также определяет вероятность своевременного его возврата. Все это банк делает с одной целью — обезопасить себя.

Ключевые слова: банковское кредитование, определение кредитоспособности

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Когда предприятию необходим кредит для покрытия временной нехватки денежных средств, оно обращается в банк с просьбой о выдаче кредита. Прежде, чем выдать кредит, банк анализирует кредитоспособность предприятия, т.е. изучает возможность и целесообразность предоставления кредита, а также определяет вероятность своевременного его возврата. Все это банк делает с одной целью — обезопасить себя.

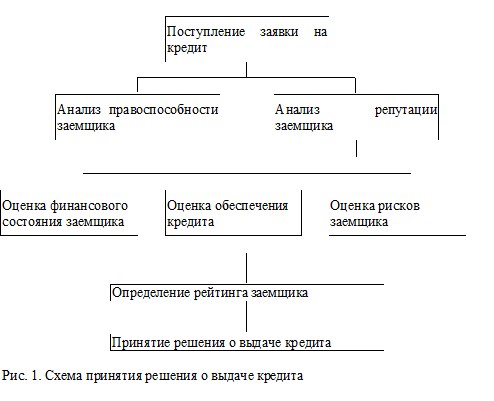

Процесс принятия решения о выдаче кредита клиенту банку можно представить в виде схемы, представленной на рисунке.

На первом этапе рассматриваются вопросы правоспособности и репутации предприятия, которые изучаются весьма тщательно. Особое внимание уделяется оценке личных качеств руководителей. Обычно запрашивают необходимые справки и проверяют точность сведений, представленных в анкете клиента. Если работник банка выявил неточности и пришел к выводу, что потенциальный заемщик умышленно ввел в заблуждение банк, то клиент получает отказ в предоставлении ему кредита автоматически.

Очень важным для банка является изучение кредитной истории вашего предприятия, т. е. прошлого опыта работы с ссудной задолженностью. Устанавливаются факты или же их отсутствие о неплатежах по ссудам, протеста надлежащим образом оформленных векселей и т.д.

Следующим этапом является анализ финансового состояния предприятия, оценка обеспечения кредита и оценка рисков заемщика.

При анализе финансового состояния предприятия определяется динамика оценочных показателей, структура статей баланса, качество активов и пассивов. Оценивается способность заемщика зарабатывать средства, т. е. способен ли он в ходе своей деятельности получать прибыль, которая является залогом кредитоспособности, а, следовательно, и платежеспособности, как в краткосрочной, так и в долгосрочной перспективе. Таким образом, банк при оценке кредитоспособности базируется на эффективности деятельности и денежных потоках предприятия.

Не меньший интерес для банка представляет величина и структура капитала, в случае, если заемщик заинтересован в долгосрочном кредите. При этом рассматриваются:

‑ достаточность уставного капитала в соответствии с законодательством;

‑ структура и цена капитала.

Это связано с тем, что, чем выше цена капитала предприятия, тем с большим риском связана его деятельность и тем выше риск кредитора, а следовательно, и выше устанавливаемая процентная ставка по кредиту.

Важное значениеимеет качество обеспечения (залога), которое представляет собой вторичный источник погашения кредита. Основная задача банка заключается в том, чтобы погасить ссуду в срок за счет доходов предприятия, а не путем реализации залога. т.к. это требует дополнительных расходов на оценку (переоценку) залога, оплату услуг юристов, судебных издержек и пр. Поэтому анализ кредитоспособности клиента банк проводит обычно с целью определения перспектив погашения суммы задолженности в срок и без дополнительных расходов со своей стороны.

Важное значениеимеет качество обеспечения (залога), которое представляет собой вторичный источник погашения кредита. Основная задача банка заключается в том, чтобы погасить ссуду в срок за счет доходов предприятия, а не путем реализации залога. т.к. это требует дополнительных расходов на оценку (переоценку) залога, оплату услуг юристов, судебных издержек и пр. Поэтому анализ кредитоспособности клиента банк проводит обычно с целью определения перспектив погашения суммы задолженности в срок и без дополнительных расходов со своей стороны.

На результаты деятельности любого предприятия влияют не только управленческие решения, но и внешние факторы. Влияние внешней среды оценивается банком с помощью странового, регионального и отраслевого рисков.

Страновой риск — это риск изменения условий в стране, которые могут повлиять на способность предприятия отвечать по своим обязательствам внешнего долга. Различают несколько наиболее важных составляющих странового риска: политический риск, который связан с возможными потерями в результате каких-либо политических событий, и экономический риск, который зависит от эффективности экономического руководства страной, структуры экономики, насыщенности ресурсами (включая рабочую силу, ресурсы капитала, природные ресурсы) и многое другие факторы.

Надо отметить, что аналогичный по своей природе является региональный риск, возникновение которого наиболее актуально для России, поскольку разрыв в уровне развития регионов нашей страны весьма значителен.

Важным источником информации, связанным с определенным предприятием, является отрасль, в которой оно работает. В условиях экономического кризиса и спада промышленного производства владение отраслевой ситуацией особенно актуально.

Естественно, что риск, связанный с преуспевающей фирмой, которая работает в здоровой отрасли промышленности, значительно ниже риска, связанного с преуспевающей фирмой, работающей в нестабильной отрасли. Отраслевой риск напрямую связан экономическими и финансовыми изменениями в отрасли в целом, а также с положением дел в смежных отраслях. Существует четкая зависимость — чем больше изменчивость отрасли, т.е. меньшая стабильность и прогнозируемость, тем больше степень риска вложений в предприятия этой отрасли.

Банк принимает во внимание размер и вид собственности заемщика, т.к. малое предприятие подвержено большей зависимости от случайностей рыночной экономики, чем крупное. В то же время большую роль играет фактор концентрации выданных кредитов. Крупные кредиты, выданные одному заемщику или группе связанных заемщиков, отрасли, региону или стране, нередко служат причиной банковских банкротств.

В любом случае, банк индивидуально подходит к оценке риска работы с тем или иным предприятием, поскольку каких-то универсальных рекомендаций на счет размера и вида собственности клиента не существует. При тех или иных условиях ему может быть выгоднее работать с малыми частными фирмами, что, кстати, приносит большую прибыль, а в других случаях — с крупными предприятиями.

Вся полученная в ходе анализа кредитоспособности предприятия информация обобщается и банк определяет рейтинг заемщика, на основании которого дает заключение о возможности выдачи кредита.

При положительном решении о выдаче кредита, ваше предприятие еще долго будет находиться в поле зрения кредитора. Большинство банков, которые заботятся о своем благополучии, постоянно будут осуществлять контроль за исполнением условий кредитного договора, за целевым использованием кредита, проверку наличия и сохранности имущества, которое было предоставлено в виде обеспечения, контроль финансового состояния предприятия.

Страница обновлена: 22.01.2024 в 19:09:27