Направления совершенствования налогообложения недвижимости физических лиц

Шаталова С.С.1, Корытин А.В.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, г. Москва

Скачать PDF | Загрузок: 17

Статья в журнале

Российское предпринимательство *

Том 16, Номер 22 (Ноябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Шаталова С.С., Корытин А.В. Направления совершенствования налогообложения недвижимости физических лиц // Российское предпринимательство. – 2015. – Том 16. – № 22. – С. 4145-4154. – doi: 10.18334/rp.16.22.2119.

Аннотация:

В статье представлены результаты исследования способов совершенствования налога на имущество физических лиц, а также рекомендации по практическому внедрению в России зарубежного опыта в этой сфере. Работа исследует международный опыт налогообложения недвижимости и проводит анализ возможных последствий его заимствования на основе широкого набора российских статистических данных.

Ключевые слова: налоговые льготы, налог на имущество физических лиц, местные бюджет, кадастр недвижимости

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Введение

Принятый 4 октября 2014 года Федеральный закон № 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации…» кардинально изменил структуру налога на имущество физических лиц (далее – НИФЛ), введя налогообложение на основе кадастровой стоимости недвижимости [1]. Эти изменения делают налог более справедливым и приближают налогообложение имущества в России к практике развитых стран, а также позволяют рассчитывать на увеличение сборов данного налога, в результате чего он может стать основным источником доходов местных бюджетов.

Несмотря на значительные изменения, новая структура налога на имущество физических лиц продолжает нести часть недостатков предшествующего варианта налога. Во-первых, предусмотренные законом вычеты из кадастровой стоимости делают налог на имущество, вообще говоря, несправедливым: например, вычет для квартиры в дорогом районе города как эквивалент стоимости 20 кв. м будет больше, чем вычет для такой же по стоимости, но большей по площади квартиры в дешевом районе. Предоставляя преимущество жителям дорогих районов, данный вычет сильно (почти вдвое) уменьшает налоговую базу.

Во-вторых, сохраняются щедрые льготы для пенсионеров, инвалидов, военнослужащих и «чернобыльцев», полностью освобождающие от налога (хотя и не более чем на один объект недвижимости) 35% налогоплательщиков, что вызывает соответствующее уменьшение налоговой базы. При этом проблема малоимущих собственников, которые столкнутся с существенным ростом налоговых платежей, не решается, поскольку сейчас основания для предоставления льгот не связаны с фактором дохода и большинство малоимущих льготниками не является.

В-третьих, хотя ставка налога сильно ограничена (для жилья – до 0,3%, в то время как во многих развитых странах ставки имущественных налогов часто достигают 1–2%), возможности по ее дифференциации муниципальными властями столь велики, что могут неоправданно усложнять структуру налога и даже приводить к дискриминации некоторых видов жилья и граждан, которые там проживают.

Целью работы явился поиск путей совершенствования налога на имущество. По итогам работы получены первоочередные рекомендации по совершенствованию механизма налогообложения недвижимости физических лиц.

Изучение международного опыта

В ходе изучения использования налога на имущество за рубежом был рассмотрен опыт США, Канады, Великобритании, Франции, Германии, Дании, Литвы, Финляндии, Индии, а также других стран. На основании этого изучения удалось выяснить ряд общих рекомендаций относительно реформы налогообложения имущества.

1. Для решения задач бюджетного федерализма необходимо повышение доходов местных бюджетов [2].

2. Налог на имущество должен являться главным источником собственных доходов местных бюджетов, как это происходит во многих странах ОЭСР [3].

3. В процессе реформы налогообложения недвижимости помимо прочих рекомендаций, которые уже во многом соблюдаются в России, требуется обеспечить качество кадастров [4] и позаботиться о воспринимаемой справедливости налогообложения [5].

4. Местный законодательный орган должен иметь возможность самостоятельно устанавливать ставку налога на имущество, пусть и в рамках заданных вышестоящим органом власти ограничений [6].

Далее рассматриваются возможности решения перечисленных задач с учетом российских особенностей.

Доходы бюджета и нагрузка на налогоплательщиков

Задача увеличения доходов местных бюджетов заставляет исследовать вопрос повышения ставки налога на имущество физических лиц. Одним из препятствий к неограниченному повышению ставки налога является вероятное снижения ценности недвижимости из-за эффекта капитализации налога на имущество. Резкий рост налога на имущество физических лиц может приводить к сильному падению цен на рынке жилья на величину, пропорциональную чистой приведенной стоимости налоговых платежей (Oates, 1969). Последние оценки величины этого эффекта, проведенные зарубежными экономистами, позволяют предположить, что при росте налоговых ставок от нуля (налог на основании инвентаризационной стоимости столь мал, что можно считать его равным нулю) до величины X процентов рыночной стоимости недвижимости произойдет относительное снижение рыночной цены на эту недвижимость примерно на 10*X процентов [7]. Если это верно и для российского рынка жилья, то падение цен на недвижимость не превысит допустимые 5% при повышении ставки налога на имущество до уровня не более 0,5%.

При этом налоговая нагрузка при существующих и даже несколько более высоких ставках остается умеренной, что проиллюстрировано на примере Брянской области в таблице 1.

Оценку можно провести на примере любого другого субъекта Российской Федерации и для большинства субъектов РФ получить похожие результаты. Таблица 1 для Брянской области показывает, что при ставке 0,5% без вычетов из налоговой базы величина налога превысит 5% дохода у 6–8% населения, в т. ч. превысит 10% дохода у 0,4–0,5% населения. Кроме того, предусмотренный законом постепенный (до 2020 года) переход на новый способ налогообложения дополнительно сглаживает риски. Поэтому допустимо разрешить муниципальным властям повышать ставку налога на имущество до 0,5%.

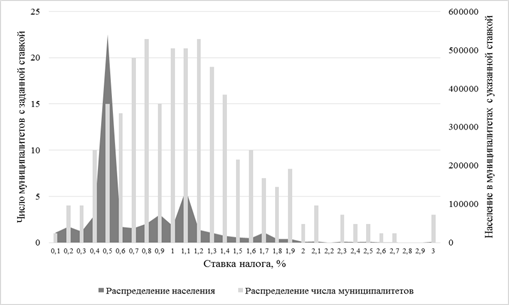

Кроме того, в целях более интенсивного использования налога местными бюджетами предлагается установить минимальную ставку для жилых объектов в размере 0,1%. Оценка доходов местных бюджетов на примере Брянской области на рисунке 1 показывает, что меньших ставок недостаточно для обеспечения потребностей муниципальных бюджетов.

Таблица 1

Доля населения Брянской области в 10-процентных группах по доходу, налоговое бремя которых превышает 5% или 10% их дохода в зависимости от ставки налога на имущество

|

Ставка НИФЛ

|

0,3%

|

0,5%

| ||||||

|

Налог превышает

|

10% дохода

|

5% дохода

|

10% дохода

|

5% дохода

| ||||

|

Дециль

по доходам

|

Число человек

|

Доля в населении

|

Число человек

|

Доля в населении

|

Число человек

|

Доля в населении

|

Число человек

|

Доля в населении

|

|

1

|

317

|

0,0%

|

10 224

|

0,8%

|

3 978

|

0,3%

|

36 877

|

2,9%

|

|

2

|

0

|

-

|

2 301

|

0,2%

|

1 250

|

0,1%

|

17 235

|

1,4%

|

|

3

|

0

|

-

|

4 229

|

0,3%

|

562

|

0,0%

|

16 021

|

1,3%

|

|

4

|

0

|

-

|

865

|

0,1%

|

174

|

0,0%

|

16 657

|

1,3%

|

|

5

|

0

|

-

|

200

|

0,0%

|

0

|

0,0%

|

11 408

|

0,9%

|

|

6

|

0

|

-

|

0

|

-

|

0

|

0,0%

|

1 808

|

0,1%

|

|

Итого

|

317

|

0,0%

|

17 819

|

1,4%

|

5 964

|

0,5%

|

100 006

|

8,0%

|

Рисунок 1. Распределение числа муниципальных образований по размеру ставки НИФЛ, покрывающей дефицит собственных доходов

Источник: Росстат, Росреестр

Нужно с осторожностью отнестись к возможности местных властей дифференцировать ставку налога на имущество в зависимости от кадастровой стоимости, местоположения и вида объекта недвижимости, по крайней мере на время переходного периода реформы (до 2020 года). Они весьма велики даже по меркам развитых стран [8]. Использование возможности устанавливать разные ставки внутри муниципального образования может приводить к неравному и несправедливому налогообложению, поэтому достаточно того, что они будут иметь возможность выбрать единую на муниципалитет ставку налога из выбранного диапазона.

Льготы для малоимущих

Ввиду повышения налоговых платежей у граждан с низкими доходами может возникнуть проблема платежеспособности. В этом случае следует предусмотреть для них специальную льготу [9].

В странах ОЭСР, даже несмотря на высокие ставки налога, обычно имеется мало оснований для льгот. Исходя из международного опыта, сделан вывод от том, что существующие льготы являются неподходящим вариантом снижения налоговой нагрузки на граждан и не соотносятся с задачами налога на имущество [10]. Поэтому широкие категориальные льготы предлагается отменить (или хотя бы, поскольку вопрос достаточно острый политически, заметно ограничить), заменив их льготой, эффективно предоставляющей помощь нуждающимся.

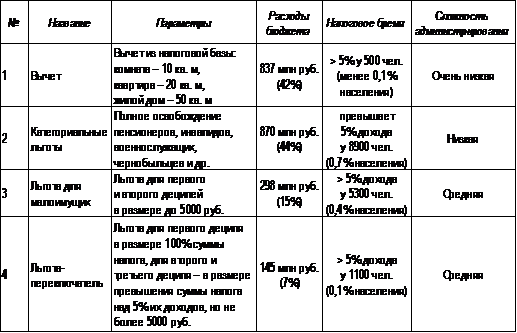

При выборе оптимального механизма льгот предпочтительны варианты, позволяющие рассчитывать на высокие налоговые сборы при сохранении справедливости налогообложения (в том числе справедливости с точки зрения малоимущих налогоплательщиков, чтобы налоговая нагрузка была адекватна их доходам) и не вызывающие больших проблем с администрированием налога. В таблице 2 приведено сравнение существующих вычетов и льгот с перспективными вариантами.

Таблица 2

Сравнение различных вариантов льготы по налогу на имущество физических лиц в Брянской области

Источник: Росстат, Росреестр

Наиболее подходящим вариантом льготы для малоимущих оказалась льгота-«переключатель» (оригинальное название — «circuit-breaker» [11]), которая предоставляется, если доходы граждан ниже определенного минимума (который можно связать и с величиной прожиточного минимума в регионе), а налог на имущество превышает существенную долю (5%) их доходов. С точки зрения экономии бюджетных ресурсов стоит освобождать налогоплательщиков только от величины превышения налогового обязательства над 5%-ами дохода. Это правило также не позволяет малоимущим, чье положение не очень тяжело, получить слишком большое преимущество над гражданами, которые немного «недотягивают» по параметрам до получения льготы.

Во избежание злоупотреблений при использовании данной льготы размер освобождения следует ограничить суммой 5–10 тыс. руб. (которая даже при ставке 0,5% перекрывает платеж за небольшую квартиру в провинциальном городе), в зависимости от социальной нормы жилищных условий и стоимости жилья в данной местности.

Конкретные параметры льготы должны определяться на уровне субъекта федерации, поскольку сильно зависят от региональных условий. При этом возможно рассмотреть вопрос предоставления льготы за счет средств регионального бюджета, чтобы выпадающие сборы налога на имущество физических лиц не наносили ущерба местным бюджетам.

Совершенствование кадастров

Нельзя не отметить сохраняющееся несовершенство российских кадастров (Березин, 2011). Необходимо в сжатые сроки (по крайней мере до завершения переходного периода) привести кадастры в соответствие с потребностями, возникающими при администрировании налога на имущество. Представляется важным мониторинг качества кадастров в разных регионах России, по результатам которого возможно будет выявить регионы, нуждающиеся в привлечении дополнительных ресурсов на подготовку кадастров либо в увеличении сроков перехода на взимание налога с кадастровой стоимости.

В тех регионах, где произошел переход на налогообложение кадастровой стоимости, необходимо проведение образовательных программ для населения и администраций муниципальных образований для разъяснения цели и задач проводимых изменений, особенностей нового способа взимания налога и предоставляемых льгот, а также а также новых возможностей бюджетного управления, которые он дает местному самоуправлению.

Заключение

1. Допустимо увеличение пределов ставки налога на имущество физических лиц с 0–0,3% до 0,1–0,5%.

2. Вместо существующих категориальных льгот следует ввести специальную льготу для малоимущих, у которых сумма налога составляет значительную долю их доходов. Причем обязательно должно быть установлено ограничение на максимальный размер льготы.

3. Необходимо продолжать постепенный переход на налогообложение исходя из кадастровой стоимости, попутно совершенствуя качество кадастров и кадастровой оценки.

[1] Федеральный закон Российской Федерации от 04.10.2014 № 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц».

[2] Oates, W.E. (2010). Local Government: An Economic Perspective. In The Property Tax and Local Autonomy (P. 9-26). Cambridge: Lincoln Institute of Land Policy.

[3] Slack, E. (2010). The property tax… in theory and practice (IMFG working paper 02). Institute on Municipal Finance and Governance, University of Toronto.

[4] Malme, J., Youngman, J. (2004). The property tax in a new environment: Lessons from international tax reform efforts. International Studies Program of the Andrew Young School of Policy Studies.

[5] Doherty, P. (1999). Collection of Local Taxes. Journal of Property Tax Assessment and Administration, 4(3), 31-40.

[6] Zorn, K. (2013). Establishing a Tax Rate. In A Primer on Property Tax: Administration and Policy. Wiley-Blackwell.

[7] Yinger, J., Bloom, H.S., Boersch-Supan, A., Ladd, H.F. (1988). Property taxes and house values: The theory and estimation of intrajurisdictional property tax capitalization. Academic Press.

[8] Zorn, K. (2013). Establishing a Tax Rate. In A Primer on Property Tax: Administration and Policy. Wiley-Blackwell.

[9] Slack, E., Bird, R. (2014). The Political Economy of Property Tax Reform (OECD Working Papers on Fiscal Federalism № 18). OECD Publishing. doi: 10.1787/5jz5pzvzv6r7-en

[10] Kitchen, H. (2013). Property Tax: A Situation Analysis and Overview. In A Primer on Property Tax: Administration and Policy. Wiley-Blackwell; Mikhailov, N. (1998). Types of property tax and assessment limitations and tax relief programs. Cambridge: Lincoln Institute of Land Policy.

[11] Anderson, J.E. (2014). Income Based Property Tax Relief: Circuit Breaker Tax Expenditures. Public Finance & Management, 14(2), 245.

Страница обновлена: 22.01.2024 в 21:06:26