Контрольный пакет акций — экономическая основа организационной структуры предприятия

Скачать PDF | Загрузок: 2

Статья в журнале

Российское предпринимательство *

№ 2 (74), Февраль 2006

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Торгунаков Е.А. Контрольный пакет акций — экономическая основа организационной структуры предприятия // Российское предпринимательство. – 2006. – Том 7. – № 2. – С. 64-68.

Аннотация:

(Окончание. Начало в № 12/2005)

Все, что выигрывает крупный инвестор по сравнению с мелким, это возможность получать более достоверную информацию и оперативно на нее реагировать с помощью разнообразных приемов, а не просто путем выхода из бизнеса (продажи акций). При таком подходе ценность контроля - это ценность управленческой гибкости, которую получает держатель акций компании.

Ключевые слова: инвестиции, акции, информация, финансы, акционер, контрольный пакет

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Окончание. Начало в № 12/2005

Все, что выигрывает крупный инвестор по сравнению с мелким, ‑ это возможность получать более достоверную информацию и оперативно на нее реагировать с помощью разнообразных приемов, а не просто путем выхода из бизнеса (продажи акций). При таком подходе ценность контроля ‑ это ценность управленческой гибкости, которую получает держатель акций компании.

Информационный подход основан на том, что ценность акций для крупного и миноритарного инвесторов различаются на величину, равную ценности информации, которую может получить и использовать первый, и которая недоступна или бесполезна для второго.

Вернемся к примеру с акциями компании Б, контроль над которой хочет приобрести компания А. Рыночная стоимость компании – 800 млн. руб. Предположим, что компания Б может быть реорганизована, и результат этой реорганизации может быть позитивным или негативным. В случае оптимистического варианта прогноза ценность компании должна повыситься на 300 млн. руб. Пессимистический вариант должен привести к падению рыночной стоимости компании на те же 300 млн. руб. Пусть оба варианта равновероятны. Тогда, с точки зрения инвестора, не вовлеченного в текущее управление компанией, реорганизация не оказала бы влияния на ценность акций:

Эффект проекта = 0,5 × 300 + 0,5 × (–300) = 0.

Если же инвестор А приобретает контроль над компанией, он может избрать своих представителей в совет директоров, оперативно получать информацию и, соответственно, с большей достоверностью судить об исходе реорганизации. Предположим, достоверность его оценок повысится до 80%, кроме того, он получит право принимать решение о начале реорганизации и, соответственно, блокировать нерациональные решения. Для такого инвестора с равной вероятностью будут существовать четыре сценария дальнейшего развития событий:

1. Условия благоприятные ‑ решение положительное.

2. Условия благоприятные ‑ решение отрицательное.

3. Условия неблагоприятные ‑ решение положительное.

4. Условия неблагоприятные ‑ решение отрицательное.

Для держателя контрольного пакета, обладающего дополнительной информацией и способного блокировать бесперспективное решение, ценность контроля будет следующей:

Эффект проекта = 300 × 0,5 × 0,8 + (–300) × 0,5 × 0,2 + 0 × 0,5 × 0,8 + (–300) × 0,5 × 0,2 = 60 млн. руб.

Следовательно, премия за контроль над компанией равна:

60/800 = 7,5%,

а акция компании стоимостью 100 руб. будет котироваться по цене:

100 × 1,075 = 107,5 руб.

Если в компании предполагается осуществить несколько проектов, то подобные оценки можно сделать для каждого из них, а затем суммировать их для определения премии за контроль.

Недостатком этого метода является зависимость результатов расчета от исходной оценки достоверности суждений инвестора.

Метод избегания «разводнения» прибыли. Данный метод основан на том, что поглощение компании не должно способствовать снижению инвестиционной привлекательности поглощающей компании. Поскольку инвесторы довольно часто основывают свои суждения на динамике таких показателей, как прибыль на одну акцию (EPS), балансовая стоимость акции, объем реализации и т.п., то покупатели стараются предложить цену, которая не понизила бы их собственные показатели.

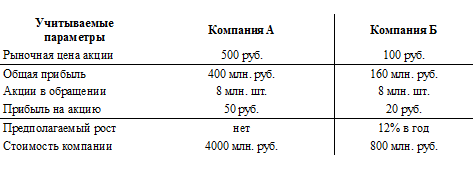

Например, компания А приобретает 100% акций компании Б (информация о компаниях приведена в табл. 2).

Таблица 2

Информация о компаниях

В этом случае, если в ближайшее время не ожидается синергетических эффектов от поглощения, прибыль новой компании составит:

В этом случае, если в ближайшее время не ожидается синергетических эффектов от поглощения, прибыль новой компании составит:

400 + 160 = 560 млн. руб.

Для того чтобы не снизить прибыль в расчете на одну акцию и оставить ее на уровне 50 руб., новой компании нужно иметь в обращении не более:

560/50 = 11,2 млн. шт.,

то есть количество новых акций не должно превышать:

11,2 – 8 = 3,2 млн. шт.

При цене 500 руб. за акцию это составит:

500 × 53,2 = 1600 млн. руб.,

что означает премию за контроль:

1600/800 – 1 = 1,

или 100% к рыночной цене акции компании Б.

Другими словами, если акция компании Б в настоящее время стоит 100 руб., то при покупке за нее, согласно этому методу, можно предложить:

100 × 2 = 200 руб.

Текущая прибыль – необъективный показатель результативности сделки, так как он рассчитывается на основании нынешнего состояния предприятия и не учитывает перспективу. Он является достаточно условным, так как зависит от учетной политики предприятия и его можно изменить с помощью бухгалтерских приемов. К тому же, данный метод излишне упрощен и не отражает тех изменений, которые должны произойти с предприятием-объектом после поглощения: на нем сменится команда менеджеров, оно вообще прекратит свое существование, и его активы будут распроданы, оно будет перепрофилировано и т.п. А цена за контроль определяется в зависимости от этих изменений.

Суждение о «разводнении» прибыли.

В среде руководства компаний, так или иначе сталкивающихся с поглощениями и слияниями, существует убеждение, что платить за поглощаемую компанию цену, обеспечивающую более высокое, чем по собственным акциям, соотношение Р/Е, невозможно, поскольку это привело бы к «разводнению» собственной прибыли в расчете на одну акцию. Данный миф завел в тупик многие потенциально успешные переговоры о слияниях.

На самом деле, компания-покупатель может заплатить за поглощаемую компанию цену с более высоким соотношением Р/Е, чем по собственным акциям, и, вместе с тем, вырваться вперед в долгосрочной перспективе при условии, что ожидаемые будущие темпы роста приобретаемой компании выше соответствующего показателя компании-покупателя. Хотя в краткосрочной перспективе некоторое «разводнение» прибыли все-таки произойдет, однако если разрыв в темпах роста прибыли между двумя компаниями будет значителен, это «разводнение» может быть очень быстро компенсировано. Премиальную цену, выплачиваемую с учетом более высокого Р/Е, следует рассматривать как инвестиции, возмещаемые в течение нескольких лет. Как и в случае с любыми другими инвестициями, их обоснованность будет определяться в результате сопоставления затрат и доходов.

Один из путей определения оправданной величины премии заключается в применении техники DFE к разнице в ожидаемом приросте прибыли между двумя компаниями. Это позволяет определить текущую стоимость только той части ожидаемой прибыли, которая бы превысила прибыль поглощаемой компании, в том случае, если последняя росла бы теми же темпами, что и прибыль компании-покупателя.

Ниже приводится пример расчета текущей стоимости «компонента роста» для ожидаемой будущей прибыли поглощаемой компании и показано, насколько быстро могут быть ликвидированы последствия первоначального «разводнения» в случае значительных различий в темпах роста.

Если компания А, для которой соотношение Р/Е составляет 1/10, покупает компанию Б, для которой Р/Е составляет 1/5, то последствия «разводнения» будут преодолены уже на второй год. С этого времени излишек прибыли может быть использован для осуществления инвестиций или для выплаты дивидендов.

В случае, описанном ниже, предполагается, что соотношение «цена-прибыль» для покупателя остается неизменным. Однако, поскольку в результате поглощения темпы роста прибыли повышаются, можно предположить, что покупатель сохраняет хорошую возможность получения еще большей выгоды ‑ за счет роста его собственного Р/Е.

Допустим, компания А приобретает акции компании Б по цене 230 руб. за акцию. Соответственно, компания А должна выпустить 3,680 млн. новых акций. Общее их количество составит 11,680 млн. шт. Прибыль на акцию равна:

560/11,680 = 47,9 руб.

«Разводнение» составляет 2,1 руб. на акцию. Такое «разводнение» можно назвать краткосрочным. Как показано в табл. 3, его последствия вскоре ликвидируются.

Таблица 3

Ликвидация «разводнения» прибыли

|

Период

|

Прибыль компании А, млн. руб.

|

Прибыль компании Б, млн руб.

|

Прибыль, руб./акция

|

|

Момент слияния

|

400

|

160

|

560/11,68 = 47,9

|

|

Конец первого года

|

400

|

179

|

579/11,68 = 49,6

|

|

Конец второго года

|

400

|

200,5

|

600,5/11,68 = 51,4

|

19/(1 + 0,15)1 + 40,5/(1 + 0,15)2 + 64,5/(1 + 0,15)3 + 91,5/(1 + 0,15)4 +

+ 121,7/(1 + 0,15)5 + 121,7/0,15/(1 + 0,15)5 = 608,26 млн. руб.

Предполагается, что через 5 лет прибыль компании Б стабилизируется и уже не будет расти. Дополнительная прибыль, полученная в пятый год, учитывается как неограниченный по времени аннуитет, размер которого в конце пятого года составит:

121,7/0,15 = 811,3 млн. руб.,

при условии, что его текущий размер равен 405 млн. руб.

В итоге компания А заплатила за компанию Б «премию» в 478,4 млн. руб. сверх той цены, которую следовало заплатить за прибыль Б, если бы последняя оценивалась по соотношению Р/Е компании-покупателя. Данная цена оправдана тем, что текущая стоимость прогнозируемого будущего прироста прибыли компании Б, дисконтированная по ставке 15%, превышает размер «премии», выплаченной компанией А. Данный прием ликвидирует недостатки расчета премии за контроль предыдущего метода, так как опирается на временной расчет выгод от слияния или поглощения.

На первый взгляд, методы оценки степени контроля над компанией, описанные выше, абсолютно различны. Во многом это так и есть, поскольку они дают разные ответы на вопрос, сколько стоит контроль над предприятием, а также различаются по технологии расчетов и составу исходных допущений. Но с определенной точки зрения они являются модификациями одного и того же метода, поскольку в своей основе не противоречат друг другу.

Действительно, почему возникает премия за контроль?

Потому что существует два рынка акций, на которых действуют разные участники, отличающиеся по целевым установкам, условиям и объемам сделок, правилам и т.п.

Чем отличается держатель контрольного пакета от держателя мелкого лота?

Первый более информирован и способен оказать стратегическое управленческое воздействие на ход развития компании.

На что направлены эти стратегические управленческие воздействия?

На то, чтобы повысить объем денежных потоков компании по сравнению с «базисным сценарием развития», на улучшение показателей, от которых зависит инвестиционная привлекательность предприятия.

На сколько в связи с этим различаются цены рынка акций и рынка корпоративного контроля?

Эта разница составляет стоимость стратегической управленческой гибкости, на которую способны крупные акционеры ‑ держатели контрольного пакета.

Страница обновлена: 29.03.2024 в 12:16:10