Инвестиционные риски в гостиничном и туристическом комплексе

Скачать PDF | Загрузок: 5

Статья в журнале

Российское предпринимательство *

№ 8 (68), Август 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Ковальчук А.П. Инвестиционные риски в гостиничном и туристическом комплексе // Российское предпринимательство. – 2005. – Том 6. – № 8. – С. 74-80.

Аннотация:

Окончание. Начало в № 1/2005 Суть нововведений в управлении инвестициями в гостиничный и туристический комплекс (ГТК) состоит в постоянном совершенстве методов отбора и сопровождения рисковых инвестиционных проектов, а также в организации венчурного финансирования инвестиций.

Ключевые слова: инвестиционные проекты, инвестиционные риски, венчурное финансирование, гостинично-туристский комплекс

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Окончание. Начало в № 1/2005

Суть нововведений в управлении инвестициями в гостиничный и туристический комплекс (ГТК) состоит в постоянном совершенстве методов отбора и сопровождения рисковых инвестиционных проектов, а также в организации венчурного финансирования инвестиций.

Простейшая организационная форма венчурного финансирования инвестиций допускает прямое финансирование инвестором заинтересовавшего его инвестиционного проекта. Такая форма связана с наибольшим финансовым риском, однако обещает инвестору при успешном завершении проекта и самые высокие прибыли. В случае научно-технических проектов она используется на практике, главным образом, крупными инвесторами, да и то на более поздних и менее рискованных стадиях инновационного цикла.

Более устойчивая форма участия инвестора в проектном финансировании основывается на принципе диверсификации. Диверсификация может осуществляться в нескольких основных формах. Так, опытный инвестор не доверит все средства одному предпринимателю, а распределит их между небольшим числом различных проектов. Благодаря этому заранее допускаемый неудачный исход одного или нескольких капиталовложений будет скомпенсирован за счет других, более успешных инвестиций.

Такая форма участия часто находит свое применение в странах с экономикой переходного типа. Она нашла широкое применение в ГТК в России, где западные инвесторы приобретали сразу несколько объектов ГТК и соответственно реализовывали инвестиционные проекты по реконструкции, переоснащению этих объектов. Из всего множества проектов прибыльными оказывались лишь несколько из них. Они и компенсировали убытки остальных. Такая практика управления инвестициями наиболее типична для больших, финансово развитых гостиничных сетей, способных инвестировать большие капиталы.

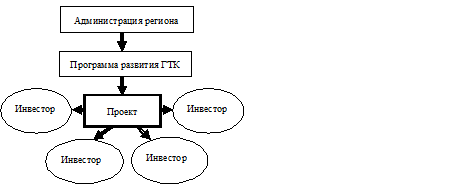

Другой более современной формой проектного финансирования является совместное финансирование особо крупных и перспективных проектов, пользующихся прямой поддержкой государства и имеющих общественно важное значение. Организационная схема совместного финансирования выглядит следующим образом:

В этом случае помимо уменьшения суммы, которой рискует каждый отдельный инвестор, возникает синергетический эффект от объединения специальных знаний, деловых связей и управленческого опыта. Это все подкрепляется общей заинтересованностью в успешном завершении проекта. Основным условием успешной реализации такой формы совместного финансирования является выполнения требования высокой степени скоординированности и организованности ее участников. Для этого они должны следовать поставленным целям, придерживаясь единой культурой и философией развития, работая в тесном контакте и взаимопонимании.

Еще одной формой совместного финансирования инвестиционных проектов в ГТК может быть создание венчурного фонда, за счет которого и осуществляются рисковые инвестиции. Такие фонды, как правило, имеют статус финансового партнерства с ограниченной ответственностью. Их участники получают прибыль и несут убытки пропорционально вложенным средствам. Размер взносов определяется финансовыми возможностями участников и поставленными целями.

Минимизация инвестиционных рисков возможна не только посредством венчурного финансирования, но и учитывая следующие классические принципы поведения на рынке:

1) нельзя рисковать средствами, большими, чем объем собственного капитала;

2) необходимо предусматривать последствия риска;

3) нецелесообразно рисковать многим ради малого.

В связи с вышеизложенным, инвестору необходимо, прежде чем вкладывать капитал, определить максимально возможный объем убытка по данному риску, сопоставить его с объемом вкладываемого капитала и с объемом собственного капитала и определить, не приведет ли его потеря этого капитала к банкротству.

Соотношение максимально возможного объемов убытка и материальных активов инвестора представляет собой степень риска, ведущего к банкротству. Она измеряется с помощью коэффициента риска:

Кр =Y/C

где Кр – коэффициент риска,

Y – максимально возможная сумма убытка, руб.;

С – прогнозный объем собственных материальных активов, руб.;

Исследования в области страхования инвестиционных рисков, проведенные отечественными и зарубежными страховщиками показали, что оптимальный коэффициент риска составляет 0,3, а коэффициент риска, ведущий к банкротству инвестора, ‑ 0,7 и выше.

Ясно, что система страхования инвестиционных рисков в России далеко не совершенна. Она зависима от множества факторов и имеет весьма существенные недостатки. Поэтому среди опытных инвесторов все чаще практикуется разработка собственных методик и стратегий по предупреждению инвестиционных рисков. Перечислим основные из них:

1. Нормирование (лимитирование) финансовых расходов - это установление лимита, т.е. предельных сумм расходов при определении сумм вложения капитала.

2. Диверсификация вложений капитала и расширение различных видов деятельности – это процесс распределения инвестируемых средств между различными не связанными между собой объектами. Диверсификация позволяет избежать части риска при распределении капитала между разнообразными видами деятельности.

3. Создание эффективной системы экономического и правового управления рисками.

Сохранение риска на существующем уровне не всегда означает отказ от любых действий, направленных на компенсацию ущерба, хотя такая возможность предусмотрена. Организация может создать специальные резервные фонды (фонды самострахования или фонд риска), из которых будет производиться компенсация убытков при наступлении неблагоприятных ситуаций. Такой метод управления риском называется самострахованием.

Самострахование связано с резервированием средств на покрытие непредвиденных расходов и покрытием убытков за счет части собственных средств. Самострахование с помощью внутренних мер целесообразно при риске уничтожения имущества, стоимость которого невелика по сравнению с финансовыми показателями всей фирмы или риске уничтожения большого количества однотипного имущества. Сюда можно причислить также получение кредитов и займов для компенсации убытков и восстановления производства, получение государственных дотаций и др.

Выбирая один из методов снижения риска, инвестор должен также оценить условия, в которых принимаются решения о целесообразности вложения финансовых средств, т.е. определяется достоверность выбранного сценария событий. Очевидно, что решения могут приниматься в различных условиях:

‑ определенности, когда все последствия принимаемого решения могут быть оценены;

‑ риска, когда последствия принимаемых решений могут быть оценены с определенной степенью вероятности;

‑ полной неопределенности, когда нет никаких исходных данных для оценки последствий принимаемых решений.

Достаточно часто инвестор принимает решения, когда результаты неопределенны и множество факторов может оказать влияние на результат инвестиционной деятельности.

Известно, на практике степень негативного влияния в большинстве случаев сказывается не по причине ошибок инвестора, а ввиду непредсказуемости ситуации в стране, в отрасли и отсутствия гарантий, поддержки со стороны государства.

При отсутствии эффективной программы стимулирования инвестиций в гостиничное хозяйство, система управления компаниями ГТК рано или поздно подходит к предельным параметрам своих возможностей. При попытке увеличить объем и качество предложения административным путем, возникают системные сбои.

Отсюда возникает острая необходимость реализации государственной инвестиционной политики, способной учитывать и поддерживать интересы всех «игроков на рынке». Речь идет о комплексе действий, мер по созданию благоприятных условий, стимулов для инвестирования. Здесь необходимо создать систему стимулирования инвестиций путем:

‑ совершенствования системы налогообложения;

‑ установления льготных налоговых режимов, действующих для субъектов инвестиционной деятельности одинаково, т.е. не носящих индивидуального характера;

‑ предоставления субъектам инвестиционной деятельности льготных условий пользования землей и другими природными ресурсами;

‑ расширения использования средств населения и иных внебюджетных источников финансирования строительства объектов гостиничного хозяйства;

‑ создания и развития сети информационно-аналитических центров, осуществляющих регулярное проведение рейтингов и публикацию рейтинговых оценок по субъектам инвестиционной деятельности;

‑ принятия антимонопольных мер;

‑ создания системы городских гарантий с целью упрощения процедуры получения кредитов на беззалоговой основе;

‑ размещения с большой транспарентностью на конкурсной основе средств федерального и городского бюджетов для финансирования инвестиционных проектов;

‑ содействия при проведении переоценки основных фондов в соответствии с темпами инфляции;

‑ создания возможностей формирования субъектами инвестиционной деятельности собственных инвестиционных фондов.

Кроме того, при реализации государственной инвестиционной политики должны быть учтены следующие условия и требования:

‑ социальная ориентация инвестиций, что означает приоритет социальных проблем при выборе направлений и объектов инвестирования;

‑ введение института обязательной независимой экспертизы инвестиционных проектов и предложений, с целью предотвращения негативных эффектов от реализации инвестиций;

‑ реализация условий для проведения инициативы, предполагающей активную позицию органов местного самоуправления при поиске, подборе инвесторов и направлений инвестирования.

Из вышесказанного ясно, что развитие инвестиций в ГТК, как основы экономического роста экономики, становится комплексной задачей государства и общества. ГТК сегодня рассматривается как сфера выгодного вложения капитала. Но для этого необходимы дальнейшие усилия как по формированию в стране благоприятного инвестиционного климата, так и по изысканию источников инвестиций.

Повышение эффективности управления инвестициями в ГТК чрезвычайно актуально для России, поскольку она обладает огромным и далеко не полностью экономически реализованным природным и культурным потенциалом. А инвестиции, как известно, способствуют и модернизации отрасли, и привлечению новых технологий, и росту числа рабочих мест. Поэтому проблему активизации привлечения инвестиций сегодня следует рассматривать в качестве одной из ключевых задач при разработке экономической политики государства.

Страница обновлена: 22.01.2024 в 19:13:25