Управление рисками с помощью фьючерсных контрактов

Скачать PDF | Загрузок: 2

Статья в журнале

Российское предпринимательство *

№ 7 (67), Июль 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Селюков В.К. Управление рисками с помощью фьючерсных контрактов // Российское предпринимательство. – 2005. – Том 6. – № 7. – С. 53-67.

Аннотация:

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1, 4, 5, 6 /2005

Ключевые слова: фьючерсные контракты, управление рисками

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1, 4, 5, 6 /2005

Короткий хедж.

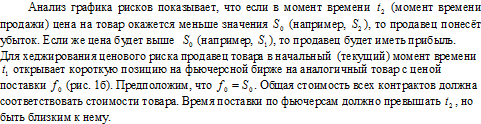

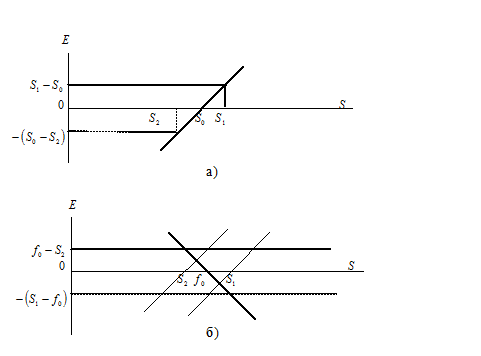

Короткий хедж – это технология управления ценовым риском путём открытия короткой позиции по фьючерсным контрактам. Такая технология, в частности, применяется в случае, когда владелец актива занимает на рынке реального товара длинную позицию. График этой позиции (график рисков) представлен на рис. 1а.  Это обеспечит, во-первых, минимальную величину базиса и, следовательно, минимальную погрешность хеджирования и, во-вторых, – даст возможность хеджеру закрыть свои фьючерсные позиции до наступления срока поставки по контрактам.

Это обеспечит, во-первых, минимальную величину базиса и, следовательно, минимальную погрешность хеджирования и, во-вторых, – даст возможность хеджеру закрыть свои фьючерсные позиции до наступления срока поставки по контрактам.

Рис. 1. Короткий хедж

а) график рисков; б) график выплат по фьючерсам

При наступлении момента времени продаётся реальный товар по рыночной цене и закрывается позиция на фьючерсной бирже (выкупаются контракты по цене, близкой к рыночной цене актива, так как фьючерсная цена к моменту истечения контракта приближается к цене реального товара.

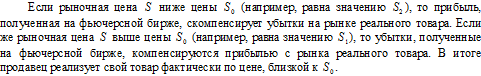

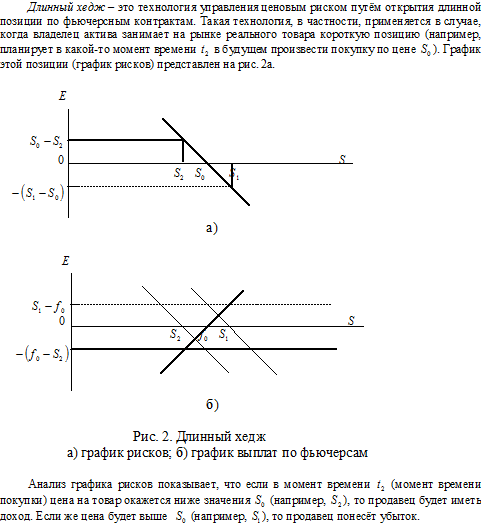

Длинный хедж.

Рассмотренные ситуации демонстрируют возможность хеджирования рыночных рисков с помощью фьючерсных контрактов. Вместе с тем, необходимо отметить, что компенсируются не только убытки по открытым позициям на рынке реального товара, но и возможные дополнительные доходы. Это один из недостатков управления рисками с помощью фьючерсных контрактов.

Рассмотренные ситуации демонстрируют возможность хеджирования рыночных рисков с помощью фьючерсных контрактов. Вместе с тем, необходимо отметить, что компенсируются не только убытки по открытым позициям на рынке реального товара, но и возможные дополнительные доходы. Это один из недостатков управления рисками с помощью фьючерсных контрактов.

Необходимо также отметить, что рассмотренные варианты хеджирования в значительной степени идеализированы. В реальности не удаётся обеспечить стопроцентной компенсации убытков, понесённых на наличном (спотовом) рынке. Дело в том, что фьючерсные и наличные цены не могут изменяться на одинаковую величину, так как подвержены различным факторам влияния. Цены на рынке реального товара в большей степени определяются спросом и предложением, чем цены на фьючерсные контракты. Фьючерсные цены подвержены доминирующему влиянию ожиданий участников рынка. Это приводит к тому, что базис (разница между наличной и фьючерсной ценами реального товара) постоянно изменяется. Более того, как показывают исследования, изменения эти носят случайный характер.

Определение коэффициента хеджирования.

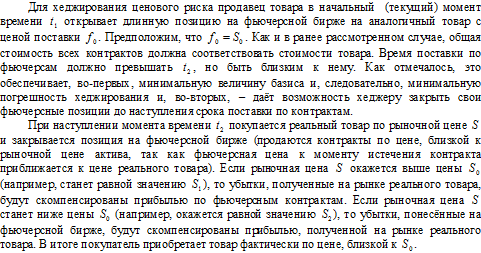

Коэффициент хеджирования – это соотношение объёмов фьючерсной и наличной позиций, выраженных в единицах базового актива, обеспечивающее оптимальное хеджирование.

Иногда коэффициент хеджирования определяют как количество единиц стоимости фьючерсного контракта (например, рублей), необходимое для оптимального хеджирования единицы стоимости (например, одного рубля) хеджируемой позиции.

Расчёт коэффициента хеджирования для различных типов финансовых инструментов осуществляется по-разному. В рассмотренных в данной статье примерах был использован коэффициент хеджирования, равный единице (1:1). То есть, каждый рубль позиции на рынке реального товара хеджировался одним рублём фьючерсного контракта. В некоторых практических ситуациях, например, на валютном рынке, такой подход даёт хорошие результаты. Вместе с тем, во многих случаях использование коэффициента хеджирования 1:1 приводит к большим погрешностям.

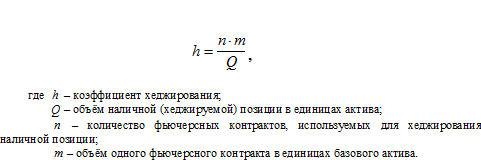

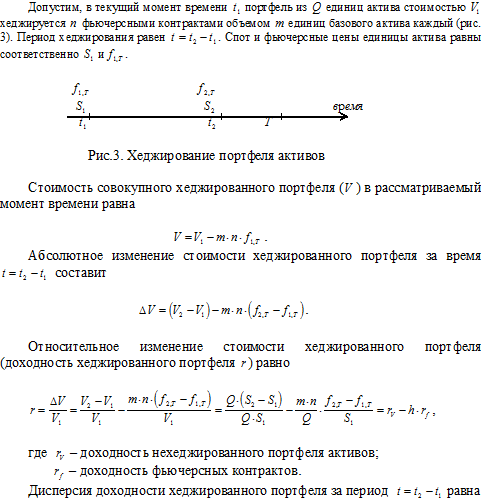

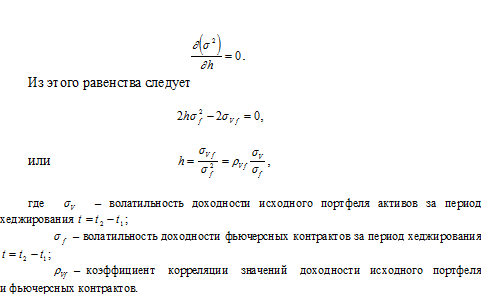

Одним из распространенных подходов к определению коэффициента хеджирования является метод минимизации волатильности стоимости хеджированного портфеля активов [3]. В соответствии с этим методом оптимальным является такой коэффициент хеджирования, который минимизирует волатильность стоимости совокупного хеджированного портфеля. В такой портфель, наряду с хеджируемыми активами, входят и сами инструменты хеджирования (например, фьючерсные контракты). Целесообразно рассмотреть этот метод более детально.

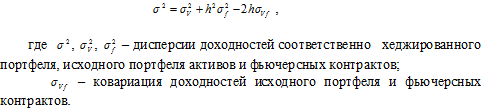

Оптимальный коэффициент хеджирования может быть найден из условия

Заключение.

Таким образом, производный финансовый инструмент – фьючерсный контракт ‑ может эффективно использоваться для хеджирования ценовых рисков на ликвидных рынках. Достоинством данного инструмента является его простота и относительная дешевизна. Основные издержки хеджирования связаны с относительно небольшими по размеру комиссионными выплатами и с внесением вариационной маржи в расчётную палату биржи при неблагоприятном движении рыночных цен. В качестве недостатка следует отметить тот факт, что из-за линейности инструмента в процессе хеджирования с помощью фьючерсных контрактов компенсируются не только убытки на рынке реального товара, но и возможные дополнительные доходы.

Источники:

2. Маршалл Дж.Ф., Бансал В.К. Финансовая инженерия/ Пер. с англ. – М.: ИНФРА-М, 1998. – 784 с.

3. Саркисян А. М. Производные финансовые инструменты. Хеджирование, спекуляция, арбитраж. – М.: Издательская группа «Прогресс», 1998. – 196 с.

Страница обновлена: 06.04.2024 в 11:48:01