Анализ проблем внедрения венчурного инвестирования в Уральском банке ОАО "Сбербанк России"

Хисамутдинов М.К.1

1 Уральский государственный экономический университет

Скачать PDF | Загрузок: 2 | Цитирований: 2

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 5, Номер 2 (Апрель-Июнь 2015)

Цитировать:

Хисамутдинов М.К. Анализ проблем внедрения венчурного инвестирования в Уральском банке ОАО "Сбербанк России" // Вопросы инновационной экономики. – 2015. – Том 5. – № 2. – С. 47-62. – doi: 10.18334/inec.5.2.442.

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=24187878

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

Рассматриваются проблемы венчурного финансирования в российской банковской сфере. Анализируются проблемы и риски венчурного инвестирования в Уральском банке ОАО «Сбербанк России». Предлагаются варианты внедрения способов венчурного инвестирования и мероприятия по минимизации инвестиционных рисков.

Ключевые слова: инновации, инвестиции, кредитование, венчурный фонд, Сбербанк России

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

Обзор российского банковского венчурного финансирования

Венчурное инвестирование в мире существует более 50 лет, в России венчурные фонды начали появляться в 90-х годах прошлого века. Крупные мировые экономические кризисы 1998 и 2008 годов существенно уменьшили их количество. По статистике, разоряются 8 из 10 венчурных фондов, но наиболее успешные из них приносят инвесторам до 2000% прибыли. В последние годы наблюдался рост количества венчурных фондов, как частных, так и государственных, направленных на поддержку малого и среднего бизнеса в регионах. На эти цели государство выделяет финансирование в виде субсидий, будучи заинтересованным в развитии научных разработок. Коммерческие банки также заинтересованы в привлечении дополнительного сегмента кредитования в лице инновационных предприятий, поэтому создают свои венчурные фонды. Главным российским венчурным фондом является ОАО «РВК» (ОАО «Российская венчурная компания»).

Основными проблемами банковского кредитования инноваций предприятий малого и среднего бизнеса являются высокие финансовые риски и краткосрочные периоды инвестирования. Для качественного выхода инновационной компании или инновационного проекта на рынок необходимы банковские кредиты до достижения окупаемости. Также эти денежные средства необходимы для формирования внеоборотных активов и пополнение оборотных средств.

Недостаток собственного капитала и отсутствие достаточных резервов под возросшие кредитные риски также усугубляют положение российских банков [11], которые не имеют устойчивой возможности осуществлять долгосрочное кредитование и тем более инвестирование. А учитывая высокую концентрацию рисков российским банкам может понадобиться срочная докапитализация [4].

Жёсткие требования к заёмщикам являются основным препятствием банковского кредитования инноваций, которое предполагает кредитование с соблюдением конкретных условий, процентных ставок и жёстких сроков. В этом случае банк должен быть уверен в платёжеспособности и благонадёжности клиента, который сможет вернуть кредит. Для минимизации рисков банк может потребовать предоставление гарантии государства, поручителей или иных физических и юридических лиц. При предоставлении кредитов на модернизацию производства банк очень тщательно знакомится с бизнес-планом, рисками проекта, создавая более тщательную систему контроля реализации проекта.

Банк оставляет за собой право контролировать прохождение инновационным проектом реперных точек его реализации [7]. В качестве компенсации возможных потерь от реализации инновационного проекта может быть увеличена процентная ставка. Венчурное финансирование позволяет привлечь дополнительный, а в ряде случаев и единственно доступный стартовый капитал.

На ранних стадиях жизненного цикла малого инновационного предприятия у него ещё нет ни собственных достаточных финансовых ресурсов, ни прочной деловой репутации, ни ликвидных залоговых активов. Проблема привлечения инвестора с дальнейшим формированием портфеля инвестиционных проектов связана с высокими рисками российского венчурного бизнеса. Но эта проблема решается за счёт диверсификации инвестиционного портфеля венчурного фонда и за счёт предполагаемых и рассчитанных доходов от реализации венчурного проекта, которые на порядок выше альтернативных способов вложения капитала инвестором [16].

В российской экономике, как и в зарубежной, используются различные формы венчурного финансирования инновационных компаний. Венчурное финансирование коммерческими банками определяется степенью участия в структуре инновационного проекта и капитале венчурного предприятия. В таблице 1 представлены основные формы и условия участия коммерческих банков в процессе венчурного финансирования при взаимодействии с различными участниками процесса.

Российские банки в отличии от иностранных банков не кредитуют инновационные компании, проекты с участием банковских денежных средств. Для этого они создают отдельные венчурные фонды, у которых есть собственный бюджет и свои регулирующие регламенты работы взаимодействия с клиентами, которые представляют необходимые сферы интересов инвестирования денежных средств банка. Примерами таких банковских фондов являются венчурный фонд «Промсвязьбанка», ориентированный на торговлю, общественное питание и производство. Венчурный фонд «Life.SREDA» финансовой группы «Лайф» специализируется на финансовых технологиях в банковской сфере.

Таблица 1

Формы и условия участия банков в венчурном финансировании

|

Формы участия

|

Характеристика и условия участия

|

|

Стандартное

кредитование

|

-

проектное и традиционное инвестиционное

финансирование, факторинг, лизинг на стандартных банковских условиях |

|

Участие

в капитале

|

-

пассивное участие: банковские средства вносятся в

уставный капитал предприятия с условием последующего выкупа предприятием внесённых банковских средств; - активное участие: банк является участником проекта в течении определенного времени, при условии продажи своей доли в предприятии частному владельцу |

|

Стратегическое

кредитование

|

-

кредитование стратегических инвесторов с участием

в капитале инновационного предприятия; - возможность распоряжения денежными средствами стратегических инвесторов для венчурного финансирования |

|

Кредитование

частных лиц

|

-

кредитование НИОКР при условии залога личного

имущества |

Венчурный фонд «Tinkoff Digital» от «Тинькофф Банк» позиционирует себя как лабораторию инноваций. Работает с международными и российскими инновационными проектами в сфере банковских интернет-технологий по обслуживанию банковских карт, онлайн-кредитования, мобильного банкинга и других. Сбербанк также участвует в покупке интернет-технологий, например, «Яндекс.Деньги».

В целом, соотношение творческих идей и успешных инновационных проектов со значительной доходностью составляет 3000 к 1, или 0,03% от количества творческих идей [2]. Банки, работающие с инновационным бизнесом, с точки зрения внедрения систем аналитики, скоринга, совершенствования других технологических процессов обеспечивают гибкий переход от экстенсивного пути развития и работы с «холодными» базами данных к интенсивному взаимодействию с рисковыми клиентами [3]. Это позволяет находить индивидуальный подход в условиях изменяющейся современной конъюнктуры рынка банковской сферы и инновационного бизнеса.

Создание отдельного венчурного фонда от банка позволяет снизить риски кредитования, не рискуя общими банковскими денежными средствами. В процессе развития инновационного предприятия фонд может выделить дополнительные денежные средства для развития предприятия по крайней мере до достижения им уровня окупаемости и безубыточности. Фонд может самостоятельно определить сферу инвестиционных интересов, не ограничивая себя в работе с разными инновационными предприятиями.

Совокупный объем инвестиций, направленных в компании на венчурных стадиях развития (далее – VC-инвестиций), достиг не менее 107 млн долл., что составляет только около 40% от уровня 2013 года, однако с точки зрения числа осуществленных VC-инвестиций по итогам трех кварталов 2014 года достигнут уровень 75% от аналогичного показателя предыдущего отчетного периода [13].

Основными участниками процесса банковского венчурного финансирования являются банк, венчурный фонд банка (управляющая компания и инвестиционный комитет фонда) и венчурное предприятие.

Функциональная деятельность основных участников процесса венчурного финансирования с участием привлечённых банковских средств приведена в таблица 2.

Таблица 2

Участники венчурного финансирования и их основные функции

|

Участники

|

Функции

|

|

Банк

(инвестор венчурного фонда)

|

- формирование венчурного фонда,

уставного капитала

фонда, бюджета фонда |

|

Венчурный

фонд

(инвестор венчурных предприятий) |

- финансирование венчурных предприятий;

- определение инвестиционной политики фонда и приоритетных интересов венчурного финансирования |

|

Управляющая

компания

|

- поиск и управление проектами;

- определение стратегии управления |

|

Инвестиционный

комитет

|

- принятие решений об инвестировании;

- определение условий выхода из проекта |

|

Венчурное

предприятие

|

- поиск инвесторов (венчурного фонда);

- привлечение денежных средств венчурного фонда |

Для банка создание венчурного фонда может быть не только дополнительным источником получения денежного дохода, но и диверсификацией банковского портфеля. Что направлено также на снижение рисков в работе с различными банковскими кредитными инструментами.

Создание инновационных фондов, занимающихся инвестициями в венчурный бизнес целесообразно в каждом регионе, где имеются интеллектуальные и другие необходимые ресурсы [1]. В инвестировании этих ресурсов также заинтересованы частные инвесторы, бизнес-ангелы, которые предоставляют бо́льшую часть сторонних средств.

Анализ проблемы венчурного инвестирования в Уральском банке ОАО «Сбербанк России»

Актуальность аналитического исследования проблемы венчурного инвестирования обусловлена его фактическим отсутствием и невозможностью получения банковских средств на инновационные проекты предприятий. При дальнейшем исследовании определены возможности решения рассматриваемого вопроса.

Уральский банк ОАО «Сбербанк России» (далее – Уральский банк) является территориальным банком Сбербанка России. Он осуществляет диверсифицированные банковские операции среди которых имеется кредитование юридических лиц. Оно является совершенно стандартным и полностью соответствует имеющейся кредитной политике, направленной на кредитование организаций различных форм собственности любого уровня (малый, средний, крупный бизнес). Каждым видом уровней занимаются различные структурные подразделения банка.

Территориальные банки Сбербанка России, в частности, Уральский банк, не имеют механизмов венчурного инвестирования предприятий малого, среднего и крупного бизнеса. К таким предприятиям относятся стартап-проекты, инновационные компании, находящиеся на разных этапах бизнес-процессов, особенно, на первых стадиях развития стартапов-проектов (предпосев, посев, стартап). В лучшем случае, участие Сбербанка в венчурных проектах происходит с основным участием корпоративно-инвестиционного бизнеса Сбербанка в Москве (Sberbank CIB) и соучастием структурных подразделений местных территориальных банков.

Венчурный фонд Сбербанка SBT Venture Capital пока не участвует в крупных венчурных проектах. На внимание со стороны Sberbank CIB могут рассчитывать только крупные российские региональные проекты при стоимости сделки в десятки сотни миллионов долларов. Даже в этом случае проект может считаться венчурным уже потому что имеются возможные риски при дальнейшей работе с проектом. Все риски минимизируются стандартными условиями обеспечения по кредиту (залог, поручительство, возможные гарантии), а финансируемая компания давно находится на рынке. В данном случае, речь не может идти о работе с какими-либо инновациями, а об обычном инвестиционном кредитовании.

Существующие кредитные продукты в Уральском банке для юридических лиц не направлены на традиционные инвестиции в стартап-проекты инновационных компаний. Такие стартап-проекты напрямую связаны с высоким риском инвестиций, к которым не готовы российские банки. В свою очередь молодые инновационные компании не готовы обеспечивать компенсацию рисков, как правило, в виду отсутствия залога, поручительства и обеспечения по кредиту в силу отсутствия накопленного капитала.

Структурные подразделения Уральского банка, занимающиеся кредитованием юридических лиц, не финансируют инновационные компании. Крупные венчурные фонды Сбербанка, находящиеся в Москве, финансируют только крупные проекты. Малый и средний бизнес остаётся обделённым вниманием таких фондов. Сегодня малый и средний бизнес в России обеспечивает 20% ВВП ($400 млрд). Для сравнения: американский показатель составляет 50%, или около $8 трлн [10]. В 2013 году в России по данным Федеральной службы государственной статистики было зарегистрировано 41,2 тыс. организаций крупного и среднего бизнеса и 26,8 тыс. организаций малого бизнеса (без учёта микропредприятий).

В Уральском федеральном округе 8% организаций занимаются инновациями, учитываются технологические инновации без учёта микропредприятий [14].

Таким образом, порядка 8% рынка технологических инноваций Уральского федерального округа, который обслуживает Уральский банк мог бы охватить, занимаясь финансированием инновационных компаний с перспективой увеличения доли рынка. В настоящее время данный сегмент рынка инновационных компаний полностью или частично на условиях государственно-частного партнёрства финансируется областными фондами поддержки предпринимательства, бизнес-инкубаторами, частными сообществами инвесторов, венчурными капиталистами, бизнес-ангелами, венчурными фондами коммерческих банков (например: ВЭБ, Промсвязьбанк, СМП-Банк).

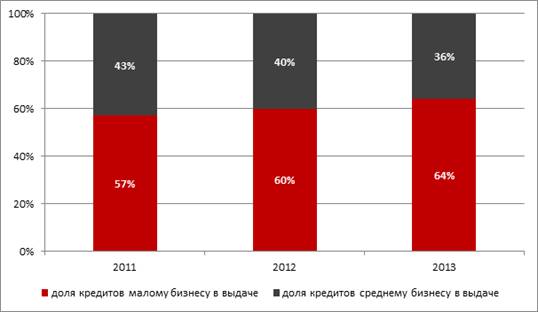

В 2013 году большинство предпринимателей взяли курс на удержание текущих позиций на рынке, а не на развитие новых направлений деятельности с привлечением банковского фондирования, особенно это было характерно для среднего бизнеса. Доля кредитов, выданных в 2013 году среднему бизнесу, в общем объеме кредитования МСБ сократилась на 4 п.п. и составила 36%. Темпы прироста портфеля кредитов среднего бизнеса в 2013 году составили 12% против 17% у малого (рис. 1). [8]

Рисунок 1. Статистика кредитования МСБ [8]

Венчурный фонд SBT Venture Capital пока начал работу в 2012 году и только набирает портфель проектов, первая инвестиция состоялась лишь в 2013 году. Sberbank CIB работает только с крупными и крупнейшими клиентами, зачастую не имеющими инновационную составляющую в работе (например, покупка ТРЦ «Аура» в г. Новосибирске). Финансирование кредитной сделки с возможными рисками и последующим юридическим управлением находится в юрисдикции венчурного фонда, а не самого Сбербанка России.

В Уральском банке отсутствует специальные бизнес-подразделения, работающие с инновационными компаниями или инновационными проектами. Учитывая наличие инновационных компаний в УрФО (рис. 1) и ежегодное их увеличение данный рынок остаётся абсолютно не охваченным Уральским банком. Наиболее привлекательными для инвестиций являются IT-компании и другие высокорисковые интернет-проекты с возможностью получения высокой прибыли, несмотря на увеличивающуюся конкуренцию в данном сегменте. Также, нельзя не принимать во внимание развитое промышленное производство Свердловской области, составляющее половину дохода бюджета Свердловской области, которое требует глубокой модернизации. К таким направлениям относятся машиностроение, металлургия, здравоохранение и фармокология, химические технологии, электроника и приборостроение, информационные технологии, экология.

Кроме индивидуальной работы с предприятиями очень перспективным является взаимодействие с технопарками и бизнес-инкубатороами, которых в Свердловской области по данным Минпрома насчитывается 14 штук. В последнее время их количество сокращается в связи с нерентабельностью, поэтому их деятельность зависит от частного или бюджетного финансирования, что может являться сферой интересов Уральского банка.

Варианты решения проблем венчурного инвестирования в Уральском банке

Новые инновационные предприятия в начале своей работы зачастую не имеют сложившихся деловых связей, собственное производство, тем более серийное, залоговое имущество, которым можно воспользоваться для получения банковского кредита. В этом случае венчурное финансирование позволяет привлечь дополнительный, а в ряде случаев единственно доступный стартовый капитал на ранних стадиях жизненного цикла малого инновационного предприятия [9].

Автором проанализированы варианты решения проблемы взаимодействия Уральского банка с инновационными компаниями и инновационными проектами. Учитывались особенности работы территориального банка и имеющихся возможностей самостоятельной автономной работы, независимого от центрального управления:

1. Создание структурного подразделения для работы с инновационными компаниями малого, среднего бизнеса, а также для работы с инновационными проектами организаций крупного бизнеса.

Условия взаимодействия в части кредитования:

- инвестиционное кредитование или проектное кредитование, но с изменёнными условиями сделки. Например, в зависимости от величины бизнеса и срока действия компании отложенная выплата процентов ввиду отсутствия залогового имущества, поручительства, гарантий. При повышенных процентных ставках кредитования объёмы возврата кредита должны быть выше, например, фиксированная величина процента в зависимости от уровня доходности проекта.

Преимущества:

- тиражирование во всех заинтересованных подразделениях Уральского банка;

- шаговая доступность как результат возможность отслеживать деятельность компаний, находящихся рядом;

- наличие специально разработанной кредитной линейки под конкретные нужды инновационной компании или инновационного проекта.

Недостатки:

- финансовые риски от неудачных инвестиций банка влияют на общий бюджет банка;

- длительная процедура (бюрократия) согласования сделки с Правлением банка из-за наличия финансовых рисков проекта.

2. Создание местного венчурного фонда Уральского банка или представительства венчурного фонда SBT Venture Capital или Sberbank CIB.

Условия взаимодействия в части инвестирования:

- возможность передачи в залог под выдаваемые банковские кредиты контрольных пакетов акций инновационных предприятий-заёмщиков;

- возможность участия в управлении компанией, назначив в совет директоров или в состав учредителей своих представителей от банка, для осуществления мониторинга управления компанией с использованием права голоса;

- приобретение доли в уставном капитале инновационного предприятия в том числе в качестве обеспечения залога;

- софинансирование со сторонними фондами и инвесторами.

Преимущества:

- собственный бюджет обособленного подразделения (дочерней структуры);

- финансовые риски только в рамках венчурного фонда;

- сокращённая процедура согласования сделки с Правлением венчурного фонда при условии наличия самостоятельности, либо, возможность самостоятельного согласования сделок до определённого лимита;

- наличие ряда кредитов под конкретные нужды инновационной компании или инновационного проекта;

- продвижение инновационного предприятия.

Недостатки:

- риски финансовых потерь, снижения доходности, упущенной выгоды;

- расположение фонда только в Екатеринбурге, отсутствие шаговой доступности для регионов Уральского банка с возможностью тиражирования в отделениях банка;

- ограничение финансовой самостоятельности представительства фонда и лимитирование инвестирования максимально возможной суммы сделки.

Вместе с тем, венчурное инвестирование основано на принципах поэтапности финансирования, беспроцентности предоставляемых средств, терпеливости к росту предприятия, тесного сотрудничества [15] между венчурным фондом банка и инновационными предприятиями.

Предлагаемый функционал работы венчурного фонда Уральского банка по основным направлениям взаимодействия с инновационными предприятиями (рис.2):

Рисунок 2. Схема привлечения инвестиций венчурного фонда

Источник: Составлено автором

Стоимость контроля рисков от инвестирования в инновационные предприятия должна быть меньше величины возможных потерь банка от этих рисков [12]. Это обусловлено экономической целесообразностью обслуживания инновационного кредита подразделением рисков не в ущерб банку.

Венчурное финансирование предполагает организационное обособление инновационного проекта на основе формирования венчурной структуры, предназначенной для финансирования процессов создания технологических инноваций. [6] Во время оценки бизнеса, мониторинга и анализа результативности инновационной деятельности организаций необходимо оценить комплекс показателей, позволяющих полноценно отслеживать своевременность и эффективность проведения контрольных мероприятий. При реализации бизнес стратегии в организации, оперативно реагировать и корректировать направления инновационного развития. [5] Это необходимо для сокращения рисковых действий в реализации инвестиционного банковского финансирования.

Выводы

Уральский банк не занимается венчурным инвестированием, равно как и другие территориальные банки Сбербанка по причине существования основного венчурного фонда SBT Venture Capital, Sberbank CIB. Однако эти фонды занимаются рассмотрением крупных обычных инвестиционных проектов, либо инновационных проектов в сфере информационных и телекоммуникационных технологий. При этом рынок технологических и других инноваций не охвачен, особенно при взаимодействии с малым и средним бизнесом.

Также причиной отсутствия венчурного кредитования в территориальных банках Сбербанка может являться централизованное управление и жёсткий контроль денежных потоков центральным аппаратом Сбербанка. Некоторое недоверие региональным инновационным компаниям вызвано централизацией крупнейших региональных наиболее конкурентоспособных бизнес-инкубаторов в Москве и Санкт-Петербурге, включая инновационный центр «Сколково».

После анализа основных проблем венчурного инвестирования венчурного фонда предлагаются мероприятия по сокращению их влияния на инвестиционные взаимоотношения с инновационными компаниями в таблице 3:

Таблица 3

Проблемы венчурного инвестирования и мероприятия по их минимизации

|

Проблемы

|

Мероприятия

|

|

-

риски финансовых потерь;

- риски снижения доходности; - риски упущенной выгоды; - недостаток собственного капитала венчурного предприятия; - отсутствие залогового имущества; - территориальные риски; - правовые риски |

-

увеличение процентной ставки;

- отложенная выплата процентов; - предоставление гарантии государства, поручителей; - залог пакетов акций; - залог имущества; - доля в компании; - софинансирование; - диверсификация; - страхование; - патентная защита |

Учитывая сложную экономическую ситуацию в стране в плане долгосрочных инвестиций, недоверие инвесторов и желание быстрей и больше заработать, проекты с долгим горизонтом окупаемости являются малопривлекательными, особенно в регионах. Тем не менее, даже в УрФО имеются прорывные инновационные проекты, в том числе, в сфере интернета.

Примером такого проекта является известная в прошлом компания по разработке компьютерных игр I-Jet Media (Екатеринбург, Челябинск), ставшая первым распространителем компьютерных игр, таких как «Счастливый фермер» в российских и некоторых иностранных социальных сетях. С момента основания в 2005 году до премьеры игры в 2009 году компания имела интернет-аудиторию в 10 миллионов человек и заработала 20 млн долл. Капитализация компании инвесторами была оценена в 100 млн долл. Развитие этого стартап-проекта стало возможным благодаря инвестициям частного бизнес-ангела, поверившим в этот стартап-проект. Данный проект является примером возможной упущенной выгоды Уральского банка в виду отсутствия региональных возможностей у территориальных банков Сбербанка по венчурному инвестированию стартап-проектов.

На финансирование инновационных проектов у малых и средних предприятий уходит около 60% собственных средств и всего 5-10% средств из банковских кредитов, остальные средства от государственного финансирования и привлечённые средства частных инвесторов, бизнес-ангелов. Создание структурного подразделения или венчурного фонда на базе Уральского банка позволит охватить слабо задействованный рынок инновационного малого и среднего бизнеса УрФО. Это является актуальным для Свердловской области в рамках программы Стратегии развития предпринимательства в Свердловской области до 2030 года.

Источники:

2. Андреев В.Ключевые факторы успешности российских инновационных проектов в реальном секторе экономики // Вопросы экономики. —2010. —No11. —С.43.

3. Андреева А.В.Новые технологии кредитования инновационно ориентированных компаний: особенности применения механизма частно-государственного партнёрства// Terra Economicus. —2014. —Т. 12. —No2–3. —С. 125 –130.

4. Андреева Л.Ю. Шелепов В.Г. Особенности взаимодействия агентов рынка финансовых услуг в условиях неопределённости и трансцендентности внешнейсреды// Философия хозяйства. —2012. —No5. —С. 134-142.

5. Гаунова М.А.Особенности системы финансирования инновационной деятельности// Российское предпринимательство. —2012. —No 24 (222). —C. 83–90.

6. Зайцев А.В. Венчурное финансирование инновационных проектов высокотехнологичных предприятий// Российское предпринимательство. —2011.—No 5–1 (183). —C. 30–34.

7. Ильин Н.И., Бабина К.И. Роль банков в финансировании инновационных проектов// Вестник Саратовского государственного социально-экономического университета.—2014. —No4 (53). —С. 87–90.

8. Кредитование малого и среднего бизнеса в России: рост без драйверов// Banki.ru

9.Кузнецова Е.А. Формы рискованного финансирования малых инновационных предприятий// Креативная экономика. —2012. —No7 (67). —C. 39–45.

10. Мовчан А.А.Скрытый резерв: способна ли экономика расти без нефти и газа// Forbes.ru

11. Морозов И.Н.Вопросы финансирования, кредитования и страхования инвестиционных и инновационных проектов// Бизнес в законе. Экономико-юридический журнал.—2013. —No1. —C. 166–168.

12. Надыров Э.А.,Чудаев Д.А. Проблемы кредитования инновационных производств// Вестник Вестник Сибирского государственного аэрокосмического университета им. академика М.Ф. Решетнева. —2009. —No1-2. –C. 100-104.

13. Родионов И.И., Никконен А.И. Тема 1 «Рынок венчурного капитала» // Венчурный капитал и прямые инвестиции в инновационной экономике: Курс лекций. —Лекции 1-2.

14. Статистика инноваций в России: Презентация//Сайт Федеральной службы государственной статистики

15. Юхачев С.П. Особенности венчурного инвестирования в современной России// Социально-экономические явления и процессы. —2012. —No5-6 (39-40). —С.156–161.

16. Ягудин С.Ю. Венчурное инвестирование инновационной деятельности России/ С.Ю. Ягудин, А.И. Митюшкин, А.О. Бебрис // Транспортное дело России. —2009. —No10. —С. 125 –127.

Страница обновлена: 06.04.2024 в 12:44:00